Optioiden kaupankäynti – Kaupankäynnin opetusohjelma aloittelijoille

Sisällysluettelo

Ihannetapauksessa jokainen sijoitussalkku sisältää useita omaisuusluokkia riskin vähentämiseksi. Aivan kuten osakkeet, sijoitusrahastot, ETF:t ja joukkovelkakirjat, myös optiot ovat omaisuusluokka. Mielenkiintoiseksi vaihtoehdoista tekee se, että ne tarjoavat useita etuja, joita muut omaisuusluokat eivät – oikein käytettynä.

Ennen kuin käsittelemme näitä etuja ja pohdimme, kuinka voit ansaita rahaa vaihtoehdoilla, ymmärrämme, mitä vaihtoehdot ovat ja miten ne toimivat.

Mikä on vaihtoehto?

Optio on sopimus, joka valtuuttaa (mutta ei edellytä) sinua, sijoittajaa, ostamaan tai myymään omaisuuden ennalta määrättyyn hintaan tietyn ajanjakson aikana. Kohde-etuus voi olla arvopaperi, ETF tai jopa indeksi. Optio-oikeuksia ostetaan ja myydään optiomarkkinoillat. Optiomarkkinoilla käydään kauppaa vain arvopapereihin perustuvilla sopimuksilla.

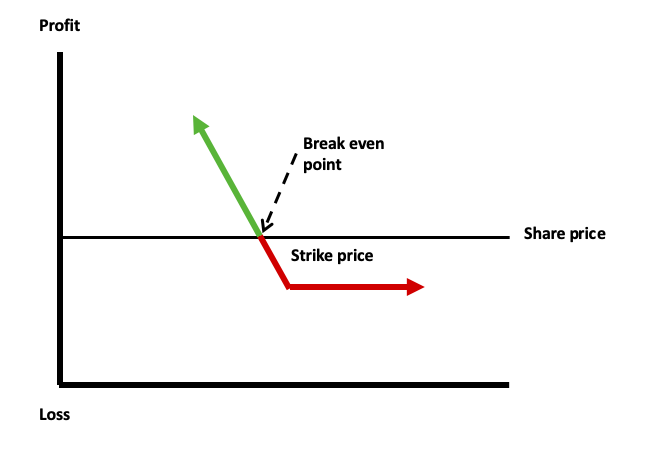

Ymmärtääksesi, kuinka ne toimivat, sinun on ymmärrettävä kaksi termiä: lakkohinta ja palkkio. Toteutushinta on hinta, jolla suostut ostamaan tai myymään kohde-etuuden. Maksu, jonka maksat optioiden kaupasta, on palkkio. Preemio on prosenttiosuus omaisuuden arvosta, ja se vaikuttaa voittoosi jollakin tavalla, jonka korostamme myöhemmin tässä viestissä.

Palkkiolla on kaksi osaa: sisäinen arvo ja aika-arvo. Merkintähinnan ja osakkeen hinnan välinen ero on option itseisarvo. Aika-arvo lasketaan ottamalla huomioon aika sopimuksen päättymiseen, korot, osakkeen volatiliteetti ja monet muut tekijät. Nämä kaksi osaa voivat auttaa sinua päättämään, onko vaihtoehto hyvä sijoitus. Elinkeinonharjoittajana sinun on opittava, että optiot ovat paljon muutakin kuin vain sopimuksia. Ne kuuluvat suureen joukkoon arvopapereita, joita kutsutaan johdannaisiksi. Kuten nimestä voi päätellä, johdannaiset ovat varoja, joiden hinta on johdettu jonkin muun hinnasta. Laajemmin optioiden hinta johdetaan myös toisen omaisuuserän hinnasta. Vaikka optiot ovat jollain tapaa samanlaisia kuin osakkeet, ne ovat pohjimmiltaan erilaisia. Osakkeet edustavat omistusta yrityksessä, kun taas optiot antavat sinulle oikeuden ostaa tai myydä omaisuutta vain tiettynä ajankohtana.

merkintä:

Optiot muistuttavat myös futuureja, koska futuurit käyttävät myös sopimuksia. Koska et kuitenkaan voi vetäytyä futuurisopimuksesta, ne muodostavat suuremman riskin.

Mitä on optiokauppa?

Optiokaupankäynti sisältää kaupankäynnin optiosopimuksilla optiomarkkinoilla. Se tehdään tyypillisesti osake- tai joukkovelkakirjamarkkinoilla olevilla arvopapereilla. Jotkut kauppiaat myös käyvät kauppaa optioilla ETF:issä ja vastaavissa. Elinkeinonharjoittaja voi ostaa tai myydä optiota vain välityksen kautta. E*Trade, Ameritrade, Robinhood ja TradeStation ovat eräitä suosituimmista välittäjistä.

Asetuksilla on erilaiset aikakehykset, ja ne voivat vanhentua kuukausittain, kahdesti kuukaudessa, neljännesvuosittain ja niin edelleen. Tyypillinen optiosopimus kestää kuusi kuukautta ja päättyy perjantaina.

Miksi vaihtaa Optio-oikeuksia?

Optio-oikeuksia pidetään tehokkaana rahoitusvälineenä, joka voi parantaa elinkeinonharjoittajan salkkua. Sen lisäksi, että optiot antavat elinkeinonharjoittajalle lisätuloja, ne voivat myös antaa heille vipuvaikutusta ja suojata elinkeinonharjoittajan rahoja. Huolimatta nykyisestä tilanteestasi ja taloudellisista tavoitteistasi, siellä on todennäköisesti vaihtoehto, joka voi auttaa sinua saavuttamaan tavoitteesi.

Tässä on muutamia muita etuja, jotka lisäävät kaupankäyntivaihtoehtojen houkuttelevuutta:

- Monimuotoisuus: Option hankkiminen on paljon halvempaa kuin osakkeen ostaminen, ja optio antaa sinulle useita mahdollisuuksia ansaita rahaa. Koska pääomasi kestää pidempään kaupankäyntivaihtoehtoja, voittopotentiaali on korkea.

- Suuremmat voitot: Kun osakkeen hinta muuttuu, voit ansaita paljon enemmän rahaa optiolla. Oletetaan, että hinta nousee $50:stä $100:aan. Jos sinulla olisi osakkeita, tekisit 100% voittoa. Kuitenkin, jos $1:stä ostamasi optio nousee arvoon $5, ansaitset 500%:n bruttovoiton. Voit ansaita paljon enemmän rahaa paljon lyhyemmässä ajassa vaihtoehdolla.

- Halpa: Option ostaminen tulee paljon halvemmaksi kuin kohde-etuuden (esimerkiksi osakkeen) ostaminen. Pohjimmiltaan optioiden avulla voit hallita samaa määrää osakkeita pienemmällä pääomalla. Lisäksi, jos päätät käydä päiväkaupalla optioilla, hyödyt positioiden saapumisesta ja niistä poistumisesta nopeammin ja pienemmällä riskillä.

- Paremmat mahdollisuudet menestyä: Koska sinulla ei ole velvollisuutta käyttää vaihtoehtoasi, todennäköisyys, että menetät merkittäviä rahasummia, on pieni. Optioiden volatiliteetti voi usein johtaa voittoon.

Miksi käydä kauppaa optioilla suorien omaisuuserien sijaan?

Yksi optioiden suurimmista eduista on, että elinkeinonharjoittaja voi rakentaa optiostrategioita joustavasti. Voit päättää ostaa tai myydä vain yhden vaihtoehdon tai tehdä monimutkaisen strategian, joka sisältää useita optiopositioita.

CBOE tarjoaa vaihtoehtoja laajassa valikoimassa osakkeita, ETF:itä ja indeksejä, mikä tarkoittaa, että voittomahdollisuuksista ei ole koskaan pulaa.

Optio-kaupan haitat

Aivan kuten osake- ja joukkovelkakirjakaupassa, myös optiokaupankäyntiin liittyy riskejä. Optiokaupan spekulatiivinen luonne asettaa sinut huomattavaan tappioriskiin. Mutta optiokaupan aiheuttaman riskin lisäksi on kourallinen muita haasteita, jotka jokaisen optiokauppiaan on voitettava:

- Hintamuutosalennukset: Kun aloitat kaupankäynnin optioilla, huomaat, että option hintaliikettä rajoittaa palkkion kestoaika. Aika-arvon menetys voi kulua pois hyödykkeen hinnan noususta. Jos käytät päiväkauppaa, kauppavaihtoehtojesi aika-arvo on kuitenkin suhteellisen rajoitettu.

- Laajat tarjouspyyntöjen erot: Optioiden osto- ja myyntierot ovat usein paljon leveämpiä kuin osakkeiden. Suurin syy tähän on optiomarkkinoiden alhaisempi likviditeetti. Jo puolen pisteen heilahtelut voivat vaikuttaa kauppasi tuottoon.

Vaikka nämä haitat voivat ja tulevat vaikuttamaan voittopotentiaaliisi, niiden ei pitäisi saada sinua luopumaan kaupankäyntivaihtoehdoista. Niin kauan kuin pidät riskit ja vivahteet mielessäsi ja räätälöit kaupankäyntitaktiikkasi vaatimusten mukaan, sinulla ei ole vaikeuksia saada voittoa.

Vaihtoehtojen tyypit

Vaihtoehdot voivat olla monimutkaisia ja aiheuttaa suuren riskin. Optio-oikeuksia on kuitenkin vain kaksi pääluokkaa: myyntioptiot ja osto-optiot.

Puheluvaihtoehdot

Osto-optiot ovat sopimuksia, jotka antavat sinulle oikeuden ostaa sovitun määrän osakkeita, yleensä 100 osaketta per sopimus, hyödykkeestä tai arvopaperista tiettyyn hintaan tietyn ajan kuluessa. Yksinkertaisemmin sanottuna osto-optiolla voit ostaa tietyn määrän ETF:n osakkeita, osakkeita, joitain joukkovelkakirjoja ja jopa indeksejä tulevaisuudessa.

Osto-optiota ostaessasi haluat omaisuuden hinnan nousevan. Koska aiot ostaa osakkeita nykyisellä hinnalla joskus tulevaisuudessa, voit ostaa osakkeet ja myydä ne välittömästi ansaitaksesi rahaa, jos hinta nousee. Muista, että joudut maksamaan maksun ostaaksesi optio-oikeuksia, joita kutsutaan palkkioksi, kuten aiemmin kerrottiin. Voit ajatella palkkiota osakkeiden tai muiden kohde-etuuksien käsirahana. Tsaamasi optiosopimus päättyy jossain vaiheessa – jolloin sinulla on mahdollisuus uusia ne. Vaihtoehdot on yleensä uusittava viikoittain, kuukausittain tai neljännesvuosittain.

Jos osakekurssi ei nouse tai odotat sen nousevan korkeammalle, sinun on noustava jatka optioidesi uusimista säilyttääksesi oikeuden ostaa osakkeita samaan hintaan. Uusimiskustannukset lisäävät osakkeisiin sijoittamaasi kokonaismäärää, mikä puolestaan vähentää ansaitsemaasi mahdollista voittoa. Tätä kutsutaan ajan rappeutuminen. Optiosopimuksesi arvo laskee ajan myötä.

merkintä:

Mitä alempi osto-option lunastushinta on, sitä korkeampi on option itseisarvo.

Laita Optiot

Myyntioptiot ovat sopimuksia, jotka antavat sinulle oikeuden myydä sovitun määrän osakkeita, tyypillisesti 100 osaketta per sopimus, hyödykkeestä tai arvopaperista tiettyyn hintaan tietyn ajan kuluessa. Toisin kuin soittovaihtoehto, Tämä sopimus antaa sinulle oikeuden mutta ei velvollisuutta myydä arvopaperi tai hyödyke viimeiseen voimassaolopäivään mennessä. Jotta myyntioptiosi voisi ansaita rahaa, kohde-etuutesi hinnan on laskettava. Voit myös myydä myyntioption, jos uskot omaisuuden hinnan nousevan.

merkintä:

Mitä korkeampi myyntioption lunastushinta on, sitä korkeampi on option itseisarvo.

Terminologia, joka sinun on tiedettävä

"Raha loppu" ja "Rahassa"

Minkä tahansa kaupankäynnin kohteena olevan omaisuuden toteutushinta määräytyy kohde-etuuden hinnan mukaan. Oletetaan, että sen osakkeen nykyinen arvo, jolle ostat option, on $100. Jos käyt kauppaa puheluoptioilla, mitä tahansa osakkeen arvon ylittävää toteutushintaa kutsutaan "rahasta loppu". Sen alapuolella olevia lakkohintoja kutsutaan "rahassa".

Päinvastoin myyntioptioiden kohdalla. Jos toteutushinta on alhaisempi kuin osakekurssi (tässä esimerkissä $100), lunastushintaa kutsutaan "rahasta loppu". Yli $100:n lakkohintoja kutsutaan "rahassa".

Tästä syystä sinun on tiedettävä nämä termit:

"Raha loppu" -optiot eivät ole minkään arvoisia erääntyessä – käytkö kauppaa osto- tai myyntioptioilla. Haluat aina, että lakkohinta on "rahassa".

Vaihtoehdot "Pitkä" ja "Lyhyt".

Pitkä kauppa on kauppa, jossa ostat omaisuuden odottaen sen hinnan nousevan, jotta voit myydä sen ja ansaita rahaa. Toisaalta lyhyissä kaupoissa myyt omaisuuden ensin ostaaksesi sen myöhemmin halvemmalla ja ansaitaksesi voittoa. Optiokauppa on tyypillisesti "pitkää" kaupankäyntiä. Saat todennäköisesti option, jossa toivot, että kohde-etuuden hinta nousee.

Vaikka ostaisit myyntioption, joka antaa sinulle oikeuden myydä arvopaperin, ostat silti pitkän option. Lisäksi vaikka voit shorttaa tai myydä myyntioption, ansaitsemasi voitto rajoittuu maksamaasi palkkioon. Ajan myötä joudut maksamaan yhä korkeampia vakuutusmaksuja. Vaikka sinulla on mahdollisuus ansaita rahaa, otat rajoittamattoman riskin jatkaessasi vakuutusmaksujen maksamista.

Optioiden haltijat ja kirjoittajat

Optio-oikeuksia ostavia ihmisiä kutsutaan haltijoiksi. Optio-oikeuksia myyviä ihmisiä kutsutaan optioiden kirjoittajiksi. Vaikka ero niiden välillä saattaa tuntua yksinkertaiselta, heidän roolinsa seurausten oppiminen on kriittistä. Ostajat, jotka ovat puhelun ja putoamisen haltijat, eivät omistaa ostaa tai myydä mitään. He riskeeraavat vain käyttämänsä palkkion, ja jos kauppa ei mene heidän tahtonsa mukaan, he eivät menetä paljon rahaa.

Toisaalta myyjät tai soita ja laita kirjoittajat ovat velvollisia ostamaan tai myymään, jos heidän optionsa raukeaa "rahassa". Myyjän on ehkä lunastettava lupaus ostaa tai myydä optio ja olla monissa tapauksissa alttiina rajoittamattomalle riskille. Tällä tavalla optioiden kirjoittajat voivat menettää paljon enemmän kuin premium-hinta.

Kuinka aloittaa kaupankäynti optioilla

Optio-kauppa saattaa tuntua yksinkertaiselta; se vaatii kuitenkin tietoa edistyneistä kaupankäyntistrategioista. Tästä syystä, ennen kuin voit aloittaa kaupankäynnin vaihtoehdoilla, sinun on tehtävä hieman enemmän kuin avattava sijoitustili välittäjän kanssa.

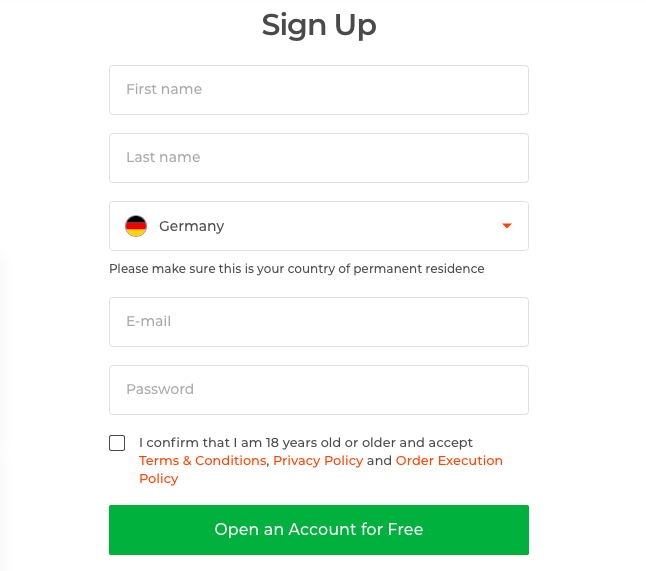

Vaihe #1: Tilin avaaminen välittäjän kanssa

Optio-kauppa vaatii enemmän pääomaa kuin osakekauppa. Joten ennen kuin voit luoda tilin välittäjälle, sinun on todistettava heille, että tiedät mitä teet.

Jokainen kunnioitettava välitysyritys seuloa optiokauppiaat ja arvioi heidän taitonsa, kokemuksensa ja valmiutensa ottaa riskejä ennen kuin antaa heille oikeuden käydä kauppaa alustallaan. Nämä tiedot dokumentoidaan välittäjän kanssa tekemässäsi sopimuksessa.

Saadaksesi välittäjän hyväksynnän, sinua pyydetään todennäköisesti toimittamaan seuraavat tiedot:

- Henkilökohtaiset taloustiedot: Nettovarallisuutesi, sijoitukset, jotka voit myydä nopeasti käteisellä, vuositulosi ja työllisyystietosi.

- Kokemus kaupankäynnistä: Kuinka kauan olet käynyt kauppaa osakkeilla tai optioilla, vuosittain tekemiesi kauppojen määrä ja tekemiesi kauppojen koko. Jotkut välittäjät myös testaavat kauppiaiden tietämystä ennen kuin sallivat heidän käydä kauppaa.

- Tavoitteet: Välittäjä haluaa tietää, käytkö kauppaa saadaksesi elantosi, kasvattaaksesi rahaa vai säilyttääksesi pääomasi.

- Vaihtoehtojen tyypit: Välittäjä haluaa tietää, minkälaisilla optioilla käyt kauppaa – puhelut, putoukset tai spreadit. Heidän on myös tiedettävä, ovatko vaihtoehdot peitetyt vai alasti.

merkintä:

Jos asento on suojaamaton, se on "alaston". Toisaalta, jos myyjä omistaa kohde-etuuden, optio-asema on "katettu".

Riippuen tiedoista, jotka annat välittäjälle, sinulle määrätään "kaupankäyntitasol.” Taso on pohjimmiltaan osoitus siitä, kuinka suuren riskin otat. Välittäjälle tiliä tehdessä on tärkeää muistaa, että seulontaprosessin tulee mennä molempiin suuntiin. Varmista, että esität kysymyksiä ja tiedät, mitä olet tekemässä.

(Riskivaroitus: pääomasi voi olla vaarassa)

Jos huomaat, että välittäjä ei tarjoa työkaluja, ohjausta ja tukea, joita tarvitset kasvaaksesi ja ansaitaksesi rahaa, voit valita liiketoiminnan toisen välittäjän kanssa.

Vaihe #2: Valitse, millä vaihtoehdoilla haluat käydä kauppaa

Kun olet käyttänyt fundamentaalista tai teknistä analyysiä spekuloidaksesi mihin suuntaan omaisuuden hinta tulee, Voit tehdä optiosopimuksia seuraavien ohjeiden mukaisesti:

- Jos uskot hinnan nousevan, osta osto-optio tai myy myyntioptio.

- Jos uskot, että hinta ei muutu, myy osto- tai myyntioptio.

- Jos uskot hinnan laskevan, osta myyntioptio tai myy osto-optio.

Vaihe #3: Arvioi toteutushinta

Optio on jonkin arvoinen vain, jos sen hinta sulkeutuu "rahaan" sopimuksen päättymisaikaan mennessä. Ostooptioiden kohdalla lunastushinnan yläpuolella oleva hinta katsotaan "rahassa". Päinvastoin myyntioptioiden kohdalla. Sinun on arvioitava, mikä toteutushinta on sopimuksesi voimassaoloaikana.

Et voi vain kirjoittaa mitä tahansa haluamaasi lakkohintaa. Välittäjä tarjoaa sinulle "optiotarjouksia", jotka sisältävät valikoiman käytettävissä olevia lakkohintoja. Saatavilla olevat hinnat perustuvat omaisuuden kulloiseenkin hintaan. Et myöskään voi unohtaa, että sinun on maksettava vakuutusmaksu, ja sinun on päätettävä, onko palkkion menettämisen riski mahdollisen voiton arvoinen.

Vaihe #4: Selvitä aikakehys

Jokainen optiosopimus päättyy jossain vaiheessa. Aivan kuten et voi rekisteröidä mukautettua lakkohintaa, et voi valita mitä tahansa aikaväliä. Sinun on valittava aikakehys niistä rajoitetuista vaihtoehdoista, joita välittäjäsi tarjoaa sinulle.

Vaihtoehtoja on kahta tyyppiä: amerikkalainen ja eurooppalainen

Jos sinulla on amerikkalainen optio, voit käyttää optiotasi milloin tahansa sopimuksen päättymiseen saakka. Sitä vastoin eurooppalaiset optiot voivat käyttää optiotaan vain erääntymispäivänä. Useimmat kauppiaat haluavat saada käsiinsä amerikkalaistyyliset optiosopimukset tarjoamansa joustavuuden vuoksi. Mutta amerikkalaiset optiosopimukset ovat myös kalliimpia kuin eurooppalaiset.

Option voimassaoloaika voi vaihdella päivistä vuosiin. Pitkäaikaiset sijoittajat valitsevat tyypillisesti optiot, jotka vanhenevat kuukausittain tai vuosittain. Pidempi aikakehys antaa osakkeelle enemmän mahdollisuuksia liikkua ja ansaita kauppiaalle rahaa. Lisäksi nämä vaihtoehdot tarjoavat myös edun aika-arvon säilyttämisestä, vaikka osake käy kauppaa alle merkintähinnan.

Pitkäaikaiset vaihtoehdot ovat kuitenkin paljon kalliimpia kuin ne, joilla on lyhyempi voimassaoloaika.

Päivittäiset ja viikoittaiset vaihtoehdot aiheuttavat suuren riskin ja sopivat vain kokeneille kauppiaille, jotka tietävät mitä tekevät.

Optio-kaupan strategiat

Optioiden kaupankäyntistrategia voi olla selkeästi yksinkertainen tai erittäin monimutkainen.

Ei ole olemassa oikeaa tai väärää strategiaa, ja loppujen lopuksi sinun on käytettävä tehokkaiksi katsomiasi strategioita. Mikä toimii sinulle, ei välttämättä toimi toiselle kauppiaalle, ja sama pätee toisinpäin. Ennen kuin keskustelemme joistakin tunnetuimmista optiokaupan strategioista, tässä on nopea yhteenveto strategian peruskomponenteista.

Kaaviot ja kuviot

Kun teet kaupankäyntipäätöksiä lukemalla uutisia ja tutkimalla kohde-etuutta, toinen luotettavin tapa spekuloida hintaliikkeitä on tarkastella kaavioita ja kuvioita. Nämä perustuvat ajatukseen, että jokaisen suolansa arvoisen kauppiaan olisi pakko hyväksyä: "historia toistaa itseään."

Kaavion lukeminen ei kuitenkaan riitä. Saadaksesi perspektiiviä ja löytääksesi toistuvia kuvioita, sinun on käytettävä indikaattoreita. Jokainen strategia käyttää erilaisia indikaattoreita, mutta joitain yleisimmin käytetyistä ovat:

- Rahavirtaindeksin (MFI) indikaattori

- Bollinger-nauhat

- Suhteellisen voimaindeksin indikaattori

- Avaa korkoilmaisin

- Aseta puhelusuhteen ilmaisin

Mallikaupankäynti on monimutkaista, ja kestää kauan ennen kuin kauppiaalta tulee taitava löytämään malleja, jotka tuottavat rahaa. Ajan myötä sinun on testattava erilaisia kaavioita ja kokeiltava erilaisia strategioita ja indikaattoreita, ennen kuin löydät sellaisen, joka antaa sinulle oikean kuvan omaisuuden tulevaisuudesta.

Ajoitus

Sisääntulon ja irtautumisen ajoitus oikean kaupankäynnin yhteydessä on vasta alkua. Hyvä kauppias valmistautuu tulevaan päivään.

Kauppiaat, jotka tekevät eläviä kaupankäyntivaihtoehtoja, heräävät aikaisin – tyypillisesti klo 6.00 ET – jotta he voivat saada käsityksen siitä, mihin markkinat ovat menossa Euroopassa. Sitten he räätälöivät strategiansa sen mukaan, kuinka heidän valitsemansa kaupankäyntimarkkinat ovat edenneet aamulla. Yhdysvaltain markkinat avautuvat klo 9.30 ET. On syytä huomata, että Yhdysvaltain markkinoiden liike sanelee useimmiten globaalien markkinoiden suunnan. Voit tarkkailla Yhdysvaltain markkinoita ensimmäisen tunnin aikana, antaa sen asettua ja aloittaa sitten kaupankäynnin vaihtoehdoilla.

Huolellinen analyysi ja erinomainen ajoitus ovat olennaisia rahan ansaitsemisen kannalta. Voit menestyä vain, jos käytät tuntejasi ja käytät aikaa taitojen parantamiseen.

Parhaat vaihtoehdot -kaupankäyntistrategiat

Voit tehdä voittoa kaupankäynnin vaihtoehdoista loputtomilla tavoilla. Sinun on kuitenkin mitattava riski, palkkio, pääoma ja useita muita tekijöitä, kun päätät, mitä strategiaa käytät.

Useimmat optiokaupan strategiat ovat melko monimutkaisia. Olemme korostaneet alla muutamia helpompia ja suositumpia.

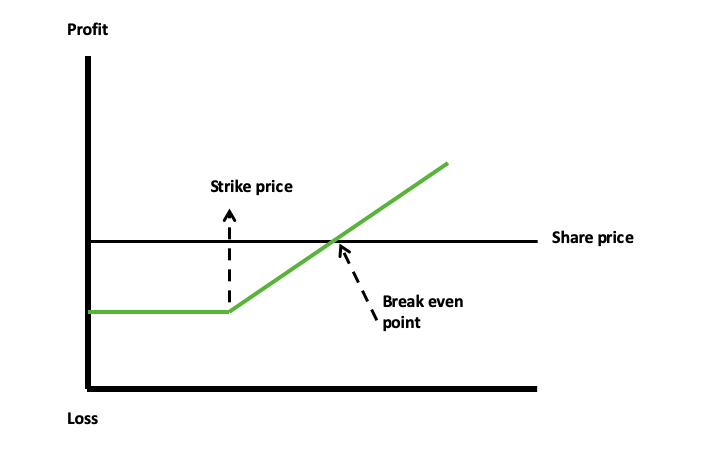

Pitkän puhelun strategia

Jos olet varma, että tietyn omaisuuden hinta nousee, mutta haluat rajoittaa riskiä, pitkän puhelun strategia on oikea sinulle. Ennen kuin ymmärrät strategian toiminnan, sinun on ymmärrettävä, että vaihtoehdot ovat vipuvaikutteisia välineitä. Yhdellä vaihtoehdolla voit hallita yli sataa osaketta. Oletetaan, että elinkeinonharjoittaja sijoittaa $10 000 yrityksen osakekauppaan hintaan $100. He ostavat tällä summalla 100 osaketta. Oletetaan, että osakkeen hinta nousee $110:een.

Jos välityspalkkiot, välityspalkkiot tai transaktiopalkkiot eivät oteta huomioon, elinkeinonharjoittajan salkun arvo nousee 10%. He ovat tehneet $1000. Toisaalta oletetaan, että option ostaminen saman yrityksen osakkeelle maksaa $250. Samalla $10 000:lla kauppias voi ostaa 40 optiosopimusta. Optio-oikeuksilla kauppias käsittelee tehokkaasti 4000 osaketta.

Samassa skenaariossa, jossa osakekurssi nousee 10%, kauppiaan tuotto voi nousta $440 000:een. Nettovoitto olisi $40 000, koska he ostivat 4000 osaketta hintaan $100 ja myivät ne hintaan $110. Tässä skenaariossa elinkeinonharjoittajan samassa tilanteessa tekemä voitto muuttuu 10%:stä 300%:hen. Teoriassa ei ole rajaa sille, kuinka paljon rahaa voit ansaita optioilla.

Lisäksi elinkeinonharjoittajan tappio rajoittuisi maksettuun palkkioon, jos hinta ei nouse odotetulla tavalla.

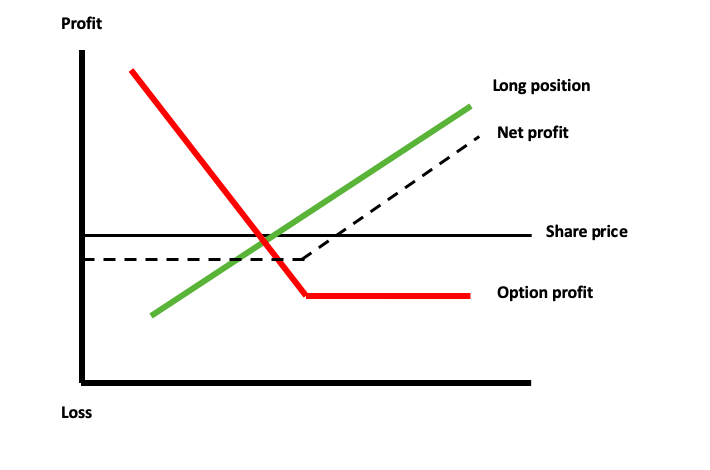

Long Put -strategia

Jos olet varma, että tietyn omaisuuden hinta laskee, mutta haluat rajoittaa riskiä, pitkän sijoitusstrategian strategia on oikea sinulle. Toisin kuin osto-option, myyntioption hinta nousee, kun omaisuuserän hinta laskee. Myyntioptiolla myyt optioita tehokkaasti korkeaan hintaan ja ostaa ne kun hinta laskee.

Vaikka voit ansaita rahaa myymällä optio lyhyeksi, kun hinta laskee, siinä on saalis. Lyhyet positiot asettavat elinkeinonharjoittajalle rajattoman riskin, koska ei ole rajaa kuinka korkealle hinta voi nousta. Jos omaisuuserä ylittää toteutushinnan, optiosta tulee arvoton. Vaikka mahdollinen tappio rajoittuu maksamaasi palkkioon, ansaitsemasi enimmäisvoitto on rajoitettu – koska omaisuuden hinta ei voi pudota alle nollan.

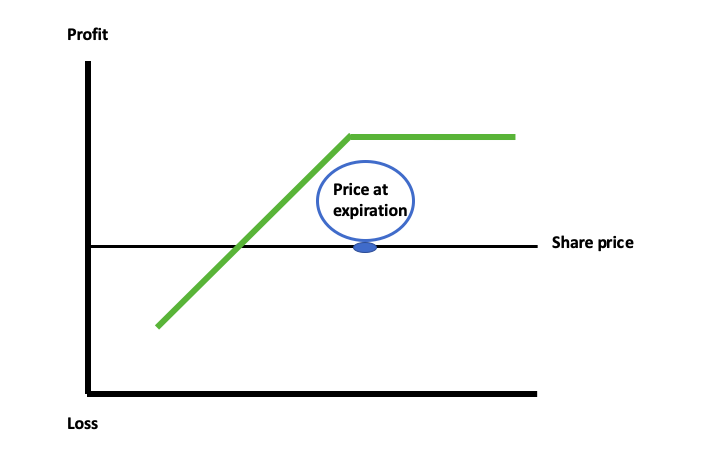

Protective Put -strategia

Tämä strategia on samanlainen kuin long put -strategia ja sopii käytettäväksi, jos omistat omaisuuden – osakkeen, ETF:n, indeksin ja vastaavan – ja haluat suojautua riskeiltä lyhyellä aikavälillä. Kuten nyt tiedät, jos omaisuuden hinta nousee myyntioption toteutushinnan yläpuolelle, optiolla ei ole mitään arvoa. Elinkeinonharjoittaja menettää preemion, mutta on tärkeää huomata, että kauppias hyötyy omaisuuden hinnan noususta.

Kauppias voi saada rahansa takaisin ja sitten osa myymällä omaisuuden. Vaihtoehtoisessa skenaariossa, jossa omaisuuden hinta laskee, elinkeinonharjoittaja menettää rahaa. Tappio katetaan kuitenkin heidän omistamansa myyntioption voitolla. Voit ajatella myyntioption ostamista vakuutusstrategiana tai alentaa maksamaasi vakuutusmaksua asettamalla putoamisen lunastushinnan omaisuuden nykyisen hinnan alapuolelle. Kuitenkin, jos teet tämän, vähennät myös haittapuolisuojaa.

Covered Call -strategia

Jos olet varma, että omaisuuserän hinta ei muutu tai nouse hieman, katettu puhelustrategia on sinulle kiinnostava. Jotta voit käyttää tätä strategiaa, sinun on kuitenkin oltava valmis rajoittamaan voittopotentiaaliasi vastineeksi suojasta riskeiltä. Katettu ostostrategia sisältää kohde-etuuden osakkeen ostamisen ja osto-option myymisen niitä vastaan. Kun myyt option, ylikurssi alentaa osakkeiden hintapohjaa ja tarjoaa rajoitetun suojan riskeiltä.

Kuitenkin myymällä optiot suostut myymään osakkeet lunastushintaan, mikä rajoittaa optiolla ansaitsemaasi voittoa.

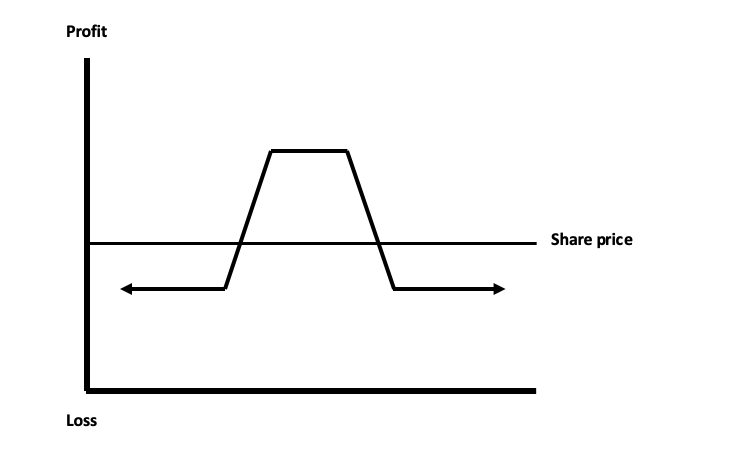

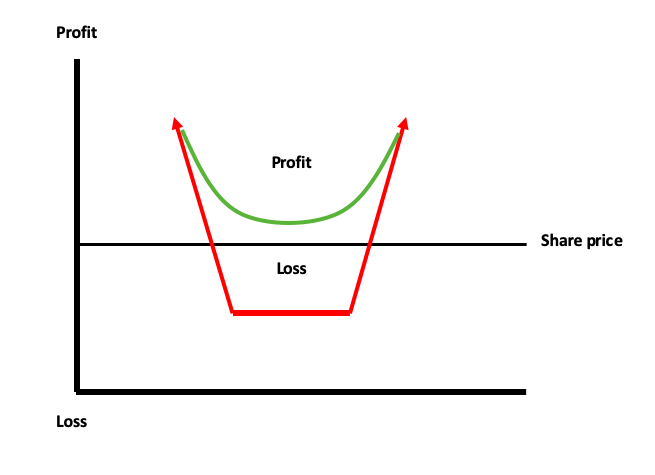

Myydään Iron Condors

Sekä konservatiiviset että riskinälkäiset kauppiaat voivat käyttää tätä strategiaa. Käyttämällä tätä strategiaa voit hyötyä siitä, nouseeko tai laskee omaisuuden hinta. Voittopotentiaali on korkea. Se sisältää putoamisen myynnin ja sellaisen ostamisen halvemmalla. Toisin sanoen sinun on tehtävä myyntilevitys.

Ostoero on yhdistettävä call spreadiin, jossa ostetaan ja myydään korkeammalla lakkohinnalla. Ajatuksena on, että niin kauan kuin omaisuuden hinta pysyy kahden putoamisen tai puhelun välissä, ansaitset rahaa. Rautakondoristrategiaa käytetään yleisesti, kun markkinat ovat epävakaat. Menetät kuitenkin rahaa, jos hinta nousee tai laskee merkittävästi. Tästä syystä rautakondoristrategiaa kutsutaan markkinaneutraaliksi strategiaksi.

Straddles ja Strangles

Oletetaan, että huomaat, että omaisuuden hinta tulee olemaan epävakaa – etkä tiedä mihin suuntaan hinta tulee menemään. Ehkä se on teknologiayrityksen osake, ja he aikovat tehdä ilmoituksen. Straddle-strategia edellyttää, että ostat puhelun ja putoamisen samaan hintaan. Molemmilla tulee olla sama viimeinen voimassaolopäivä ja taustalla oleva hinta. Riippumatta siitä, nouseeko tai laskee hinta, ansaitset voittoa.

Kuristusstrategia on samanlainen kuin hajautusstrategia. Sinun on ostettava "rahasta loppu" -puhelu ja soitettava samaan hintaan samalla viimeisellä voimassaolopäivällä. Kuristustaktiikka on paljon turvallisempi, koska tarvitset vain hinnan liikkuaksesi korkeammalle tai alemmaksi kuin premium-hinta. Pienentynyt riski on vain yksi tämän strategian eduista. "Raha loppu" -vaihtoehdot ovat halvempia ostaa, mikä tekee siitä edullisen sijoitusstrategian, joka on myös tehokas.

Yleiset optioiden kaupankäynnin virheet

Jopa parhaat kauppiaat tekevät virheitä. Tietäen, mitä voit tehdä väärin ennen kaupankäynnin aloittamista, on yksi parhaista tavoista kasvaa kauppiaana. Yksi yleisimmistä virheistä, joita optiokauppiaat tekevät, on optionsa pitäminen vanhenemispäivään asti. Jos näet, että omaisuuden hinta on noussut tai laskenut rajusti, mene eteenpäin ja hyödynnä – vaikka sinulla olisi vuosi jäljellä sopimusta.

Monet kauppiaat, varsinkin aloittelijat, unohtavat tehdä hyvän irtautumissuunnitelman. Sinun on tiedettävä poistuaksesi optiosta, jos olet kärsinyt tappiota tai jos olet tehnyt haluamasi voiton. Toinen yleinen virhe on kaupankäynti "halvempi on parempi" -ajattelulla. Tämä ei välttämättä pidä paikkaansa vaihtoehtojen kohdalla. Jos saat "rahasta loppu" -vaihtoehdon, mutta sijoitat vähemmän, kauppa on riskialtisempaa ja voittopotentiaali on paljon pienempi.

Vinkkejä optioiden kaupankäyntiin

Vaikka strategiat ja tekniikat vievät sinut pitkälle, voit aina parantaa peliäsi kokeiltujen ja oikeiden vinkkien avulla. Olemme korostaneet alla muutamia tärkeimpiä vinkkejä:

koulutus

Itsesi kouluttaminen voi saada aikaan valtavan muutoksen kaupankäynnissäsi. Lue kaikki löytämäsi resurssit. Parhaat kauppiaat etsivät ja kuluttavat jatkuvasti tietoa markkinoista.

Joitakin resursseja, joista voit hyötyä paljon, ovat:

- Kaupankäynti kirjat

- Ilmaiset e-kirjat ja PDF-tiedostot

- Kurssit

- Blogikirjoituksia

- Podcastit

- Foorumit

Pysyminen silmukassa lukemalla uutisia auttaa myös tekemään parempia kaupankäyntipäätöksiä ja löytämään uusia voittomahdollisuuksia.

Riskienhallinta

Riippumatta siitä, aiotko käydä kauppaa viikoittain vai vuosittain, sinulla on oltava riskinhallintatekniikka. Tappiosi minimoiminen ja sen varmistaminen, että et koskaan pääse pohjaan, ovat tärkeitä taitoja. 1%-sääntö on useimpien kauppiaiden riskienhallintatekniikka. Jos sinulla on $10 000 kaupankäyntitili, ei koskaan riski yli 1% yhdessä kaupassa.

Jos huomaat ansaitsevasi jatkuvasti rahaa, voit nostaa ottamasi riskin arvoon 2% tai jopa 5%.

Demotilit

Jos olet innokas aloittamaan sijoittamisen optioihin ja tienaamaan rahaa, suosittelemme sinua hidastamaan ja hankkimaan kokemusta demotilin käytöstä. Kun olet saanut otteen joistakin strategioista ja huomaat, että ansaitset jatkuvasti rahaa demotililläsi, voit edetä ja sijoittaa oikeaa pääomaa.

Harjoittelu ensin ei vain auta sinua löytämään ja korjaamaan heikkouksiasi, vaan sen avulla voit myös testata välittäjän alustasi.

Yhteenveto: Vaihtoehtojen kaupankäynti on sen arvoista, mutta aluksi vaikeaa

Kaupankäyntivaihtoehdot eivät ole helppoa – mutta nyt, kun olet lukenut oppaamme, olet ottanut ensimmäiset askeleet ansaitaksesi rahaa niiden avulla. Älä koskaan lopeta oppimista, ja jos sinusta tuntuu epämukavalta käydä kauppaa tai kokeilla uutta strategiaa, käytä demotiliä, kunnes tunnet olosi mukavaksi. Sinun ei tarvitse tehdä muuta kuin tarttua markkinoihin ja hankkia kokemusta. Rahasta ei ole pulaa.

FAQ – Useimmat kysytyt kysymykset optiokaupasta:

Voiko optiokaupasta tulla kokopäivätyö?

Ihmiset pitävät kaupankäyntiä usein ammattina, joka muodostaa korkean pääsyn esteen. Mutta jos henkilöllä on oikea kunnianhimo, kärsivällisyys ja rohkeus, hän voi ansaita elantonsa pelkällä kaupankäynnillä, jopa pienellä rahasummalla. Voit valita kaupankäynnin tekemisen kokopäivätyönä, osa-aikatyönä päätyösi ohella tai jopa vain harrastuksena opiskeltavaksi ja harrastettavaksi.

Kuinka paljon aikaa tarvitaan optiokaupan täydelliseen ymmärtämiseen?

Jotta henkilö voisi oppia optiokaupan tyhjästä, hänen on ensin ymmärrettävä täysin optiokaupan teoria, ja sitten heidän on harjoitettava ja ymmärrettävä toimeksiantojen sijoittelut. Ihmisen tulisi myös kokeilla demo-tilien kautta käytävää kauppaa ennen kuin hän lopulta kiipeää tikkaita ylös, ja lopulta hän voi saada live-tilinsä ja aloittaa kaupankäynnin. Koko tämän prosessin aikana henkilöllä kestää yleensä 3–6 kuukautta optiokaupan oppimiseen.

Onko optioiden kauppa riskitöntä?

Ei, kaikenlaiseen kaupankäyntiin liittyy aina riski. Option ostajan tapauksessa he maksavat preemion, joka hyödyttää häntä rajoitetulla riskillä ja rajoitetuilla tappioilla, mutta myös optioiden myyjien kohdalla on havaittu rajattomia tappioita. Jos pelaat korttisi oikein, optiokaupasta voi saada valtavia etuja sinulle. Mutta siihen liittyy myös suuria riskejä, jos epäonnistut.

Katso vastaavat blogikirjoituksemme:

Viimeksi päivitetty 27. tammikuuta 2023 Arkady Müller

unsplash.com

unsplash.com