أفضل أنماط الشموع للخيارات الثنائية - شرح الإستراتيجية

جدول المحتويات

الخيارات الثنائية طريقة رائعة لكسب المال. ولكن بدون الاستراتيجية الصحيحة ، ستخسر استثمارك في أي وقت من الأوقات. هذه الخيارات الثنائية إستراتيجية الشمعدان هو لمن يتطلعون إلى تداول الخيارات الثنائية بنجاح. لقد قمنا بتجميع أفضل أنماط الشموع التي يجب أن يكون المتداولون على دراية بها قبل بدء التداول أو استثمار أي أموال في هذا السوق. ستتعلم أيضًا كيف تعمل هذه الأنماط و لماذا هم مهمون جدار عندما يتعلق الأمر بإجراء الصفقات منصات الخيارات الثنائية.

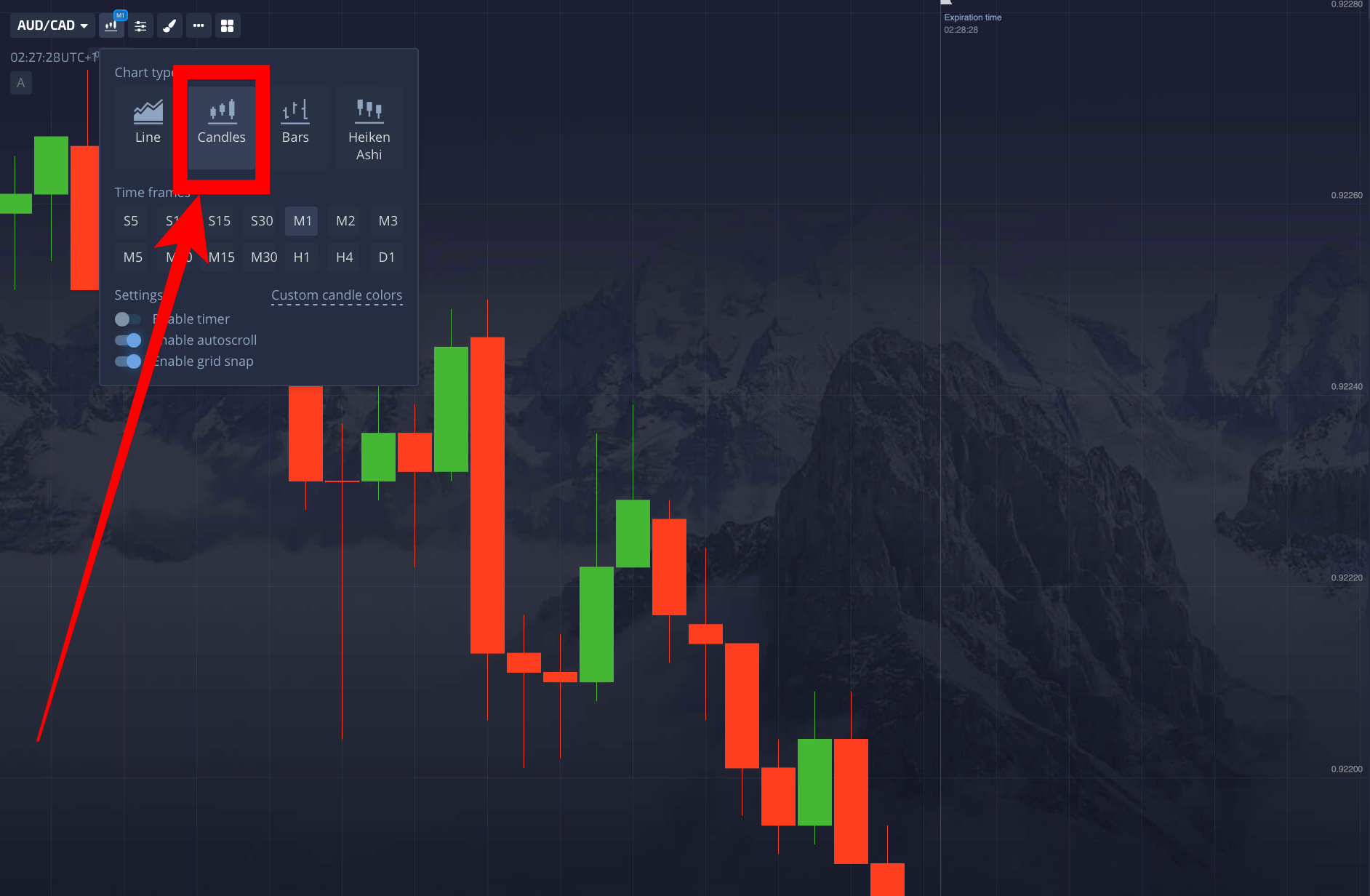

ما هو مخطط الشمعدان؟

مخطط الشمعدان هو مخطط مالي يعرض جلسة تداول (يوم أو أسبوع أو شهر ، إلخ) كشريط عمودي. يمثل الجزء العلوي من الشمعة سعر الافتتاح ، ويمثل الجزء السفلي سعر الإغلاق. يمثل الخط العمودي الذي يمتد من الأعلى السعر المرتفع وخفض المحصلة النهائية. تسمى هذه الخطوط الظلال أو الفتائل.

تتكون الشمعة من نقطتين: فتح-إغلاق (OC)، والتي تحدد مقدار تغير الأصل خلال يوم واحد / أسبوع / شهر وما إلى ذلك ، عالي-منخفض (HL)، مما يدل على المستوى الذي وصلت فيه الأسعار إلى أعلى نقطة وأدنى مستوى لها على التوالي. يحتاج المستثمرون إلى فهم هذه المعلومات لأنها تخبرهم بما إذا كان ينبغي عليهم ذلك شراء أو بيع أو جني الأرباح أو الانتظار لفترة أطول.

ما هو نمط الشمعدان؟

نموذج الشموع هو تمثيل رسومي يمكن للمتداولين استخدامه لتحديد اتجاهات السوق والتنبؤ بها. يحتوي نمط الشمعدان على معلومات حول سعر الفتح والإغلاق، وكذلك المرتفع والمنخفض. يمكن للمتداولين استخدام هذه المعلومات لإجراء تداولات أكثر ربحية ، بالإضافة إلى الاستفادة من الاتجاهات قصيرة الأجل.

تُستخدم مخططات وأنماط الشموع اليابانية بشكل شائع في سوق الأسهم ويمكن أيضًا تطبيقها على الفوركس أو العقود مقابل الفروقات أو الخيارات الثنائية. تتكون مخططات الشموع من مستطيل يمثل النطاق بين الأسعار المفتوحة والمغلقة لكل فترة (الشمعدان). يسمى الجزء السفلي من المستطيل "افتح،" والجزء العلوي يسمى "أغلق." يمكن أن تكون هذه الشموع خضراء أو حمراء. ال لون الشمعة يعتمد على ما إذا كان سعر الإغلاق أعلى من سعر الافتتاح (أخضر) أو أقل من سعر الافتتاح (أحمر).

توفر أنماط الشموع وسيلة سهلة لاكتشاف الاتجاهات ، خاصة في أسواق الفوركس حيث يلعب التقلب دورًا مهمًا في حركة الأسعار. في الخيارات الثنائية ، يمكن استخدام هذه الأنماط كإشارات للتداولات المحتملة بناءً على الاتجاه الذي تعتقد أن هذه الأصول ستتحرك نحوه ، أي خيار الشراء / البيع في وقت انتهاء الصلاحية.

كيف تعمل أنماط الشموع

تعمل أنماط الشمعدان من خلال التنبؤ بمدى الاتجاه المستقبلي من سعر السهم. تتكون الشمعدانات عند مقارنة أسعار الفتح والإغلاق لفترة معينة مع أسعار الفتح والإغلاق للفترة السابقة. يوفر التباين بين هذه القيم الأربع معلومات حول اتجاهات السوق المحتملة. تكون هذه المعلومات أكثر موثوقية عندما تكون أسعار الفتح والإغلاق أقرب ، كما هو الحال مع أشرطة الدبوس.

شرح مخططات الشموع اليابانية

مخططات الشموع اليابانية هي أ شمعدان زمني تقنية الرسوم البيانية لتحديد معنويات السوق من الأسعار. إنه تمثيل رسومي للفرق بين أسعار فتح وإغلاق الأصل. لمعرفة الفرق بين أسعار فتح وإغلاق الأصل ، يجب عليك أولاً حساب الارتفاعات والانخفاضات خلال إطار زمني محدد. من هذه الارتفاعات والانخفاضات ، يمكنك تكوين مستطيل عن طريق توصيلها بخطوط.

يمثل عرض هذا المستطيل أعلى سعر مطروحًا منه أدنى سعر خلال تلك الفترة. الفرق في طول الخطوط في الأعلى والأسفل من المستطيل سيمثل ما إذا كان قد أغلق بسعر أعلى أو أقل من سعر الفتح عنده. سيشير الخط الأخضر الموجود أعلى المستطيل إلى أنه تم فتحه هبوطيًا ومغلقًا أعلى ، بينما يعني الخط الأحمر الموجود أسفل المستطيل أنه تم فتحه بسعر مرتفع ثم انخفاضه ليغلق عند سعر منخفض.

تعد مخططات الشموع اليابانية مهمة لتجار الخيارات الثنائية لأنها يمكن أن تساعد في تحديد ما إذا كانت تجارتهم لديها احتمالية عالية للنجاح أم لا.

استراتيجيات الخيارات الثنائية للشمعدان:

هناك العديد من الأنواع المختلفة لأنماط الشموع اليابانية. لا يزال ، عندما يتعلق الأمر بالتصنيع يتداول على الخيارات الثنائية، يجب عليك الالتزام بهذه العناصر المحددة لأنها أثبتت مرارًا وتكرارًا أنها مربحة جدًا للمتداولين الذين يستخدمونها بشكل صحيح. يمكنك رؤية جميع أنماط الشموع الموصى بها باستخدام a استراتيجية شموع الخيارات الثنائية أدناه.

1. قضبان دبوس

أ "Pin Bar" النموذج هو نوع من الشمعدان يتشكل عندما يكون هناك اختلاف طفيف بين الأسعار المفتوحة والمغلقة التي تحدث في نفس الإطار الزمني.

يتكون Pin Bar من ثلاث نقاط: الظل المفتوح والإغلاق والظل العلوي. الأول نقطتان عادة ما تكون ضئيلة ، في حين أن الثالث أطول بكثير ، مما يعني أنه يمتد إلى ما هو أبعد مما كان يعتبر نطاقًا عاديًا للأسعار خلال هذا الإطار الزمني المحدد. تشير أشرطة الدبوس إلى انعكاس محتمل للاتجاه أو استمرار الاتجاه الحالي ".

من السهل تحديد أنماط Pin Bar على الرسم البياني بسبب ظلالها الطويلة. عند التداول باستخدام إستراتيجية شموع الخيارات الثنائية التي تستخدم هذه الأنماط ، من الضروري أن تكون على دراية بارتفاع الشريط بالنسبة إلى طوله. إذا كانت هذه النسبة عالية، إذن ربما لم يكن هناك الكثير من الحركة في السعر ، لذلك يجب أن تفكر في انتظار إشارة أخرى قبل بدء تداولك. من ناحية أخرى، إذا كانت النسب بين هاتين القيمتين منخفضة، يشير إلى زخم قوي. يمكن أن تساعد هذه المعرفة المتداولين في تحديد ما إذا كانوا سيضعون ملف اتصل أو ضع تجارة.

جيد ان تعلم!

إذا لم تكن متأكدًا مما إذا كان ملف اعتقاد عقلاني أو غير عقلاني يسبب لك التسويف ، جرب أشياء مختلفة لترى ما الذي ينجح! يمكن أن تكون إحدى طرق تغيير التسويف الناجم عن اعتقاد غير منطقي هي تحديد المواقف والمكافآت التي تسبب لك المماطلة.

أشرطة الدبوس هي أحد أنماط تداول الخيارات الثنائية المفضلة لدينا لأنها الأكثر اتساقًا في تداول الخيارات الثنائية. من السهل تحديد شريط الدبوس وبالتالي يوفر إمكانات كبيرة للبعض أرباح كبيرة. قضبان الدبوس هي شمعدانات ذات سعر افتتاح ضئيل ، تليها شمعة واحدة عالية منخفضة تغلق بالقرب من ارتفاع سعر الشمعة السابقة.

يطلق عليهم أيضًا اسم "الظلال الطويلة" لأن لديهم أسعارًا طويلة عند كلا الطرفين. هذا يعني أنه من المرجح أن يشتري المشترون عندما تظهر هذه الشمعدانات على مخططاتهم لأن الأسعار ترتفع.

ال الحد الأدنى من المتطلبات بالنسبة لشريط الدبوس هو سعر افتتاح أقل من سعر افتتاح الشمعة السابقة ، متبوعًا بشمعة عالية-منخفضة تغلق أعلى من سعر الافتتاح.

2. شمعة تبتلع

الابتلاع هو نمط شمعدان عكسي يشير إلى انعكاس في الاتجاه.

يحدث الابتلاع عندما يفتح سعر الأصل عند مستوى مرتفع ، ثم ينخفض بشكل حاد قبل الارتفاع الحاد إلى سعر الافتتاح أو فوقه.

بمعنى آخر ، هذا ما يحدث:

- يتداول السهم في اتجاه هبوطي لبعض الوقت

- يفتح السوق عند أ أعلى سعر مما تم تداوله خلال الأيام القليلة الماضية

- ينخفض السهم بشكل حاد ويغلق بالقرب من أو أسفل فتحه.

- ثم يعاد فتح السوق ويتداول عند مستوى أعلى مما افتتح في ذلك اليوم.

- ال تجتاح هو نمط صعودي مقنع.

عندما يفتح السوق أعلى من إغلاقه السابق ثم يغلق على ارتفاع أعلى ، هناك احتمالية عالية جدًا أن يتبع ذلك حركة سعرية كبيرة في نفس اتجاه الاتجاه (الذي كان هبوطيًا سابقًا).

عادة ما تحدث شمعة الشمعدان هذه في الجزء السفلي من الاتجاه الهبوطي وتشير إلى أن السعر جاهز للبدء في الصعود مرة أخرى.

ال تجتاح بشكل متكرر يحدث في التداول الفعلي ، لكنه لا يزال صعبًا بالنسبة للمبتدئين بسبب تعقيده.

يتطلب معرفة تفصيلية بتحليل السوق وخبرة في التحليل الفني ، لذا فإن معظم المتداولين يتركون هذا بمفرده حتى يتقنوا الأساسيات.

إذا كنت مبتدئًا ، فمن الأفضل تجنب تداول هذا النمط حتى تحصل على بعض الخبرة تحت حزامك.

3. الثقب

نمط الشمعدان الثاقب هو أ مصطلح عام يصف شريطًا يخترق الشريط السابق عاليًا ومنخفضًا. هذه الأنماط ليست نادرة في تداول الخيارات الثنائية. عندما نرى ثقبًا ، يجب أن ننتبه إلى اتجاه الشمعة الثاقبة. إذا اخترقت الشمعة الثاقبة صعودًا ، فهذا يعني أن السعر من المرجح أن يستمر في الارتفاع. إذا انخفض السعر عند اختراق منخفض ، فهذا يشير إلى أن السعر سيستمر على الأرجح في الانخفاض. بالإضافة إلى ذلك ، يمكن أن يظهر تشكيل الثقب في أنماط مختلفة. تشمل بعض الأمثلة شمعة خط الثقب ، شمعة بغطاء سحابة داكنة ، و شمعدان نجمة الصباح.

4. نجمة الصباح

نجمة الصباح هي نوع معين من ثقب أنماط الشمعدان. يتشكل هذا النمط عندما ينفتح جسم طبيعي صغير عند القاع أو بالقرب منه ، ثم يتباعد لأعلى ليكشف عن شمعدان أحمر طويل بجسم طبيعي صغير - تخترق هذه الشمعة الكبيرة الشريط السابق لأعلى وأسفل. إذا كان الثقب صعوديًا ، فيجب أن يحدث الدخول عند أو بالقرب من قاع الثقب.

يشير تكوين شمعة Morning Star إلى أن السوق سوف ينتعش بعد انخفاض السعر. نتيجة لذلك ، هو من المتصور أن تحديد يعتبر ما إذا كان السعر سيرتفع أو ينخفض من أدنى مستوياته أكثر تعقيدًا من التنبؤ بما إذا كان السعر سيرتفع أو ينخفض من أعلى مستوياته.

يعتقد بعض المتداولين أن النسخة الصاعدة من Morning Star أكثر موثوقية من النسخة الهبوطية. إذا كان هناك دوجيان متتاليان ، فقد يشير ذلك إلى انعكاس الاتجاه ، ولكن فقط إذا ظهرت عند مستويات المقاومة ولا تدعم منها.

5. غطاء سحابة مظلمة

غطاء السحابة المظلمة هو نمط شمعدان يشير إلى أن المتداولين يحاولون ذلك تنفيذ استراتيجيات الشراء. كان السوق مفتوحًا لبعض الوقت ومعظم المتداولين قد يكون صعوديًا على أسعار الأسهم الحالية. تميل الشمعدانات إلى التكون أنماط صاعدة عندما يكون هناك تداول كبير الحجم لمدة يومين على الأقل على التوالي. غالبًا ما تكون هذه علامة تحذير مبكرة للمستثمرين لجني أرباحهم من على الطاولة ، خاصةً إذا لم يصلوا إلى السعر المستهدف.

يجب أن تكون أنماط Dark Cloud Cover عن كثب. عندما تظهر هذه الأنماط في سوق هابطة ، يجب اعتبارها إشارات تحذير مهمة من الأخطار أو الخسائر المستقبلية.

6. المطرقة

شمعدان المطرقة هو أ نمط الانعكاس الصاعد هذا هو عكس الابتلاع. يحدث عندما يفتح سعر الأصل أقل من سعر الإغلاق السابق ، ثم يتداول أعلى من سعر الافتتاح.

يتضمن تشريح هذا النوع من الشمعدانات أ طويل الجسم رقيقة خضراء في الأعلى بظل علوي وظل سفلي يمتد أسفل الجسم. يجب أن يكون سعر الافتتاح أقل من سعر الإغلاق ، ولكن ليس كثيرًا.

جيد ان تعلم!

يعتبر تشكيل الشمعة هذا إشارة مبكرة لإمكانية حدوث ذلك تحول صعودي.

ومع ذلك ، إذا ظهر بعد فترة تداول طويلة في اتجاه واحد ، فإنه يتوقع أن يستمر الاتجاه في المستقبل القريب دون أي انعكاس في الوقت الحالي.

7. المطرقة المقلوبة

مثال على نموذج شمعدان المطرقة المقلوب هو عندما يكون هناك اتجاه هبوطي طويل ، وهو ينعكس ويطلق صاعدًا. عندما يحدث هذا ، يبدو وكأنه "مطرقة مقلوبة" بمعنى أن الجزء العلوي من الشمعة قصير والجزء السفلي من الشمعة طويل.

يُنظر إلى هذا النموذج على أنه إشارة إلى أن الاتجاه الهبوطي قد تجاوزه مؤقتًا المشاعر الصعودية. وعادة ما تكون نتيجة ذلك زيادة في الأسعار. إنها إشارة إلى أن سعر الأصل سيرتفع وقد يستمر في ذلك.

المطرقة المقلوبة يمكن أيضًا استخدامها كجزء من إستراتيجية شموع الخيارات الثنائية ، كما هو الحال في طريقة بولينجر باندز. لقد تم اكتشاف أنه إذا قمت بمراهنات طويلة في هذا الوقت ، فإن فرصك في الفوز بالصفقات تكون عالية. يُعرف أيضًا باسم "نجمة المساء". يحدث هذا عندما يكون هناك الكثير من الأشياء الصغيرة شموع زرقاء أو خضراءثم شمعة أخرى (النجمة) فجوات اليوم التالي. وعادة ما يتبع ذلك انتعاش قوي.

جيد ان تعلم!

بالإضافة إلى ذلك ، يمكن أيضًا استخدام المطرقة المقلوبة كجزء من إستراتيجية الشريط الداخلي ، وهو نهج تداول تبدأ فيه صفقات شراء عندما يمر السعر فوق نقطة الفتح / الإغلاق لتلك الشمعة (على سبيل المثال ، تكسر) .

8. الرجل المشنوق

يتكون الرجل المشنوق من ثلاث شمعدانات على الأقل. يجب أن تكون الشمعة الأولى a شمعة حمراء كبيرة تتبع حركة صعودية. يجب أن تكون الشمعة الثانية معاكسة (بيضاء أو خضراء) ؛ يجب أن يكون حجمها أصغر من الشمعة الأولى. أخيرًا ، يجب أن تكون الشمعة الثالثة بيضاء أو خضراء ، ويجب أن تغلق خارج جسم الشمعة الثانية.

يقال إن هذه الأنماط تمثل عدم اليقين عندما تتشكل في بيئة السوق حيث توجد زخم عالي. يعتبر بعض المتداولين أن هذا يدل على زيادة احتمالية حدوث ارتفاعات أعلى أو قيعان منخفضة في الأسعار قريبًا.

9. شهاب النجم

عندما يكون هناك ملف اتجاه هبوطي طويل، يحدث نمط الشمعدان Shooting Star. في هذه الحالة ، يبدو أنها "مطرقة مقلوبة" لأن قمة الشمعة قصيرة ، وقاع الشمعة طويل.

جيد ان تعلم!

يتم تفسير هذا النمط على أنه علامة على ذلك المشاعر الهبوطية تم التغلب عليه مؤقتًا بواسطة المشاعر المتفائلة. نتيجة لذلك ، يرتفع السعر عادة. إنه مؤشر على أن سعر الأصل سيرتفع وربما يتسارع.

يمكن أيضًا استخدام Shooting Star كجزء من إستراتيجية الشموع للخيارات الثنائية ، كما هو الحال في استراتيجيات Bollinger Bands. لقد وجد أنه إذا دخلت في صفقات بيع في هذه المرحلة ، فهناك فرصة كبيرة لأن تكون تجارتك ناجحة. يُعرف أيضًا باسم "Evening Doji Star". يحدث هذا عندما يكون هناك الكثير من الشموع الخضراء أو الزرقاء الصغيرة ، متبوعة بشمعة أخرى (النجم) هذا الفراغ في اليوم التالي. يتبع هذا بشكل عام ارتفاع كبير.

يمكن استخدام هذه التقنية أيضًا كجزء من إستراتيجية الشريط الداخلي ، والتي تتضمن الدخول في صفقات بيع عندما يتحرك السعر أسفل نقطة الفتح / الإغلاق لتلك الشمعة (على سبيل المثال ، كسرها).

10. دوجي

Dojis هي الشكل الأكثر شيوعًا من أنماط الشموع التي تتكون من شمعتين بظلال قصيرة أو أجسام تظهر حول نفس السعر. لا تعتبر Dojis مهمة في حد ذاتها ولكنها يمكن أن تشير إلى انعكاس أو تردد في السوق ، حيث تتحرك الشمعة التالية بقوة في اتجاه أو آخر بعد تشكيلها. غالبًا ما تكون هذه الحركة سريعة وحاسمة ، لذا يجب تداول Dojis فقط بناءً على إشارات الشموع الأخرى ، مثل lأنماط Dojis ong-legged أو dragonfly Dojis أو Harrami.

تعتبر Dojis هي الأنسب للاتجاهات قصيرة المدى التي لا تدوم أكثر من عشرة أيام ويمكن استخدامها للتنبؤ بتقلبات الأسعار على المدى الطويل. أ دوجي الصاعد يتنبأ بمزيد من الحركة الصعودية بعد أن يتشكل ، بينما أ واحد هبوطي يحذر من الحركة الهبوطية المستقبلية بمجرد انعكاس الاتجاه.

هذا هو أحد الأنماط الأكثر شيوعًا بين المتداولين لأنه ، عند استخدامه بشكل صحيح ، يمكن أن يكون مربحًا للغاية.

11. دوجي طويل الأرجل

يتم تصنيف دوجي طويل الأرجل كنمط استمراري. يتم تشكيله عندما يفتح السوق ثم يكون له ملف نطاق افتتاح صغير مع الحد الأدنى من حركة السعر لكنه ينتهي بحركة سعرية كبيرة في نفس الاتجاه. تخلق ظلال Doji الطويلة العلوية والسفلية مظهر علامة الجمع. دوجي صاعد طويل الأرجل يتشكل عندما تفتح الأسعار منخفضة ثم ترتفع لتغلق بالقرب من أو عند أعلى نقطة لها ، بينما يتشكل المقابل الهابط عندما تفتح الأسعار على ارتفاع ثم تنخفض لتنتهي بالقرب من النقطة المنخفضة أو عند أدنى مستوى لها. يشير Dojis طويل الساق أيضًا إلى أن نفس الاتجاهات ستستمر.

تعد أنماط شموع Doji طويلة الأرجل هي الأنسب للاتجاهات طويلة المدى التي تدوم حوالي عشرة أيام أو أكثر ، ولكن يمكن استخدامها أيضًا للتنبؤ بتقلبات الأسعار على المدى القصير. يتنبأ مؤشر Doji الصاعد ذو الأرجل الطويلة بمزيد من الحركة الصعودية ، والحركة الهبوطية يشير إلى الحركة الهبوطية المستقبلية بعد تشكيلها.

12. اليعسوب دوجي

دراجونفلاي دوجي يشبه دوجي طويل الأرجل ولكن مع نطاق ممتاز أكثر ، ولا يمكن أن تتداخل ظلال الشمعدان. يستخدم اليعسوب دوجي للإشارة إلى أن الاتجاه يتباطأ وقد ينعكس قريبًا. إذا كانت ظلال أ اليعسوب دوجي التقاطع والإغلاق داخل الظل العلوي أو الظل السفلي ، فمن المرجح أن يتبعه مزيد من حركة السعر في هذا الاتجاه. إذا لم يكن الأمر كذلك ، فتوقع انعكاسًا فوريًا ، حيث تتحرك الأسعار عكس هذا الاتجاه.

اليعسوب دوجي هو الأنسب للاتجاهات قصيرة المدى التي لا تدوم أكثر من عشرة أيام ولكن يمكن استخدامها أيضًا للتنبؤ بتقلبات الأسعار على المدى الطويل. يتوقع اليعسوب الصاعد دوجي مزيدًا من الحركة الصعودية ، ويشير الاتجاه الهبوطي إلى حركة هبوطية مستقبلية بعد تشكيلها.

13. قبر دوجي

قبر دوجي ، المعروف أيضًا باسم "صليب الموت" أو "صليب الموت" ، هو نمط نجمة المساء مع فتح وإغلاق الشمعة بشكل متساوٍ تقريبًا. هذا النمط مهم لتاجري خيارات ثنائية لأنه قد يعني أن السعر قد استقر عند أدنى نقطة له بعد أن انخفض.

عندما يتوقع المتداول انخفاضًا كبيرًا في الأسعار ، فإن Gravestone Dojis مثالي. التصميم مفيد بشكل خاص في توقع انعكاس الاتجاه الصعودي. قد يُنظر إليه على أنه إشارة أقوى حتى من نموذج شمعدان نجمة المساء التقليدي ، والذي يتشكل أثناء التداول اليومي.

يتم تشكيل شاهد قبر قوي - Doji بعد أن كان هناك ضغط بيع على الأسواق بين عشية وضحاها ، حيث ينخفض السعر إلى مستوى معين ثم يفتح عند نفس المستوى قبل أن ينخفض حتى أقل خلال التداول النهاري. هذا دليل على ضغوط بيع مكثفة من المتداولين الذين يبحثون عن فرصة لفتح صفقات جديدة أو إغلاق الصفقات الحالية بأسعار ضعيفة.

تداول الاختراق مع الخيارات الثنائية والشمعدانات:

تداول الاختراق هو تحليل فني يستخدم لتحليل الرسوم البيانية لأسعار الأصول المختلفة. يتم استخدامه عادة لتحديد الاتجاهات المحتملة ذات الاحتمالية العالية. عادة ما ترتبط هذه الفواصل مع الأصل الذي يبدأ في الاتجاه الصعودي بزخم أقوى أو هبوطي بزخم أضعف.

الغرض من تداول الاختراق هو الاستفادة من تغيرات الزخم هذه عن طريق الشراء من القاع والبيع عند القمة. إذا نجحت هذه التقنية ، فسيرى المتداولون انعكاس خسائرهم.

غالبًا ما يشار إلى هذا باسم "تسير مع الاتجاه." ومع ذلك ، من المهم عدم الانجراف. يجب عليك فقط استخدام قدر معين من القوة أو الزخم وراء أحد الأصول. إذا حاولت التداول في وقت مبكر جدًا ، فسيؤدي ذلك على الأرجح إلى خسائر بدلاً من المكاسب لأنك تخسر أرباحًا محتملة أثناء محاولتك القفز إلى القطار عندما يتحرك بالفعل بأقصى سرعة!

تداول الاختراق يعمل بشكل أفضل التجار على المدى الطويل الذين يبحثون عن أرباح أكبر بمرور الوقت بدلاً من التداول اليومي ، الأمر الذي يتطلب مراقبة مستمرة للرسوم البيانية على مدار اليوم ؛ هذا يجعل استراتيجيات الاختراق تمامًا تحظى بشعبية بين المستثمرين من يحب الأتمتة (الخيارات الثنائية الروبوتات) حيث يمكنهم ترك إستراتيجيتهم تعمل دون أي رقابة حتى يتلقوا إشعارًا عبر البريد الإلكتروني / النص عند إجراء صفقة.

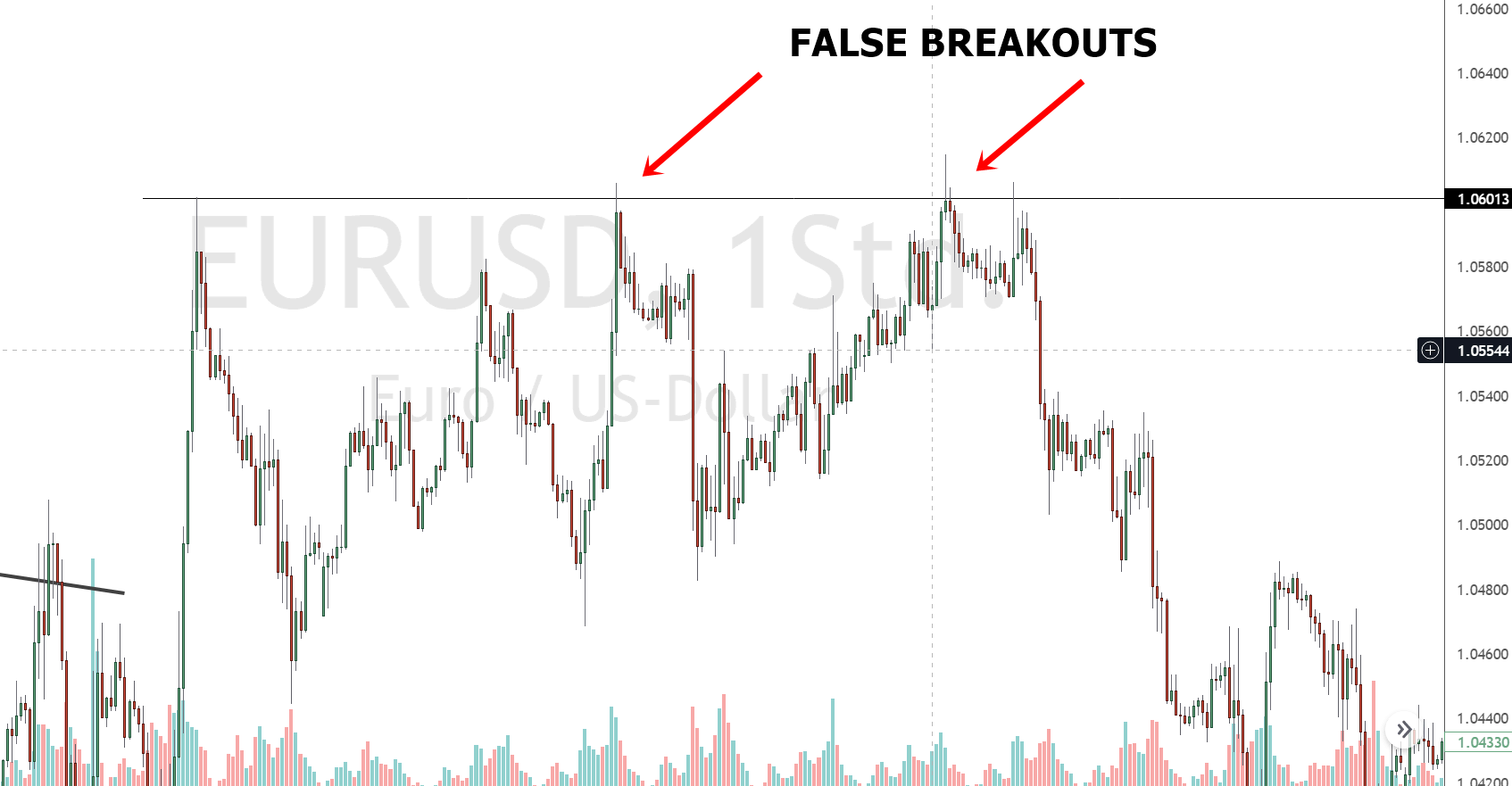

الاختراق الوهمي

الاختراقات الوهمية هي أ نمط الانعكاس التي يتم تشكيلها عندما يفتح السوق ويغلق في نفس السعر أو بالقرب من سعر الافتتاح. هذا النمط لديه احتمالية عالية للتنبؤ بالاختراق في اتجاه أو آخر ، ولكن الاختراق سيحدث فقط بمجرد السماح للسهم بالتداول لأكثر من 10 دقائق. عادةً ما يتم الكشف عن الاختراقات الوهمية باستخدام امتداد إطار زمني مدته دقيقة واحدة و الإطار الزمني 15 دقيقة.

إيجابيات إستراتيجية تداول أنماط الشموع

- واحدة من أكثر استراتيجيات التداول ربحية للخيارات الثنائية

- عائد استثمار مرتفع على التداولات بأقل قدر من المخاطر

- من السهل تحديد أنماط الشموع ، ويمكن تخصيص الأطر الزمنية

سلبيات إستراتيجية تداول أنماط الشموع

- من الصعب حقًا العثور على الأنماط المناسبة للتداول

- سوف تحتاج إلى تحليل مخططات أكثر مما تفعل مع أي نظام آخر

- ماذا لو كان تحليلك خاطئ؟

الخلاصة - يمكن للاستراتيجيات الرائعة أن تساعدك على كسب المزيد من الأرباح في تداول الخيارات الثنائية الاحترافي!

تداول الشمعدان هو إستراتيجية شائعة بين تاجر خيارات ثنائية لأنه مربح ويسهل اكتشافه. من السهل أيضًا العثور على أنماط الشموع على الرسوم البيانية مقارنة بالاستراتيجيات الأخرى ، لذلك إذا كنت تبحث عن طريقة بديلة لاكتشاف الاتجاهات في استثماراتك ، فقد يكون هذا أمرًا يستحق التفكير فيه!

الأسئلة المتداولة - الأسئلة الأكثر شيوعًا حول الخيارات الثنائية وأنماط الشموع:

ما هي أفضل استراتيجية للخيارات الثنائية؟

لا توجد أفضل استراتيجية للخيارات الثنائية. أفضل ما يمكنك فعله هو العثور على نظام تداول جيد يناسب شخصيتك وقدرتك على تحمل المخاطر.

كيف تتداول الشموع مع الخيارات الثنائية؟

تعمل أنماط الشمعدان تمامًا كما تفعل في تداول الفوركس، ولكن مع الخيارات الثنائية. تحتاج إلى البحث عن إشارات الانعكاس بدلاً من إشارات الاستمرارية. هذا هو الاختلاف الوحيد بين السوقين.

ما هو نمط الشموع الأكثر ربحية؟

هناك العديد من أنماط الشموع ذات إعدادات الاحتمالية العالية. يعد Doji أحد أشهر أنماط الشموع لتداول الخيارات الثنائية.

ما هو نمط الشموع الأكثر موثوقية لأي أطر زمنية؟

عند مناقشة الإطار الزمني المثالي للشموع للتداول اليومي ، فإن مخططات الشموع لمدة 5 دقائق و 15 دقيقة هي الأطر الزمنية الأكثر استخدامًا للتداول اليومي. النقاط الأربع على الشمعدانات ، والمعروفة باسم OHLC ، موجودة (مفتوحة ، مرتفعة ، منخفضة ، وإغلاق).

ما هو نمط الشموع الصاعد الأكثر فاعلية؟

ويلاحظ أنه عندما يكون سعر الإغلاق عادة أقل من سعر الافتتاح ، فإنه يُشار إليه باللون الأسود أو أن الشمعة بأكملها هابطة ، مما يشير إلى ضغط البيع. في نفس الوقت ، تشير الشمعة البيضاء أو المجوفة إلى أن سعر الإغلاق يتجاوز الافتتاح ، مما يشير إلى وجود ضغط شراء.

كيف يمكنك معرفة ما إذا كان نموذج الشمعدان قويًا؟

يشكّل شمعدان صعوديان مع وجود مسافة بينهما النافذة الصاعدة ، وهي نوع من نمط الشمعدان. هناك فجوة بين قمة وأدنى شمعتين بسبب تقلبات التداول الشديدة. يشير هذا النموذج إلى نموذج شمعدان يشير إلى وجود شراء كبير في السوق.

هل نموذج الشمعدان موثوق وجدير بالثقة؟

كما يشير اسمه ، يتكون نمط الشمعدان الفردي من شمعة واحدة فقط. كما قد تتوقع ، يتم إنتاج إشارة التداول بناءً على نشاط التداول ليوم واحد. طالما تم اكتشاف النموذج وتطبيقه بشكل مناسب ، يمكن أن يكون التداول على أساس نموذج شمعدان واحد ناجحًا للغاية.

شاهد المزيد من المقالات حول تداول الخيارات الثنائية:

تم آخر تحديث في 14 أبريل 2023 بواسطة أندريه ويتزل