A legjobb gyertyatartó minták bináris opciókhoz – magyarázta Stratégia

Tartalomjegyzék

A bináris opciók nagyszerű módja a pénzkeresésnek. A megfelelő stratégia nélkül azonban pillanatok alatt elveszíti befektetését. Ez a bináris opciók gyertyatartó stratégia azoknak szól, akik sikeresen kereskednek bináris opciókkal. Összegyűjtöttük a legjobb gyertyatartó mintákat, amelyekkel a kereskedőknek tisztában kell lenniük, mielőtt elkezdenének kereskedni vagy alapokat befektetni ezen a piacon. Azt is megtudhatja, hogyan működnek ezek a minták, és miért olyan fontosakt amikor üzletkötésről van szó bináris opciós platformok.

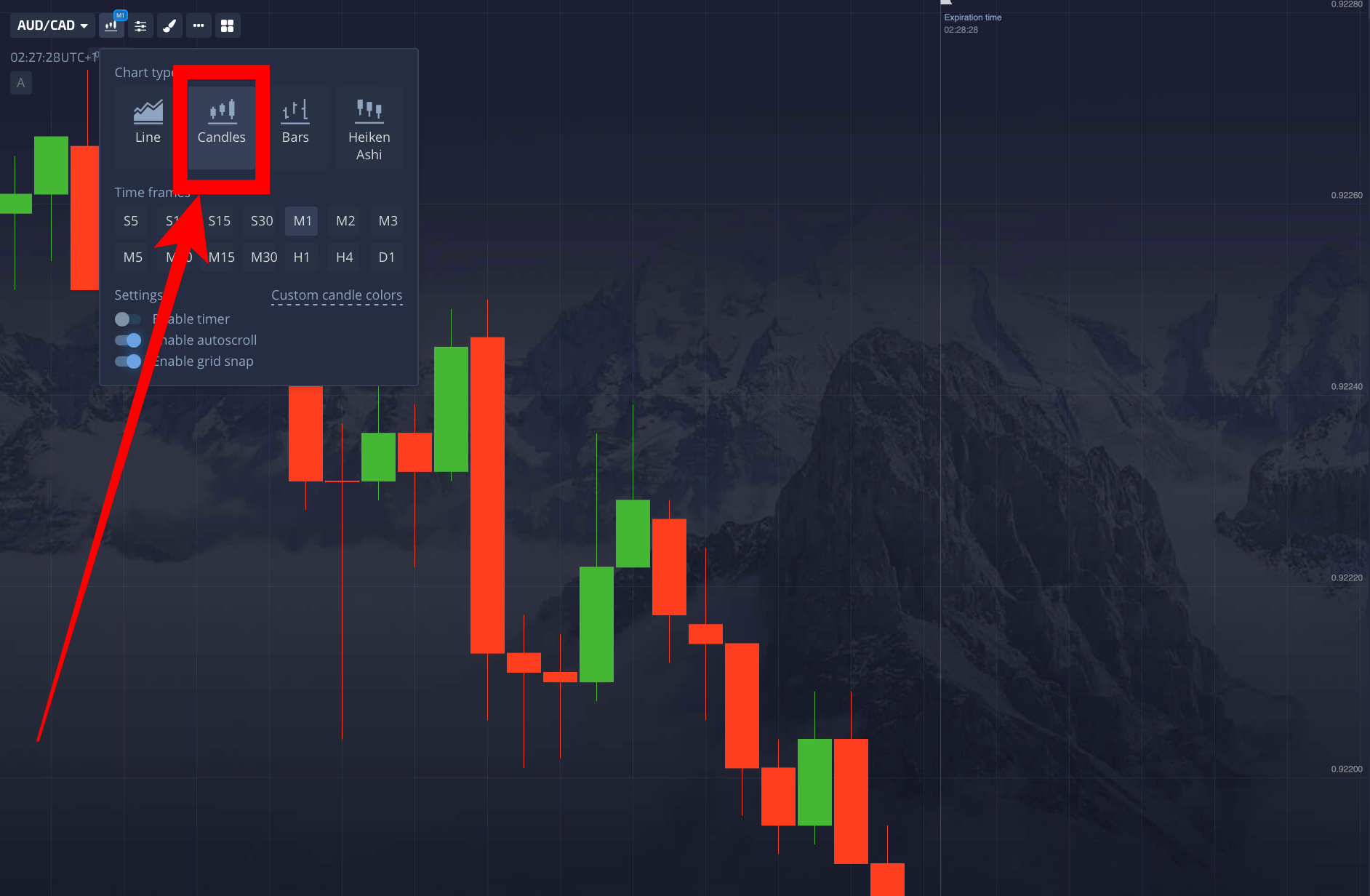

Mi az a gyertyatartó diagram?

A gyertyatartó diagram egy pénzügyi diagram, amely bemutatja a kereskedési munkamenet (nap, hét vagy hónap stb.) függőleges sávként. A gyertya teteje a nyitó árat, az alsó pedig a záró árat jelenti. A felülről kinyúló függőleges vonal a magas árat, az alsó vonal pedig az alacsony árat jelzi. Ezeket a vonalakat árnyékoknak vagy kanócoknak nevezik.

A gyertyatartó két pontból áll: nyit-zár (OC), amely meghatározza, hogy mennyit változott egy eszköz egy nap/hét/hónap stb. során, magas-alacsony (HL), amely megmutatja, hogy az árak milyen szinten érték el legmagasabb, illetve legalacsonyabb pontjukat. A befektetőknek meg kell érteniük ezt az információt, mert ez megmondja nekik, ha kell vásárolni, eladni, nyereséget venni, vagy hosszabb ideig tartani.

Mi az a gyertyatartó minta?

A gyertyatartó minta egy grafikus ábrázolás, amelyet a kereskedők használhatnak a piaci trendek azonosítására és előrejelzésére. A gyertyatartó minta információkat tartalmaz a nyitó és záró ár, valamint a magas és alacsony. Ezt az információt a kereskedők felhasználhatják jövedelmezőbb kereskedésekre, valamint kihasználhatják a rövid távú trendeket.

A gyertyadiagramokat és -mintákat gyakran használják a tőzsdén, és alkalmazhatók Forexre, CFD-re vagy bináris opciókra is. A gyertyatartó diagramok egy téglalapból állnak, amely az egyes időszakokra vonatkozó nyitott és zárt árak közötti tartományt ábrázolja (gyertyatartó). A téglalap alját ún "nyisd ki," a felső részt pedig ún "Bezárás." Ezek a gyertyák lehetnek zöldek vagy pirosak. Az a gyertya színe attól függ, hogy a záróár magasabb-e, mint a nyitó ár (zöld) vagy alacsonyabb, mint a nyitó ár (piros).

A gyertyatartó minták egyszerű módot kínálnak a trendek észlelésére, különösen a Forex piacokon, ahol a volatilitás jelentős szerepet játszik az ármozgásban. A bináris opciókban ezek a minták jelzésként használhatók a potenciális kereskedésekhez, attól függően, hogy Ön szerint ezek az eszközök milyen irányba fognak elmozdulni, azaz a Call/Put opció a lejárati időpontban.

Hogyan működnek a gyertyatartó minták

A gyertyatartó minták úgy működnek, hogy megjósolják a jövőbeli irány részvényárfolyamról. A gyertyatartók egy bizonyos időszak nyitó és záró árának összehasonlításakor keletkeznek az előző időszak nyitó és záró árfolyamával. A négy érték közötti kontraszt információt nyújt a lehetséges piaci trendekről. Ez az információ megbízhatóbb, ha a nyitó és a záró árfolyam közelebb van, mint például a pin rudak esetében.

A japán gyertyatartó táblázatok magyarázata

A japán gyertyatartó diagramok a időalapú gyertyatartó diagramtechnika a piaci hangulat meghatározására az árakból. Ez egy eszköz nyitó és záró ára közötti különbség grafikus ábrázolása. Ahhoz, hogy megtalálja a különbséget egy eszköz nyitó és záró ára között, először ki kell számítania a legmagasabb és legalacsonyabb értéket egy adott időkeretben. Ezekből a csúcsokból és mélypontokból vonalakkal összekötve téglalapot alkothat.

Ennek a téglalapnak a szélessége a legmagasabb ár mínusz a legalacsonyabb ár az adott időszakban. A különbség a a felső és alsó vonalak hossza A téglalapból azt jelzi, hogy magasabb vagy alacsonyabb áron zárt-e, mint amilyen áron nyitott. A téglalap tetején lévő zöld vonal azt jelzi, hogy lejjebb nyílt és feljebb zárt, míg a téglalap alján lévő piros vonal azt jelenti, hogy magas áron nyílt, majd leesett, hogy alacsony áron zárjon.

A japán gyertyatartó diagramok azért fontosak a bináris opciós kereskedők számára, mert segíthetnek meghatározni, hogy kereskedésük nagy valószínűséggel sikeres-e.

Gyertyatartó bináris opciós stratégiák:

Sok különböző típusú gyertyatartó minta létezik. Mégis, ha elkészítésről van szó bináris opciókkal kereskedik, ragaszkodnia kell ezekhez a konkrétekhez, mert időről időre ismét bebizonyosodott, hogy nagyon jövedelmezőek a helyesen használó kereskedők számára. Az összes ajánlott gyertyatartó mintát megtekintheti az a bináris opciók gyertyatartó stratégia lent.

1. Tűrúd

A "Pin Bar" A forma egyfajta gyertyatartó, amely akkor alakul ki, ha egy kis különbség van az azonos időkereten belül bekövetkező nyitott és zárt árak között.

A Pin Bar három pontból áll: a nyitott, a záró és a felső árnyékból. Az első két pont általában minimálisak, míg a harmadik jóval hosszabb, ami azt jelenti, hogy jóval túlmutat azon, amit az adott időkeretben normál ársávnak tekintettek. A Pin Bars a trend lehetséges megfordulását vagy a jelenlegi trend folytatását jelzi.”

A Pin Bar mintákat könnyű észrevenni a diagramon a hosszú árnyékok miatt. Ha olyan bináris opciós gyertyatartó stratégiával kereskedünk, amely ezeket a mintákat használja, elengedhetetlen, hogy tisztában legyen a léc magasságával a hosszához képest. Ha ez az arány magas, akkor lehet, hogy nem történt nagy mozgás az árban, ezért érdemes megvárni egy újabb jelzést a kereskedés lebonyolítása előtt. Másrészről, ha e két érték közötti arányok alacsonyak, erős lendületet jelez. Ez a tudás segíthet a kereskedőknek eldönteni, hogy helyezzék-e el a Hívjon vagy tegyen kereskedelmi.

Jó tudni!

Ha nem biztos abban, hogy a racionális vagy irracionális hit halogatását okozza, próbáljon ki különböző dolgokat, hogy megtudja, mi működik! Az irracionális hiedelmek okozta halogatás megváltoztatásának egyik módja az lehet, ha azonosítjuk azokat a helyzeteket és jutalmakat, amelyek halogatást okoznak.

A pin bar az egyik kedvenc bináris opciós kereskedési mintánk, mert ez a legkonzisztensebb a bináris opciós kereskedésben. A tűrúd könnyen azonosítható, ezért nagy lehetőségeket kínál egyesek számára jelentős haszon. A pin rudak csekély nyitott árú gyertyatartók, amelyeket egyetlen magas-alacsony gyertya követ, amely az előző gyertyatartó magas árának közelében zár.

„hosszú árnyéknak” is nevezik őket, mert mindkét végén hosszú áraik vannak. Ez azt jelenti, hogy a vásárlók nagyobb valószínűséggel vásárolnak, amikor ezek a gyertyatartók megjelennek a listájukon, mert az árak emelkednek.

A a minimum követelmény a pin bar esetében az előző gyertyatartó nyitóáránál alacsonyabb nyitási ár, ezt követi a magas-alacsony gyertya, amely magasabban zár, mint a nyitóár.

2. Elnyelő gyertya

Az Engulfing egy fordított gyertyatartó minta, amely a trend megfordulását jelzi.

Az elnyelés akkor következik be, amikor az eszköz ára magas szinten nyílik, majd erősen lejjebb esik mielőtt meredek emelkedést hajtana végre nyitóárához vagy fölé.

Más szóval ez történik:

- A részvény egy ideje csökkenő trendben forog

- A piac a magasabb ár mint az elmúlt napokban

- Az állomány meredeken esik, és a nyitás közelében vagy alatt zár.

- A piac ezután újra megnyílik, és magasabb kereskedést folytat, mint aznap.

- A elnyelő egy lenyűgöző bullish minta.

Amikor megnyílik a piac magasabb az előző zárásánál majd még magasabban zár, nagyon nagy esély van rá, hogy ezt a (korábban bearish volt) trenddel azonos irányú jelentős árfolyammozgás követi.

Ez a gyertyatartó gyertya általában a csökkenő trend alján jelenik meg, és azt jelzi, hogy az árfolyam készen áll arra, hogy újra felfelé haladjon.

A gyakran elnyeli a tényleges kereskedésben előfordul, de bonyolultsága miatt még mindig nehéz a kezdőknek.

Részletes piacelemzési ismereteket és technikai elemzési tapasztalatot igényel, ezért a legtöbb kereskedő békén hagyja ezt, amíg el nem sajátítja az alapokat.

Ha Ön kezdő, a legjobb, ha elkerüli ezzel a mintával amíg nincs tapasztalatod az öved alatt.

3. Piercing

A Piercing gyertyatartó minta a Általános feltétel amely egy olyan lécet ír le, amely magasra és mélyre átüti az előző lécet. Ezek a minták nem ritkák a bináris opciós kereskedésben. Amikor piercinget látunk, figyelnünk kell a piercing gyertyatartó irányára. Ha a piercing gyertyatartó felfelé szúr, ez azt jelenti, hogy az ár valószínűleg tovább fog emelkedni. Ha az ár alacsony penetrációra esik, az azt jelzi, hogy az ár nagy valószínűséggel tovább fog csökkenni. Ezenkívül a Piercing formáció különféle mintákban jelenhet meg. Néhány példa a következőket tartalmazza Piercing vonalgyertya, sötét felhőtakaró gyertya, és Reggelcsillag gyertyatartó.

4. Hajnalcsillag

A Morning Star egy speciális típusa Piercing gyertyatartó minták. Ez a minta akkor jön létre, amikor egy kis természetes test nyílik a mélyponton vagy annak közelében, amely aztán kinyílik, hogy felfedjen egy hosszú piros gyertyatartót kis természetes testtel – ez a nagy gyertyatartó magasra és mélyre szúrja át az előző lécet. Ha a piercing bullish, akkor a belépésnek a piercing mélypontján vagy annak közelében kell történnie.

A Morning Star gyertyatartó formáció azt jelzi, hogy a piac fellendül az árcsökkenés után. Ennek eredményeként az elképzelhető, hogy meghatározó Az, hogy az ár emelkedni fog-e vagy csökkenni fog-e a mélypontjáról, bonyolultabb, mint megjósolni, hogy az ár emelkedni fog-e vagy csökken-e a csúcsról.

Egyes kereskedők úgy vélik, hogy a Morning Star bullish változata megbízhatóbb, mint a bearish változat. Ha két egymást követő Doji van, az trendfordulóra utalhat, de csak ha ellenállási szinteken jelennek meg és nem támogatják azokat.

5. Sötét felhőtakaró

A sötét felhőtakaró egy gyertyatartó minta, amely azt jelzi, hogy a kereskedők igyekeznek vásárlási stratégiákat valósítson meg. A piac már jó ideje nyitva van, és a legtöbb kereskedő emelkedhet a jelenlegi részvényárfolyamokon. A gyertyatartók hajlamosak kialakulni bullish minták amikor legalább két egymást követő napon nagy volumenű kereskedés folyik. Ez gyakran egy korai figyelmeztető jel a befektetők számára, hogy vegyék le a profitjukat, különösen akkor, ha nem érték el célárukat.

A Sötét Felhőtakaró mintái legyenek szorosan figyelemmel kísérik. Amikor ezek a minták egy bearish piacon jelennek meg, akkor a jövőbeli veszélyek vagy veszteségek jelentős figyelmeztető jeleinek kell tekinteni őket.

6. A kalapács

A kalapácsos gyertyatartó a bullish megfordítási minta hogy az elnyelés ellentéte. Ez akkor fordul elő, amikor az eszköz ára alacsonyabban nyit, mint az előző zárás, majd magasabban kereskednek, mint a nyitóár.

Az ilyen típusú gyertyatartók anatómiája magában foglalja a hosszú vékony zöld test felül egy felső és a test alá nyúló alsó árnyékkal. A nyitó árnak a záróár alatt kell lennie, de nem sokkal.

Jó tudni!

Ez a gyertyatartó-képződés a potenciál korai jele bullish fordulat.

Ha azonban ez egy hosszú kereskedési időszak után megjelenik egy irányba, az azt vetíti előre, hogy a trend a közeljövőben is folytatódik, egyelőre fordulat nélkül.

7. Fordított kalapács

Példa a Fordított Hammer gyertyatartó minta az, amikor hosszú bearish trend van, és megfordul és felfelé lő. Amikor ez megtörténik, úgy néz ki, mint egy „fordított kalapács”, abban az értelemben, hogy a gyertya felső része rövid, a gyertya alsó része pedig hosszú.

Ez a minta azt jelzi, hogy a bearish hangulatot átmenetileg felülírta bullish érzés. Ennek eredménye általában áremelkedés. Ez azt jelzi, hogy egy eszköz ára emelkedni fog, és ez tovább fog növekedni.

A fordított kalapács bináris opciós gyertyatartó stratégia részeként is használható, mint például a Bollinger Bands módszer. Felfedezték, hogy ha hosszú fogadásokat köt ebben az időben, nagy az esélye a kereskedések megnyerésére. „Est Star” néven is ismert. Ez akkor fordul elő, ha sok az apró kék vagy zöld gyertyák, majd egy másik gyertya (a csillag) rések lefelé a következő nap. Jellemzően ezt erős felfutás követi.

Jó tudni!

Ezenkívül az Inverted Hammer egy belső sáv stratégia részeként is használható, ami egy olyan kereskedési megközelítés, amelyben akkor kezd hosszú kereskedéseket, amikor az árfolyam az adott gyertya nyitási/zárási pontja fölé megy (azaz kitör). .

8. Akasztó ember

A Függő ember legalább három gyertyatartóból áll. Az első gyertyatartónak a jelentős piros gyertya, amely egy felfelé mozdulatot követ. A második gyertyatartónak ellenkezőnek kell lennie (fehér vagy zöld); kisebbnek kell lennie, mint az első gyertyának. Végül a harmadik gyertyatartónak fehérnek vagy zöldnek kell lennie, és a második gyertyatesten kívül kell zárnia.

Ezek a minták bizonytalanságot jelentenek, ha olyan piaci környezetben alakulnak ki, ahol van nagy lendület. Egyes kereskedők úgy vélik, hogy ez egy megnövekedett potenciált jelent az árakban rövidesen magasabb csúcsra vagy alacsonyabb mélypontra.

9. Shooting Star

Amikor van a hosszú bearish trend, megjelenik a Shooting Star gyertyatartó minta. Ebben az esetben úgy tűnik, hogy ez egy „fordított kalapács”, mivel a gyertya teteje rövid, a gyertya alja pedig hosszú.

Jó tudni!

Ezt a mintát annak jeleként értelmezik bearish hangulat átmenetileg legyőzte bullish érzelmek. Ennek eredményeként az ár általában emelkedik. Ez azt jelzi, hogy egy eszköz ára emelkedni fog, és talán felgyorsul.

A Shooting Star a bináris opciók gyertyatartó-stratégiájának részeként is használható, például a Bollinger Bands stratégiákban. Megállapítást nyert, hogy ha ezen a ponton köt short ügyleteket, akkor nagy az esélye annak, hogy kereskedése sikeres lesz. „Esti Doji-csillagként” is ismert. Ez akkor fordul elő, ha sok kis zöld vagy kék gyertya van, amit egy másik gyertya követ (a Csillag) hogy másnap hiányzik. Ezt általában jelentős fellendülés követi.

Ez a technika egy belső sáv stratégia részeként is használható, amely magában foglalja a short ügyleteket, amikor az árfolyam az adott gyertya nyitási/zárási pontja alá kerül (azaz kitör).

10. Doji

A dojis a leggyakoribb forma gyertyatartó minták, amelyek két gyertyából állnak, rövid árnyékokkal vagy testekkel, amelyek körülbelül azonos áron jelennek meg. A dojik önmagukban nem jelentősek, de jelezhetik a fordulatot vagy a határozatlanságot a piacon, amikor a következő gyertya erősen mozog egyik vagy másik irányba, miután kialakult. Ez a mozgás gyakran gyors és határozott, ezért a dojisokkal csak más gyertyajelzések alapján szabad kereskedni, mint pl.onglábú Dojis, szitakötő Dojis vagy harami minták.

A dojisok a legmegfelelőbbek a rövidebb távú, legfeljebb tíz napig tartó trendekhez, és felhasználhatók a hosszabb távú áringadozások előrejelzésére. A bullish Doji kialakulása után további felfelé irányuló mozgást jósol, míg a medve egy figyelmeztet a jövőbeli lefelé irányuló mozgásra, ha a trend megfordul.

Ez az egyik legnépszerűbb minta a kereskedők körében, mert helyesen alkalmazva nagyon jövedelmező lehet.

11. Hosszú lábú Doji

A hosszú lábú Doji folytatásos mintának számít. A piac nyitásakor jön létre, majd a kis nyitási tartomány minimális ármozgással de jelentős, azonos irányú ármozgással fejeződik be. A Doji hosszú felső és alsó árnyéka pluszjel megjelenését kelti. Egy bullish hosszú lábú Doji akkor jön létre, amikor az árak alacsonyan nyitnak, majd felgyorsulva zárnak a csúcspontjuk közelében, míg a bearish megfelelője akkor jön létre, amikor az árak magasan nyitnak, majd csökkennek, hogy a mélypontjuk közelében vagy a mélypontjuk közelében végezzenek. A hosszú lábú Dojis azt is jelzi, hogy ugyanezek a tendenciák folytatódnak.

A hosszú lábú Doji gyertyatartó minták a legmegfelelőbbek a hosszabb távú, körülbelül tíz napig tartó trendekhez, de felhasználhatók rövidebb távú áringadozások előrejelzésére is. Egy bullish hosszú lábú Doji előrejelzi a további felfelé irányuló mozgást, és egy bearish jövőbeli lefelé irányuló mozgást jelez miután kialakult.

12. Szitakötő Doji

A Dragonfly Doji hasonló a hosszú lábú Dojihoz, de annál kitűnőbb a hatótávolsága, és a két gyertyatartó árnyékai nem fedhetik át egymást. A Doji szitakötő azt jelzi, hogy a trend lassul, és hamarosan megfordulhat. Ha az árnyékok a szitakötő Doji keresztezi és zárja be a felső vagy az alsó árnyékon belül, akkor valószínűbb, hogy ezt további ármozgás követi ebben az irányban. Ha nem, akkor azonnali fordulatra kell számítani, és az árak ezzel a tendenciával szemben mozognak.

Szitakötő Doji az a legalkalmasabb a rövidebb távú trendekhez, amelyek legfeljebb tíz napig tartanak hanem hosszabb távú áringadozások előrejelzésére is használható. Egy bullish szitakötő, Doji előrejelzi a további felfelé irányuló mozgást, a bearish szitakötő pedig a kialakulása után a jövőbeli lefelé irányuló mozgást jelzi.

13. Sírkő Doji

A sírkő Doji, más néven „halott kereszt” vagy „halálkereszt”, egy esti csillag minta a gyertyatartó nyitása és zárása majdnem egyenlő. Ez a minta jelentős a bináris opciós kereskedők számára, mert azt jelentheti, hogy az árfolyam a mélypontra került a csökkenés után.

Ha egy kereskedő jelentős árcsökkenésre számít, a sírköves dojisok ideálisak. A design az különösen előnyös az emelkedő trend megfordulásának előrejelzésében. Erősebb jelzésnek tekinthető, mint akár a hagyományos esti csillag gyertyatartó minta, amely a nappali kereskedés során alakul ki.

Egy erős sírkő-Doji akkor jön létre, miután egyik napról a másikra eladási nyomás nehezedik a piacokra, mivel az árfolyam egy bizonyos szintre esik, majd ugyanezen a szinten nyit, mielőtt még lejjebb esne a nappali kereskedés során. Ez a kereskedők erős eladási nyomásának bizonyítéka, akik lehetőséget keresnek új pozíciók nyitására vagy meglévők bezárására gyenge árak mellett.

Kitörési kereskedés bináris opciókkal és gyertyatartókkal:

A Breakout kereskedés egy technikai elemzés, amelyet különféle eszközök árdiagramjainak elemzésére használnak. Jellemzően használják nagyobb valószínűséggel azonosítani a lehetséges trendeket. Ezek a törések általában azzal járnak, hogy az eszköz erősebb lendülettel felfelé, vagy gyengébb lendülettel lefelé indul.

A kitörési kereskedés célja, hogy kihasználja ezeket a lendületi változásokat azáltal, hogy alul vásárol, és felül ad el. Ha ez a technika működik, a kereskedők veszteségeik megfordulnak.

Ezt gyakran úgy emlegetik „menni a trenddel.” Azonban fontos, hogy ne ragadjon el. Csak bizonyos erővel vagy lendülettel szabad egy eszköz mögé mennie. Ha túl korán próbál kereskedni, akkor ez több mint valószínű, hogy veszteséget eredményez nyereség helyett, mert elszalasztja a potenciális nyereséget, miközben megpróbál felugrani a vonatra, amikor az már maximális sebességgel halad!

A kitörési kereskedés a legjobban működik hosszabb távú kereskedők akik nagyobb nyereséget keresnek az idő múlásával a napi kereskedés helyett, ami a grafikonok folyamatos figyelését igényli a nap folyamán; ez eléggé teszi a kitörési stratégiákat népszerű a befektetők körében akik szeretik az automatizálást (bináris opciók robotok), mivel felügyelet nélkül hagyhatják futni stratégiájukat mindaddig, amíg e-mailben/sms-ben értesítést nem kapnak a kereskedésről.

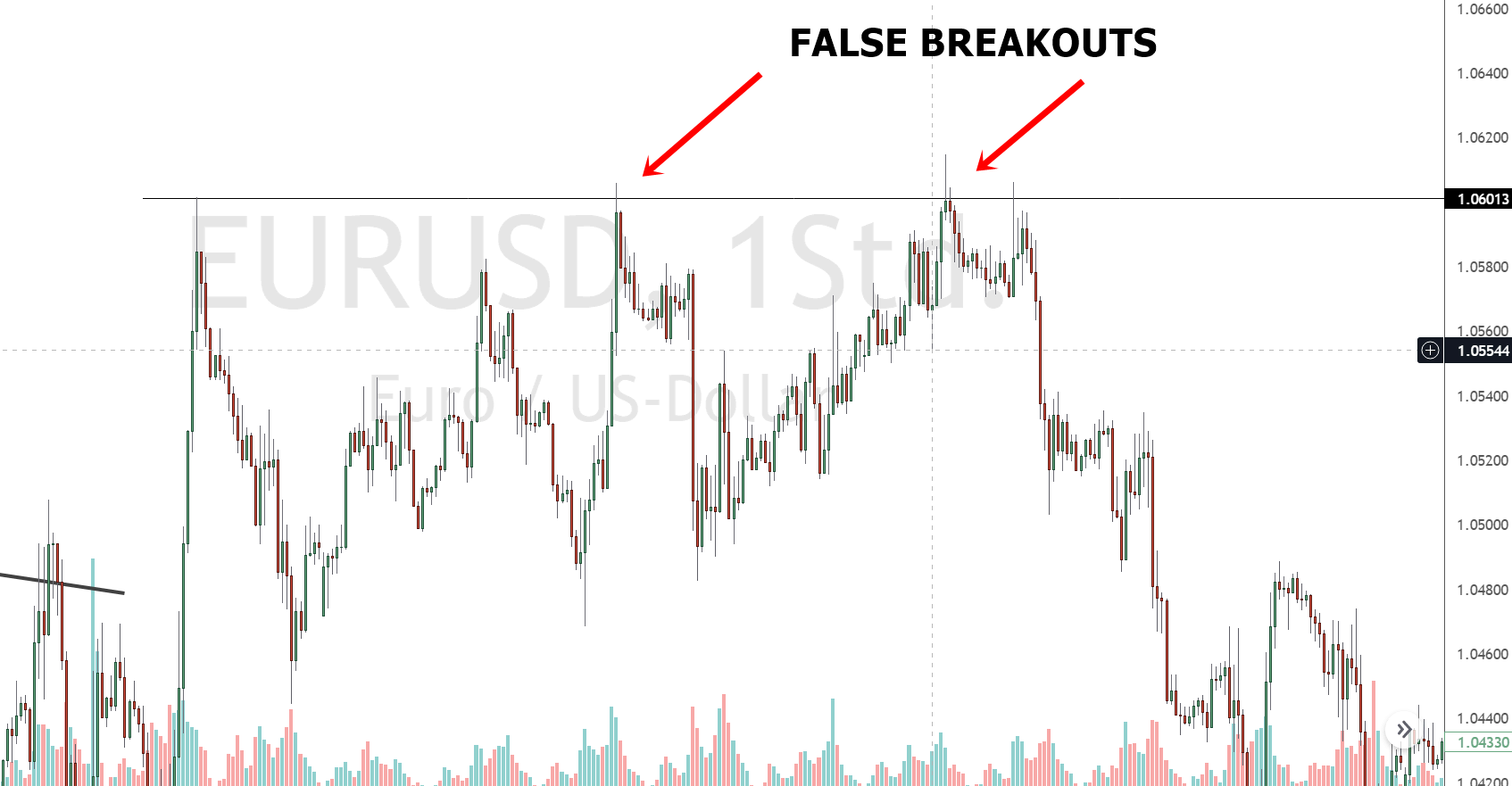

Hamis kitörések

A hamis kitörések a fordított minta amely akkor jön létre, amikor a piac a nyitóáron belül vagy annak közelében nyílik és zár. Ez a minta nagy valószínűséggel előrejelzi az egyik vagy másik irányú kitörést, de a kitörés csak akkor következik be, ha a részvény 10 percnél tovább forog. A hamis kitöréseket általában a 1 perces időkeret és a 15 perces időkeret.

A gyertyatartó minták kereskedési stratégiájának előnyei

- A bináris opciók egyik legjövedelmezőbb kereskedési stratégiája

- Magas ROI minimális kockázatú kereskedéseknél

- A gyertyatartók mintái könnyen észrevehetők, és az időkeretek testreszabhatók

A gyertyatartó minták kereskedési stratégiájának hátrányai

- Nagyon nehéz megtalálni azokat a mintákat, amelyek alkalmasak a kereskedésre

- Több diagramot kell elemeznie, mint bármely más rendszerrel

- Mi van, ha rossz az elemzés?

Következtetés – A nagyszerű stratégiák segíthetnek abban, hogy több profitot szerezzen a professzionális bináris kereskedésben!

A gyertyatartó kereskedés népszerű stratégia a körében bináris opciós kereskedők mert jövedelmező és könnyen észrevehető. A gyertyatartó mintákat is könnyebb megtalálni a grafikonokon, mint más stratégiákat, így ha alternatív módot keresel a befektetései trendjeinek észlelésére, érdemes ezt megfontolni!

GYIK – A legtöbbször feltett kérdés a bináris opciókkal és a gyertyatartó mintákkal kapcsolatban:

Mi a legjobb stratégia a bináris opciókhoz?

A bináris opciókhoz nincs legjobb stratégia. A legjobb, amit tehet, hogy talál egy jó kereskedési rendszert, amely megfelel az Ön személyiségének és kockázattűrésének.

Hogyan kereskedjünk gyertyatartókkal bináris opciókkal?

A gyertyatartó minták ugyanúgy működnek, mint a belsőben forex kereskedés, de bináris opciókkal. Inkább a tolatási jeleket kell keresni, mint a folytatási jeleket. Ez az egyetlen különbség a két piac között.

Melyik gyertyatartó minta a legjövedelmezőbb?

Sok gyertyatartó minta létezik nagy valószínűséggel. A Doji az egyik legnépszerűbb gyertyatartó minta a bináris opciók kereskedelmében.

Melyik gyertyatartó minta melyik időkeretre a legmegbízhatóbb?

Amikor a napi kereskedéshez ideális gyertyatartó időkeretet tárgyaljuk, az 5 perces és a 15 perces gyertyatartó diagramok a leggyakrabban használt időkeretek a napon belüli kereskedéshez. A gyertyatartók négy pontja, az OHLC néven ismert, jelen van (nyitott, magas, alacsony és zárt).

Melyik bullish gyertyatartó minta a leghatékonyabb?

Megfigyelhető, hogy amikor a záróár általában alacsonyabb, mint a nyitóár, akkor azt feketének jelölik, vagy az egész gyertyatartó bearish, ami eladási nyomásra utal. Ezzel egyidejűleg a fehér vagy üreges gyertyatartó jelzi, hogy a záróár meghaladja a nyitást, ami vásárlási nyomásra utal.

Honnan tudhatod, hogy a gyertyatartó minta erős-e?

Két bullish gyertyatartó, köztük egy szóköz alkotja az emelkedő ablakot, egyfajta gyertyatartó mintát. Két gyertyatartó csúcsa és mélypontja között rés van az intenzív kereskedési volatilitás miatt. Ez egy gyertyatartó mintát jelez, amely jelentős vásárlási jelenlétet jelez a piacon.

Megbízható és megbízható a gyertyatartó minta?

Ahogy a neve is mutatja, egyetlen gyertyatartó minta csak egy gyertyát tartalmaz. Ahogy az várható volt, a kereskedési jel egy nap kereskedési tevékenysége alapján jön létre. Mindaddig, amíg a mintát megfelelően felfedezték és alkalmazzák, az egyetlen gyertyatartó mintán alapuló kereskedés nagyon sikeres lehet.

További cikkek a bináris opciós kereskedésről:

Utoljára 2023. április 14-én frissítette Andre Witzel