İkili opsiyonlar için en iyi şamdan kalıpları - Strateji açıklandı

İçindekiler

İkili opsiyonlar para kazanmanın harika bir yoludur. Ancak doğru strateji olmadan yatırımınızı kısa sürede kaybedersiniz. Bu ikili opsiyonlar şamdan stratejisi başarılı ikili opsiyon ticareti yapmak isteyenler içindir. Yatırımcıların bu piyasada işlem yapmaya veya herhangi bir fonla yatırım yapmaya başlamadan önce bilmeleri gereken en iyi şamdan kalıplarını derledik. Ayrıca bu kalıpların nasıl çalıştığını öğreneceksiniz ve neden bu kadar önemlilert üzerinde işlem yapma söz konusu olduğunda ikili opsiyon platformları.

Şamdan grafiği nedir?

Bir mum grafiği, durumu gösteren bir finansal tablodur. dikey çubuk olarak işlem seansı (gün, hafta veya ay vb.). Mumun üst kısmı açılış fiyatını, alt kısmı ise kapanış fiyatını temsil eder. Yukarıdan uzanan dikey çizgi yüksek fiyatı ve alt çizgi düşük fiyatı temsil eder. Bu çizgilere gölge veya fitil denir.

Şamdan iki noktadan oluşur: aç-kapat (OC)bir varlığın bir gün/hafta/ay vb. boyunca ne kadar değiştiğini belirleyen, yüksek - düşük (HL), fiyatların sırasıyla en yüksek noktasına ve en düşük noktasına hangi seviyede ulaştığını gösterir. Yatırımcıların bu bilgiyi anlamaları gerekir, çünkü onlara yapmaları gerekip gerekmediğini söyler. al, sat, kar al veya daha uzun süre bekle.

Şamdan kalıbı nedir?

Bir şamdan modeli, tacirlerin piyasa eğilimlerini belirlemek ve tahmin etmek için kullanabilecekleri bir grafik gösterimdir. Şamdan deseni, hakkında bilgi içerir. açılış ve kapanış fiyatı, yanı sıra yüksek ve düşük. Bu bilgiler, tacirler tarafından daha kârlı işlemler yapmak ve kısa vadeli trendlerden yararlanmak için kullanılabilir.

Şamdan grafikleri ve kalıpları borsada yaygın olarak kullanılır ve Forex, CFD'ler veya İkili Opsiyonlara da uygulanabilir. Şamdan grafikleri, her dönem için açık ve kapalı fiyatlar arasındaki aralığı (şamdan) temsil eden bir dikdörtgenden oluşur. Dikdörtgenin alt kısmına denir "açık," ve üst kısım denir "kapat." Bu mumlar yeşil veya kırmızı olabilir. bu mumun rengi kapanış fiyatının daha yüksek olup olmadığına bağlıdır. açılış fiyatı (yeşil) veya daha düşük açılış fiyatı (kırmızı).

Şamdan Kalıpları, özellikle volatilitenin fiyat hareketinde önemli bir rol oynadığı Forex piyasalarında trendleri belirlemenin kolay bir yolunu sağlar. İkili opsiyonlarda, bu modeller, söz konusu varlıkların hangi yöne doğru hareket edeceğini düşündüğünüze bağlı olarak, yani vade sonunda Alım/Satım opsiyonu gibi potansiyel alım satımlar için sinyaller olarak kullanılabilir.

Şamdan desenleri nasıl çalışır?

Şamdan kalıpları tahmin ederek çalışır gelecekteki yön bir hisse senedi fiyatı. Belirli bir döneme ait açılış ve kapanış fiyatları karşılaştırıldığında şamdanlar oluşur. önceki dönemin açılış ve kapanış fiyatları ile. Bu dört değer arasındaki karşıtlık, potansiyel pazar eğilimleri hakkında bilgi sağlar. Bu bilgi, pin barlarda olduğu gibi açılış ve kapanış fiyatları birbirine yakın olduğunda daha güvenilirdir.

Japon şamdan grafikleri açıklandı

Japon Şamdan Grafikleri bir zamana dayalı şamdan fiyatlardan piyasa duyarlılığını belirlemek için grafik tekniği. Bir varlığın açılış ve kapanış fiyatları arasındaki farkın grafiksel gösterimidir. Bir varlığın açılış ve kapanış fiyatları arasındaki farkı bulmak için önce belirli bir zaman dilimindeki en yüksek ve en düşük değerleri hesaplamanız gerekir. Bu yüksek ve alçaklardan çizgilerle birleştirerek bir dikdörtgen oluşturabilirsiniz.

Bu dikdörtgenin genişliği, o dönemdeki en yüksek fiyat eksi en düşük fiyatı temsil edecektir. fark üstteki ve alttaki çizgilerin uzunluğu Dikdörtgenin değeri, açılış fiyatından daha yüksek veya daha düşük bir fiyattan kapanıp kapanmadığını gösterir. Dikdörtgenin üst kısmındaki yeşil çizgi, düşükten açılıp yukarıdan kapandığını gösterirken, dikdörtgenin altındaki kırmızı çizgi, yüksek bir fiyattan açılıp ardından düşük bir fiyattan kapandığını gösterir.

Japon Şamdan Grafikleri, İkili Opsiyon yatırımcıları için önemlidir, çünkü alım satımlarının yüksek bir başarı olasılığına sahip olup olmadığını belirlemeye yardımcı olabilirler.

Şamdan ikili opsiyon stratejileri:

Orada birçok farklı Mum Çubuğu modeli var. Yine de iş yapım aşamasına geldiğinde İkili Opsiyon ticareti, bu belirli olanlara bağlı kalmalısınız çünkü onları doğru kullanan tüccarlar için çok karlı oldukları defalarca kanıtlanmıştır. Önerilen tüm ortak şamdan modellerimizi bir ikili opsiyon şamdan stratejisi aşağıda.

1. Pim çubukları

A “İğne Çubuğu” form, aynı zaman diliminde gerçekleşen açık ve kapalı fiyatlar arasında çok az bir fark olduğunda oluşan bir şamdan türüdür.

Pin Çubuğu üç noktadan oluşur: açık, kapalı ve üst gölge. İlk iki puan genellikle minimaldir, üçüncüsü ise çok daha uzundur, bu da söz konusu zaman çerçevesinde fiyatlar için normal olarak kabul edilen aralığın çok ötesine geçtiği anlamına gelir. Pim Çubukları, trendin potansiyel olarak tersine döndüğünü veya mevcut trendin devam ettiğini gösteriyor.”

Pim Çubuğu desenleri, uzun gölgeleri nedeniyle bir grafikte kolaylıkla fark edilebilir. Bu kalıpları kullanan bir ikili opsiyon şamdan stratejisi kullanarak ticaret yaparken, çubuğun uzunluğuna göre yüksekliğinin farkında olmak önemlidir. Bu oran yüksek ise, o zaman fiyatta fazla bir hareket olmayabilir, bu nedenle ticaretinizi yapmadan önce başka bir sinyal beklemeyi düşünmelisiniz. Diğer taraftan, bu iki değer arasındaki oranlar düşükse, güçlü momentumu gösterir. Bu bilgi, tacirlerin yatırım yapıp yapmamaya karar vermelerine yardımcı olabilir. Ara veya Koy Ticaret.

Bunu bildiğim iyi oldu!

olup olmadığından emin değilseniz rasyonel veya irrasyonel inanç ertelemenize neden oluyor, neyin işe yaradığını görmek için farklı şeyler deneyin! Mantıksız bir inancın neden olduğu ertelemeyi değiştirmenin bir yolu, ertelemenize neden olan durumları ve ödülleri belirlemek olabilir.

Pin çubukları, ikili opsiyon ticaretinde en tutarlı olan olduğundan favori ikili opsiyon ticaret modellerimizden biridir. Pim çubuğunun tanımlanması kolaydır ve bu nedenle bazıları için büyük bir potansiyel sunar. önemli karlar. Pim çubuklar, yetersiz bir açık fiyatı olan şamdanlardır, ardından bir önceki şamdanın yüksek fiyatına yakın kapanan tek bir yüksek-düşük mum gelir.

Her iki uçta da uzun fiyatlara sahip oldukları için “uzun gölgeler” olarak da adlandırılırlar. Bu, alıcıların fiyatların artması nedeniyle bu şamdanlar grafiklerinde göründüğünde satın alma olasılıklarının daha yüksek olduğu anlamına gelir.

bu asgari gereksinim bir iğne çubuk için önceki mumun açılış fiyatından daha düşük bir açılış fiyatı, ardından açılış fiyatından daha yüksek kapatan yüksek-düşük bir mum gelir.

2. Yutan mum

Yutkunma, trendin tersine döndüğünü gösteren bir geri dönüş şamdan formasyonudur.

Yutma, varlığın fiyatı yüksek bir seviyeden açıldığında gerçekleşir, sonra keskin bir şekilde düşer açılış fiyatına veya üzerine keskin bir artış yapmadan önce.

Başka bir deyişle, olan budur:

- Hisse bir süredir düşüş trendinde işlem görüyor

- Piyasa bir saatte açılıyor daha yüksek fiyat son birkaç gündür işlem gördüğünden daha fazla

- Hisse keskin bir şekilde düşer ve açılışının yakınında veya altında kapanır.

- Piyasa daha sonra yeniden açılır ve o gün açtığından daha yüksek işlem görür.

- bu saran zorlayıcı bir yükseliş formasyonudur.

Piyasa açıldığında önceki kapanışından daha yüksek ve ardından daha da yüksek kapanırsa, bunu trendle aynı yönde (daha önce düşüş eğilimi olan) önemli bir fiyat hareketi izleme olasılığı çok yüksektir.

Bu şamdan mumu genellikle bir düşüş trendinin altında oluşur ve fiyatın yeniden yükselmeye hazır olduğunu gösterir.

bu sık sık içine çeken gerçek ticarette oluşur, ancak karmaşıklığı nedeniyle yeni başlayanlar için hala zordur.

Ayrıntılı piyasa analizi bilgisi ve teknik analiz deneyimi gerektirir, bu nedenle çoğu tüccar, temel konularda uzmanlaşana kadar bunu kendi haline bırakır.

Yeni başlayan biriyseniz, bu modelin ticaretini yapmaktan kaçınmak en iyisidir biraz deneyim kazanana kadar kemerinizin altında.

3. Piercing

Delici bir şamdan deseni, Genel bir terim bu, önceki çubuğu yüksek ve alçak olarak delen bir çubuğu tanımlar. Bu Kalıplar, ikili opsiyon ticaretinde nadir değildir. Bir Piercing gördüğümüzde, delici şamdan yönüne dikkat etmeliyiz. Delici şamdan yukarı doğru delerse, bu, fiyatın muhtemelen artmaya devam edeceği anlamına gelir. Fiyat düşük bir penetrasyona düşerse, fiyatın büyük olasılıkla düşmeye devam edeceğini gösterir. Ek olarak, Piercing formasyonu çeşitli şekillerde görünebilir. Bazı örnekler şunları içerir: Delici Çizgi Mumu, Kara Bulut Örtü Mumu, ve Sabah Yıldızı Şamdan.

4. Sabah yıldızı

Sabah Yıldızı özel bir türdür. Delici Şamdan Modelleri. Bu model, küçük bir doğal gövde dip seviyesinde veya yakınında açıldığında oluşur ve daha sonra küçük bir doğal gövdeye sahip uzun kırmızı bir şamdan ortaya çıkar - bu büyük mum önceki çubuğu yüksek ve alçak olarak deler. Delme yükseliş yönündeyse, Delme'nin alt seviyesinde veya yakınında bir giriş gerçekleşmelidir.

Sabah Yıldızı şamdan oluşumu, fiyat düşüşünün ardından piyasanın toparlanacağını gösterir. Sonuç olarak, belirlenmesi düşünülebilir fiyatın en düşük seviyeden yükselip inmeyeceği, fiyatın en yüksek seviyesinden yükselip yükselmeyeceğini tahmin etmekten daha karmaşıktır.

Bazı tüccarlar, Sabah Yıldızı'nın yükseliş versiyonunun düşüş versiyonundan daha güvenilir olduğuna inanıyor. Ardışık iki Doji varsa, bu bir trendin tersine döndüğünü gösterebilir, ancak yalnızca direnç seviyelerinde görünürlerse ve olanları desteklemez.

5. Kara bulut örtüsü

Kara bulut örtüsü, tüccarların satın alma stratejilerini uygulayın. Piyasa oldukça uzun bir süredir açık ve çoğu tacir mevcut hisse senedi fiyatlarında yükseliş olabilir. Şamdanlar oluşma eğilimindedir yükseliş kalıpları en az iki gün üst üste yüksek hacimli ticaret olduğunda. Bu genellikle, özellikle hedef fiyatlarına ulaşmamışlarsa, yatırımcıların karlarını masadan çekmeleri için bir erken uyarı işaretidir.

Kara Bulut Örtüsünün desenleri şöyle olmalıdır: yakından izlenir. Bu modeller bir düşüş piyasasında göründüğünde, gelecekteki tehlikeler veya kayıplar için önemli uyarı sinyalleri olarak görülmelidir.

6. çekiç

Çekiç şamdan bir boğa dönüş paterni bu yutmanın tersidir. Varlığın fiyatı bir önceki kapanış fiyatının altında açılıp ardından açılış fiyatının üzerinde işlem gördüğünde ortaya çıkar.

Bu tür şamdanların anatomisi şunları içerir: uzun ince yeşil gövde üst gölge ve gövdenin altında uzanan alt gölge ile üstte. Açılış fiyatı kapanış fiyatının altında olmalı ama çok fazla değil.

Bunu bildiğim iyi oldu!

Bu mum çubuğu oluşumu, potansiyel bir erken sinyaldir. yükseliş dönüşü.

Ancak, tek yönde uzun bir ticaret döneminden sonra ortaya çıkarsa, trendin şimdilik herhangi bir dönüş olmadan yakın gelecekte de devam edeceğini öngörür.

7. Ters çekiç

bir örnek Ters Çekiç şamdan deseni uzun bir düşüş eğilimi olduğu ve tersine dönüp yukarı doğru fırladığı zamandır. Bu olduğunda, mumun üst kısmının kısa ve alt kısmının uzun olması anlamında “ters çekiç” gibi görünür.

Bu model, düşüş eğiliminin geçici olarak geçersiz kılındığının bir göstergesi olarak görülüyor. yükseliş hissi. Bunun sonucu genellikle bir fiyat artışıdır. Bir varlığın fiyatının artacağının ve artmaya devam edebileceğinin bir işaretidir.

ters çekiç örneğinde olduğu gibi ikili opsiyon şamdan stratejisinin bir parçası olarak da kullanılabilir. Bollinger Bantları yöntemi. Şu anda uzun bahisler yaparsanız, ticaret kazanma şansınızın yüksek olduğu keşfedildi. Aynı zamanda “Akşam Yıldızı” olarak da bilinir. Bu, çok sayıda küçük öğe olduğunda ortaya çıkar. mavi veya yeşil mumlarve sonra başka bir mum (yıldız) boşluklar aşağı ertesi gün. Tipik olarak, bunu güçlü bir yükseliş izler.

Bunu bildiğim iyi oldu!

Buna ek olarak, Ters Çekiç, fiyat o mum için açılış/kapanış noktasının üzerine çıktığında (yani patladığında) uzun işlemlere başladığınız bir ticaret yaklaşımı olan iç çubuk stratejisinin bir parçası olarak da kullanılabilir. .

8. Asılı Adam

Asılı Adam en az üç şamdandan oluşur. İlk şamdan bir olmalıdır yukarı hareketi izleyen önemli kırmızı mum. İkinci şamdan tam tersi (beyaz veya yeşil) olmalıdır; ayrıca ilk mumdan daha küçük olmalıdır. Son olarak, üçüncü mum beyaz veya yeşil olmalı ve ikinci mumun gövdesinin dışında kapanmalıdır.

Bu örüntülerin, piyasa ortamında oluştuğunda belirsizliği temsil ettiği söylenir. yüksek momentum. Bazı tacirler bunun, kısa süre içinde fiyatlarda daha yüksek tepeler veya daha düşük dipler için artan bir potansiyel anlamına geldiğini düşünüyor.

9. Kayan Yıldız

varken uzun düşüş eğilimi, Kayan Yıldız şamdan deseni oluşur. Bu durumda mumun üstü kısa, altı uzun olduğu için “ters çekiç” gibi görünür.

Bunu bildiğim iyi oldu!

Bu model, bir işaret olarak yorumlanır. düşüş hissi tarafından geçici olarak aşıldı yükseliş duyguları. Sonuç olarak, fiyat genellikle yükselir. Bir varlığın fiyatının artacağının ve belki de hızlanacağının bir göstergesidir.

Kayan Yıldız, Bollinger Bantları stratejilerinde olduğu gibi, İkili Opsiyonlar için bir şamdan stratejisinin parçası olarak da kullanılabilir. Bu noktada kısa işlemlere girerseniz, işleminizin başarılı olma ihtimalinin yüksek olduğu bulunmuştur. Aynı zamanda “Akşam Doji Yıldızı” olarak da bilinir. Bu, çok sayıda küçük yeşil veya mavi mum olduğunda ve ardından başka bir mum olduğunda meydana gelir. (Yıldız) bu boşluklar ertesi gün azalır. Bunu genellikle önemli bir yükseliş izler.

Bu teknik aynı zamanda, fiyat o mum için açma/kapama noktasının altına düştüğünde (yani, patlarsa) kısa işlemlere girmeyi içeren bir iç çubuk stratejisinin parçası olarak da kullanılabilir.

10. Doji

Dojiler en yaygın biçimdir aynı fiyat civarında görünen kısa gölgeli veya gövdeli iki mumdan oluşan şamdan desenleri. Dojiler kendi başlarına önemli değildir, ancak bir sonraki mum oluştuktan sonra bir yönde veya başka bir yönde güçlü bir şekilde hareket ederek piyasada bir tersine dönüş veya kararsızlığa işaret edebilir. Bu hareket genellikle hızlı ve belirleyicidir, bu nedenle Doji'ler yalnızca l gibi diğer şamdan sinyallerine dayalı olarak işlem görmelidir.uzun bacaklı Dojiler, yusufçuk Dojiler veya harami desenler.

Doji'ler en çok on günden uzun sürmeyen kısa vadeli trendler için uygundur ve daha uzun vadeli fiyat dalgalanmalarını tahmin etmek için kullanılabilir. A boğa Doji oluştuktan sonra daha fazla yukarı hareketi öngörürken, düşüş eğilimi trend tersine döndüğünde gelecekteki düşüş hareketi konusunda uyarır.

Bu, tüccarlar arasında en popüler kalıplardan biridir çünkü doğru kullanıldığında çok karlı olabilir.

11. Uzun bacaklı Doji

Uzun bacaklı bir Doji, bir devam modeli olarak sınıflandırılır. Piyasa açıldığında oluşur ve daha sonra bir minimum fiyat hareketi ile küçük açılış aralığı ancak aynı yönde önemli bir fiyat hareketi ile bitiyor. Doji'nin uzun üst ve alt gölgeleri artı işareti görünümü oluşturur. Bir boğa uzun bacaklı Doji fiyatlar düşük açıldığında ve ardından yakın veya yüksek noktasında kapandığında oluşurken, düşüş emsali, fiyatlar yüksek açıldığında ve ardından düşük noktasında veya yakınında bitirmek için düştüğünde oluşur. Uzun bacaklı Dojiler de aynı trendin devam edeceğini belirtiyor.

Uzun bacaklı Doji şamdan kalıpları, yaklaşık on veya daha fazla gün süren uzun vadeli trendler için en uygun olanıdır, ancak aynı zamanda daha kısa vadeli fiyat dalgalanmalarını tahmin etmek için de kullanılabilir. Uzun bacaklı bir boğa Doji, daha fazla yukarı hareket ve bir düşüş hareketi öngörüyor gelecekteki aşağı yönlü hareketi işaret ediyor oluştuktan sonra.

12. Yusufçuk Dojisi

Yusufçuk Doji, uzun bacaklı Doji'ye benzer, ancak daha mükemmel bir menzile sahiptir ve iki şamdan gölgesi üst üste gelemez. Yusufçuk Doji, trendin yavaşladığını ve yakında tersine dönebileceğini belirtmek için kullanılır. Eğer gölgeler bir yusufçuk Doji üst gölge veya alt gölge içinde kesişir ve kapanırsa, o yönde daha fazla fiyat hareketinin ardından gelmesi daha olasıdır. Değilse, fiyatların bu eğilime karşı hareket etmesiyle birlikte ani bir tersine dönüş bekleyin.

Yusufçuk Doji on günden uzun sürmeyen kısa vadeli eğilimler için en uygunudur ancak daha uzun vadeli fiyat dalgalanmalarını tahmin etmek için de kullanılabilir. Yükselen bir yusufçuk Doji, daha fazla yukarı hareketi tahmin eder ve düşüş eğilimi, oluştuktan sonra gelecekteki aşağı hareketi işaret eder.

13. Mezar Taşı Dojisi

"Ölü haç" veya "ölüm haçı" olarak da bilinen bir mezar taşı Doji, akşam yıldızı deseni mum çubuğunun açılışı ve kapanışı neredeyse eşit. Bu model, ikili opsiyon tüccarları için önemlidir, çünkü fiyatın düştükten sonra en düşük noktasında durduğu anlamına gelebilir.

Bir tüccar önemli bir fiyat düşüşü beklediğinde, mezar taşı Dojileri idealdir. tasarım özellikle faydalı bir yükseliş trendinin tersine dönmesini tahmin etmede. Gündüz ticareti sırasında oluşan geleneksel akşam yıldızı şamdan modelinden bile daha güçlü bir sinyal olarak kabul edilebilir.

Güçlü bir mezar taşı-Doji, fiyat belirli bir seviyeye düştüğü ve daha sonra gündüz ticaretinde daha da düşmeden önce aynı seviyede açıldığı için gece boyunca piyasalarda satış baskısı olduktan sonra oluşur. Bu, yeni pozisyonlar açmak veya mevcut pozisyonları zayıf fiyatlar üzerinden kapatmak için fırsat arayan tacirlerden gelen yoğun satış baskısının kanıtıdır.

İkili opsiyonlar ve şamdanlarla koparma ticareti:

Breakout ticareti, çeşitli varlıkların fiyat tablolarını analiz etmek için kullanılan teknik bir analizdir. Genellikle kullanılır daha yüksek olasılıkla potansiyel eğilimleri belirlemek için. Bu kırılmalar genellikle, varlığın daha güçlü bir momentumla yukarıya veya daha zayıf bir momentumla aşağıya doğru eğilim göstermeye başlamasıyla ilişkilendirilir.

Breakout ticaretinin amacı, en dipten alıp en üstten satarak bu momentum değişikliklerinden yararlanmaktır. Bu teknik işe yararsa, tüccarlar kayıplarının tersine döndüğünü göreceklerdir.

Bu genellikle olarak adlandırılır "trend ile gidiyor." Ancak, kapılmamak önemlidir. Bir varlığın arkasında yalnızca belirli bir güç veya ivme ile gitmelisiniz. Çok erken ticaret yapmaya çalışırsanız, o zaman bu muhtemelen kazanç yerine kayıpla sonuçlanacaktır çünkü zaten en yüksek hızda hareket eden trene atlamaya çalışırken potansiyel karları kaçırıyorsunuz!

Breakout ticareti şu durumlarda en iyi sonucu verir: uzun vadeli tüccarlar gün boyunca grafiklerin sürekli olarak izlenmesini gerektiren günlük ticaret yerine zaman içinde daha büyük karlar arayanlar; bu, koparma stratejilerini oldukça yapar yatırımcılar arasında popüler otomasyonu sevenler (ikili opsiyonlar robotlar) çünkü bir ticaret yapıldığında e-posta/metin yoluyla bildirim alana kadar herhangi bir gözetim olmadan stratejilerini çalışır durumda bırakabilirler.

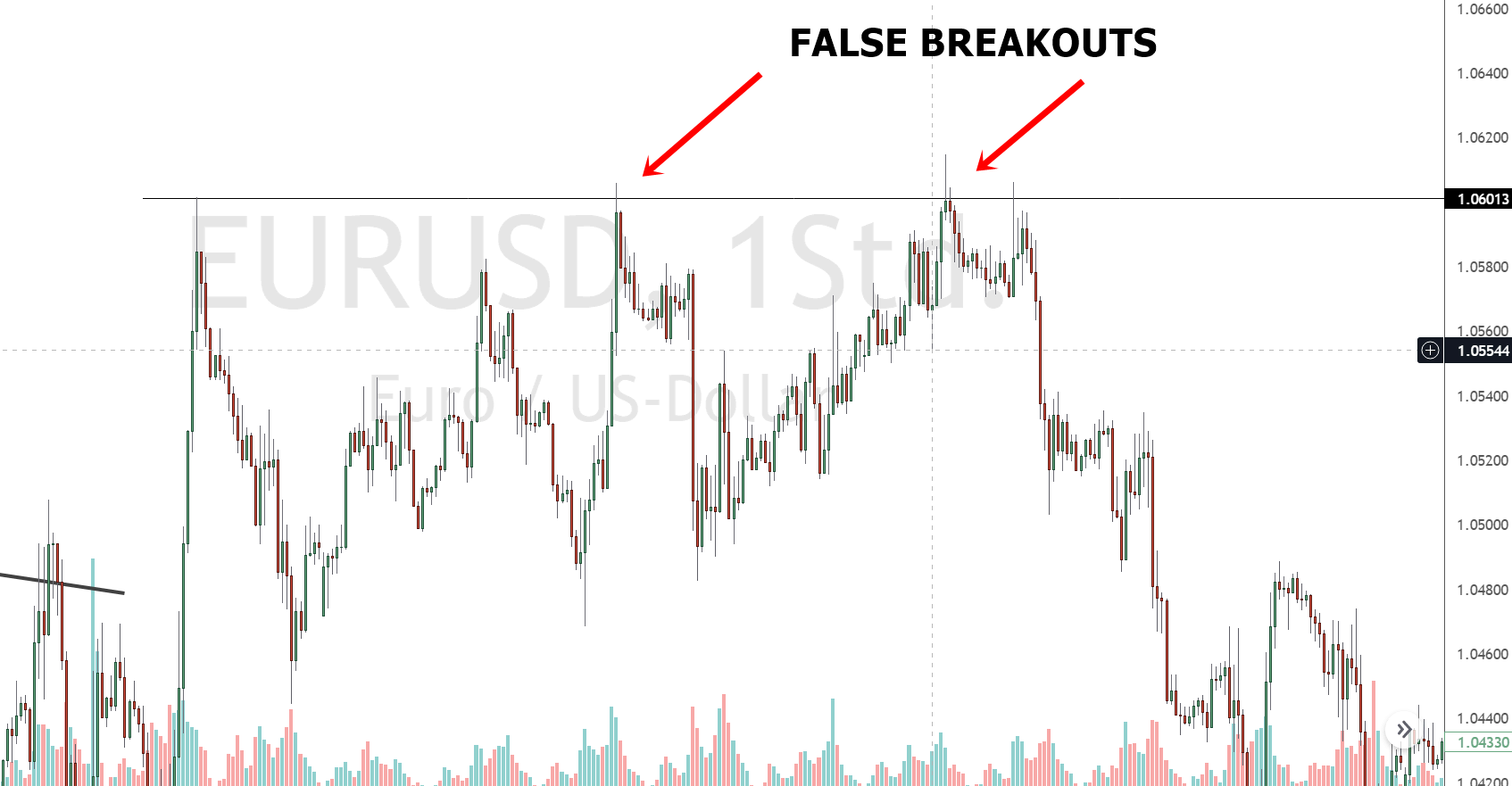

Sahte koparmalar

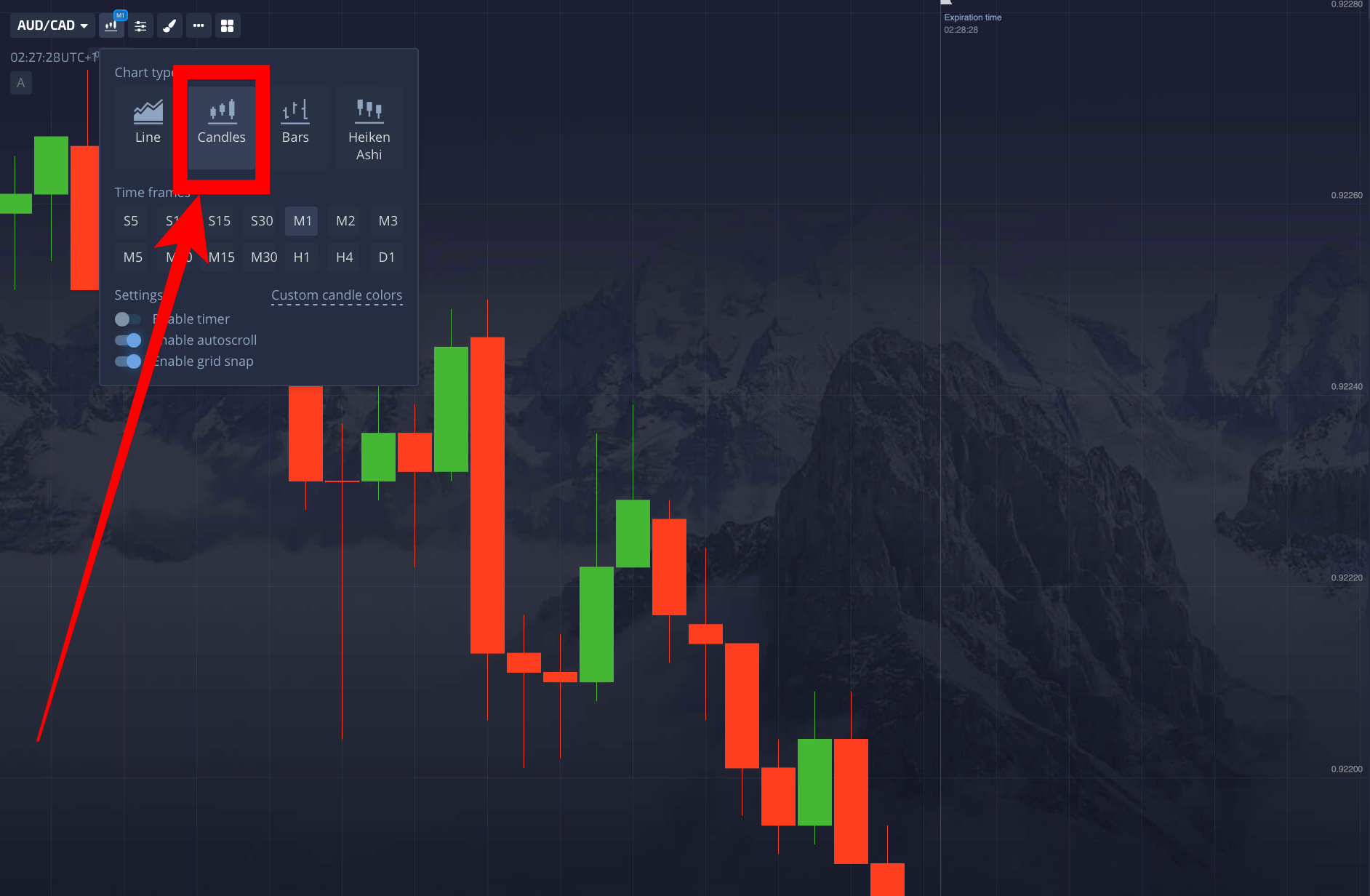

Sahte Breakout'lar bir ters desen piyasanın açılış fiyatına aynı veya yakın bir mesafede açılıp kapanmasıyla oluşur. Bu formasyonun bir yönde veya başka bir yönde bir kırılmayı tahmin etme olasılığı yüksektir, ancak kırılma yalnızca hisse senedinin 10 dakikadan fazla işlem yapmasına izin verildiğinde gerçekleşir. Sahte Breakouts genellikle kullanılarak tespit edilir 1 Dakikalık Zaman Çerçevesi ve 15 Dakikalık Zaman Çerçevesi.

Şamdan kalıpları ticaret stratejisinin artıları

- İkili opsiyonlar için en karlı ticaret stratejilerinden biri

- Minimum riskle işlemlerde yüksek yatırım getirisi

- Şamdan desenlerinin fark edilmesi kolaydır ve zaman dilimleri özelleştirilebilir

Şamdan kalıpları ticaret stratejisinin eksileri

- Ticaret için iyi olan kalıpları bulmak gerçekten zor

- Diğer sistemlerde yapacağınızdan daha fazla tabloyu analiz etmeniz gerekecek.

- Ya analiziniz yanlışsa?

Sonuç – Harika stratejiler, profesyonel ikili ticarette daha fazla kar elde etmenize yardımcı olabilir!

Şamdan ticareti, arasında popüler bir stratejidir. ikili opsiyon tüccarları çünkü karlı ve tespit edilmesi kolay. Şamdan kalıplarını grafiklerde bulmak diğer stratejilere göre daha kolaydır, bu nedenle yatırımlarınızdaki eğilimleri belirlemenin alternatif bir yolunu arıyorsanız, bu dikkate değer olabilir!

SSS – İkili opsiyonlar ve şamdan kalıpları hakkında en çok sorulan sorular:

İkili opsiyonlar için en iyi strateji nedir?

İkili opsiyonlar için en iyi strateji yoktur. Yapabileceğiniz en iyi şey, kişiliğinize ve risk toleransınıza uyan iyi bir ticaret sistemi bulmaktır.

İkili opsiyonlarla şamdan ticareti nasıl yapılır?

Şamdan kalıpları tıpkı burada olduğu gibi çalışır. döviz takası, ancak ikili opsiyonlarla. Devam sinyalleri yerine geri dönüş sinyalleri aramalısınız. İki pazar arasındaki tek fark bu.

Hangi şamdan kalıbı en karlı?

Yüksek olasılıklı kurulumlara sahip birçok mum kalıbı vardır. Doji, ikili opsiyon ticareti için en popüler şamdan modellerinden biridir.

Hangi mum çubuğu modeli hangi zaman dilimleri için en güvenilirdir?

Günlük ticaret için ideal mum çubuğu zaman dilimini tartışırken, 5 dakikalık ve 15 dakikalık mum grafikleri, gün içi ticaret için en sık kullanılan zaman dilimleridir. OHLC olarak bilinen mum çubuklarındaki dört nokta mevcuttur (açık, yüksek, düşük ve yakın).

Hangi boğa şamdan modeli en etkili?

Kapanış fiyatı genellikle açılış fiyatından düşük olduğunda siyah olarak gösterilir veya tüm mum çubuğu satış baskısını gösteren düşüş eğilimi gösterir. Eşzamanlı olarak, beyaz veya içi boş bir mum çubuğu, kapanış fiyatının açılışı aştığını ve bir satın alma baskısını gösterdiğini gösterir.

Bir şamdan formasyonunun güçlü olup olmadığını nasıl anlarsınız?

Aralarında boşluk bulunan iki boğa mum çubuğu, bir tür mum çubuğu modeli olan yükselen pencereyi oluşturur. Yoğun işlem volatilitesinden dolayı iki mum çubuğunun tepe noktası ile alçağı arasında bir boşluk vardır. Bu, piyasada önemli bir alım varlığına işaret eden bir şamdan modelini gösterir.

Şamdan deseni güvenilir ve güvenilir mi?

Adından da anlaşılacağı gibi, tek bir şamdan formasyonunda sadece bir mum bulunur. Tahmin edebileceğiniz gibi, ticaret sinyali bir günlük ticaret faaliyetine göre üretilir. Model uygun bir şekilde keşfedilip uygulandığı sürece, tek bir mum çubuğuna dayalı ticaret çok başarılı olabilir.

İkili Opsiyon ticareti hakkında daha fazla makaleye bakın:

Son Güncelleme 14 Nisan 2023 tarafından Andre Witzel