Các mẫu hình nến tốt nhất cho các tùy chọn nhị phân - Giải thích về chiến lược

Mục lục

Tùy chọn nhị phân là một cách tuyệt vời để kiếm tiền. Tuy nhiên, nếu không có chiến lược phù hợp, bạn sẽ mất khoản đầu tư ngay lập tức. Tùy chọn nhị phân này chiến lược nến dành cho những người muốn giao dịch quyền chọn nhị phân thành công. Chúng tôi đã tổng hợp các mẫu hình nến tốt nhất mà các nhà giao dịch nên biết trước khi bắt đầu giao dịch hoặc đầu tư bất kỳ khoản tiền nào vào thị trường này. Bạn cũng sẽ tìm hiểu cách các mẫu này hoạt động và tại sao chúng rất quan trọngt khi thực hiện giao dịch trên nền tảng tùy chọn nhị phân.

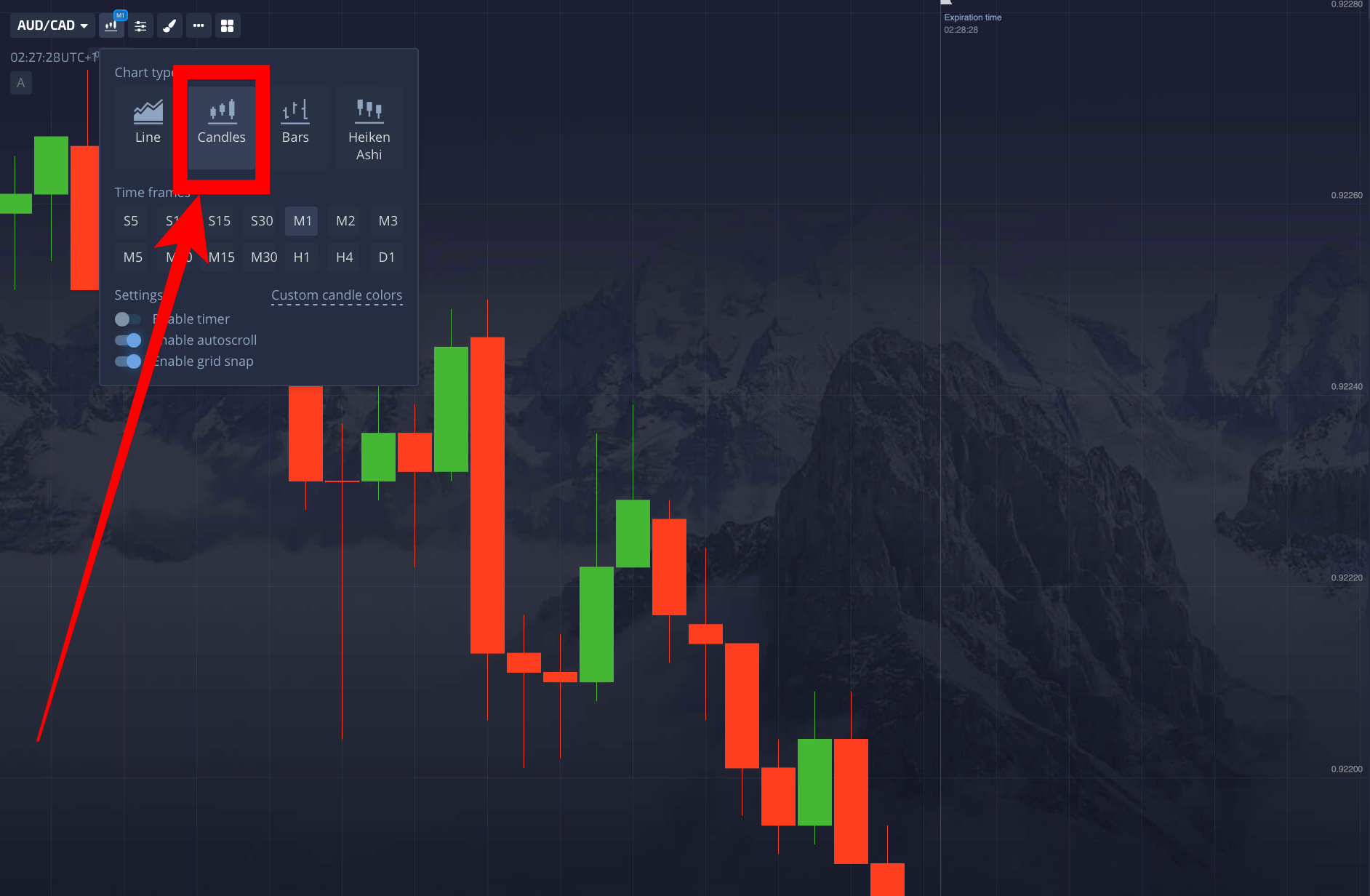

Biểu đồ hình nến là gì?

Biểu đồ hình nến là một biểu đồ tài chính cho thấy phiên giao dịch (ngày, tuần hoặc tháng, v.v.) dưới dạng thanh dọc. Đỉnh của nến đại diện cho giá mở cửa và đáy đại diện cho giá đóng cửa. Đường thẳng đứng kéo dài từ trên xuống biểu thị giá cao và đường dưới cùng thấp. Những đường này được gọi là bóng hoặc bấc.

Chân nến bao gồm hai điểm: mở-đóng (OC), xác định mức độ thay đổi của nội dung trong một ngày/tuần/tháng, v.v., cao-thấp (HL), cho biết giá lần lượt đạt đến điểm cao nhất và thấp nhất ở mức nào. Các nhà đầu tư cần hiểu thông tin này vì nó cho họ biết liệu họ có nên mua, bán, chốt lãi hoặc giữ lâu hơn.

Mô hình nến là gì?

Mô hình nến là một biểu diễn đồ họa mà các nhà giao dịch có thể sử dụng để xác định và dự đoán xu hướng thị trường. Mô hình nến chứa thông tin về giá mở cửa và đóng cửa, cũng như cao và thấp. Thông tin này có thể được các nhà giao dịch sử dụng để thực hiện các giao dịch có lợi hơn, cũng như tận dụng các xu hướng ngắn hạn.

Các mẫu và biểu đồ nến thường được sử dụng trên thị trường chứng khoán và cũng có thể được áp dụng cho Forex, CFD hoặc Tùy chọn nhị phân. Biểu đồ hình nến bao gồm một hình chữ nhật biểu thị phạm vi giữa giá mở và giá đóng cho mỗi khoảng thời gian (hình nến). Đáy của hình chữ nhật được gọi là "mở ra," và phần trên cùng được gọi là "Thoát." Những ngọn nến này có thể có màu xanh lá cây hoặc đỏ. Các màu sắc của ngọn nến phụ thuộc vào việc giá đóng cửa có cao hơn giá giá mở cửa (màu xanh lá cây) hoặc thấp hơn so với giá mở cửa (đỏ).

Mô hình nến cung cấp một cách dễ dàng để phát hiện xu hướng, đặc biệt là trong các thị trường ngoại hối, nơi biến động đóng một vai trò quan trọng trong biến động giá. Trong các tùy chọn nhị phân, các mẫu này có thể được sử dụng làm tín hiệu cho các giao dịch tiềm năng dựa trên hướng mà bạn nghĩ rằng các tài sản đó sẽ di chuyển tới, tức là tùy chọn Gọi/Đặt vào thời điểm hết hạn.

Cách hoạt động của các mẫu hình nến

Các mẫu hình nến hoạt động bằng cách dự đoán hướng tương lai của một giá cổ phiếu. Chân nến hình thành khi giá mở và giá đóng trong một khoảng thời gian nhất định được so sánh với giá mở cửa và đóng cửa của kỳ trước. Sự tương phản giữa bốn giá trị này cung cấp thông tin về xu hướng thị trường tiềm năng. Thông tin này đáng tin cậy hơn khi giá mở và giá đóng gần nhau hơn, chẳng hạn như với các thanh pin.

Biểu đồ nến Nhật Bản giải thích

Biểu đồ nến Nhật Bản là một nến dựa trên thời gian kỹ thuật biểu đồ để xác định tâm lý thị trường từ giá cả. Nó là một biểu diễn đồ họa về sự khác biệt giữa giá mở và giá đóng của một tài sản. Để tìm sự khác biệt giữa giá mở và giá đóng của một tài sản, trước tiên bạn phải tính toán mức cao nhất và thấp nhất trong một khung thời gian cụ thể. Từ những điểm cao và thấp này, bạn có thể tạo thành một hình chữ nhật bằng cách nối chúng bằng các đường kẻ.

Chiều rộng của hình chữ nhật này sẽ đại diện cho giá cao nhất trừ đi giá thấp nhất trong khoảng thời gian đó. sự khác biệt trong chiều dài của các dòng trên và dưới của hình chữ nhật sẽ biểu thị việc nó đóng cửa ở mức giá cao hơn hay thấp hơn so với giá mở cửa. Một đường màu xanh lá cây ở trên cùng của hình chữ nhật sẽ cho biết rằng nó đã mở ở mức thấp hơn và đóng ở mức cao hơn, trong khi một đường màu đỏ ở dưới cùng của hình chữ nhật có nghĩa là nó đã mở ở mức giá cao và sau đó giảm xuống để đóng ở mức giá thấp.

Biểu đồ nến Nhật Bản rất quan trọng đối với các nhà giao dịch Quyền chọn nhị phân vì chúng có thể giúp xác định liệu giao dịch của họ có xác suất thành công cao hay không.

Các chiến lược quyền chọn nhị phân hình nến:

Có rất nhiều loại mô hình Candlestick khác nhau. Tuy nhiên, khi nói đến việc làm giao dịch trên Quyền chọn nhị phân, bạn nên gắn bó với những cái cụ thể này vì chúng đã được chứng minh hết lần này đến lần khác là mang lại rất nhiều lợi nhuận cho những nhà giao dịch sử dụng chúng đúng cách. Bạn có thể xem tất cả các mẫu hình nến phổ biến được đề xuất của chúng tôi bằng cách sử dụng chiến lược nến tùy chọn nhị phân phía dưới.

1. Thanh ghim

MỘT “Thanh ghim” biểu mẫu là một loại nến hình thành khi có sự khác biệt nhỏ giữa giá mở và giá đóng xảy ra trong cùng một khung thời gian.

Pin Bar bao gồm ba điểm: mở, đóng và bóng trên. đầu tiên hai điểm thường là tối thiểu, trong khi phạm vi thứ ba dài hơn nhiều, điều đó có nghĩa là nó mở rộng ra ngoài phạm vi giá được coi là bình thường trong khung thời gian nhất định này. Các thanh Pin cho thấy khả năng đảo ngược xu hướng hoặc tiếp tục xu hướng hiện tại.”

Các mẫu Pin Bar rất dễ phát hiện trên biểu đồ do bóng dài của chúng. Khi giao dịch bằng phương pháp nến tùy chọn nhị phân sử dụng các mẫu này, điều cần thiết là phải biết chiều cao của thanh so với chiều dài của nó. Nếu tỷ lệ này cao, thì có thể không có nhiều biến động về giá, vì vậy bạn nên cân nhắc chờ tín hiệu khác trước khi thực hiện giao dịch của mình. Mặt khác, nếu tỷ lệ giữa hai giá trị này thấp, nó chỉ ra động lượng mạnh mẽ. Kiến thức này có thể giúp các nhà giao dịch quyết định có nên đặt lệnh hay không. Gọi hoặc đặt buôn bán.

Tốt để biết!

Nếu bạn không chắc liệu một niềm tin hợp lý hoặc phi lý gây ra sự trì hoãn của bạn, hãy thử những thứ khác nhau để xem thứ nào hiệu quả! Một cách để thay đổi sự trì hoãn do niềm tin phi lý gây ra là xác định các tình huống và phần thưởng khiến bạn trì hoãn.

Các thanh pin là một trong những mô hình giao dịch quyền chọn nhị phân yêu thích của chúng tôi vì nó phù hợp nhất trong các giao dịch quyền chọn nhị phân. Thanh ghim rất dễ xác định và do đó mang lại tiềm năng lớn cho một số lợi nhuận đáng kể. Pin bar là những nến có giá mở ít ỏi, theo sau là một nến cao-thấp duy nhất đóng gần mức giá cao của nến trước đó.

Chúng còn được gọi là “bóng dài” vì chúng có giá dài ở cả hai đầu. Điều này có nghĩa là người mua có nhiều khả năng mua hơn khi những nến này xuất hiện trên biểu đồ của họ vì giá tăng.

Các Yêu cầu tối thiểu đối với pin bar là giá mở cửa thấp hơn giá mở cửa của nến trước đó, theo sau là nến cao-thấp đóng cửa cao hơn giá mở cửa.

2. Nến nhấn chìm

Engulfing là một mô hình nến đảo chiều cho biết sự đảo chiều trong xu hướng.

Hiện tượng nhấn chìm xảy ra khi giá của tài sản mở cửa ở mức cao, sau đó giảm mạnh xuống thấp hơn trước khi tăng mạnh trở lại hoặc cao hơn giá mở cửa của nó.

Nói cách khác, đây là những gì sẽ xảy ra:

- Cổ phiếu đã giao dịch trong xu hướng giảm trong một thời gian

- Thị trường mở cửa tại một giá cao hơn hơn nó đã được giao dịch trong vài ngày qua

- Cổ phiếu giảm mạnh và đóng cửa gần hoặc thấp hơn giá mở cửa.

- Thị trường sau đó mở cửa trở lại và giao dịch cao hơn so với mở cửa vào ngày hôm đó.

- Các nhấn chìm là một mô hình tăng hấp dẫn.

Khi thị trường mở cửa cao hơn mức đóng cửa trước đó và sau đó đóng cửa thậm chí còn cao hơn, rất có thể sẽ có một đợt di chuyển giá đáng kể theo cùng hướng với xu hướng (trước đó là giảm).

Nến hình nến này thường xảy ra ở đáy của một xu hướng giảm và báo hiệu rằng giá đã sẵn sàng để bắt đầu tăng trở lại.

Các nhấn chìm thường xuyên xảy ra trong giao dịch thực tế, nhưng nó vẫn gây khó khăn cho người mới bắt đầu do tính phức tạp của nó.

Nó đòi hỏi kiến thức phân tích thị trường chi tiết và kinh nghiệm phân tích kỹ thuật, vì vậy, thay vào đó, hầu hết các nhà giao dịch sẽ bỏ qua phần này cho đến khi họ nắm vững kiến thức cơ bản.

Nếu bạn là người mới bắt đầu, tốt nhất nên tránh giao dịch mô hình này cho đến khi bạn đã có một số kinh nghiệm dưới vành đai của bạn.

3. Xỏ lỗ

Một mô hình nến Piercing là một điều khoản chung mô tả một thanh xuyên qua thanh cao và thấp trước đó. Những Mẫu này không hiếm trong giao dịch quyền chọn nhị phân. Khi chúng ta nhìn thấy một xuyên nến, chúng ta phải chú ý đến hướng của nến xuyên. Nếu nến piercing hướng lên trên, điều này có nghĩa là giá có khả năng tiếp tục tăng. Nếu giá giảm do mức thâm nhập thấp, điều đó cho thấy giá rất có thể sẽ tiếp tục giảm. Ngoài ra, đội hình Xỏ lỗ có thể xuất hiện dưới nhiều dạng khác nhau. Một số ví dụ bao gồm Nến xuyên thấu, Nến che mây đen, và Sao mai nến.

4. Sao mai

Sao mai là một loại cụ thể của Các mẫu hình nến xuyên thấu. Mô hình này được hình thành khi một thân tự nhiên nhỏ mở ra tại hoặc gần mức thấp, sau đó tạo khoảng trống để lộ ra một thanh nến dài màu đỏ với thân tự nhiên nhỏ - thanh nến lớn này xuyên qua thanh cao và thấp trước đó. Nếu Piercing là tăng giá, một điểm vào sẽ xảy ra tại hoặc gần mức thấp của Piercing.

Sự hình thành nến Morning Star cho thấy thị trường sẽ hồi phục sau một đợt giảm giá. Kết quả là, nó là có thể hình dung rằng việc xác định liệu giá sẽ tăng hay giảm từ mức thấp phức tạp hơn so với dự đoán liệu giá sẽ tăng hay giảm từ mức cao.

Một số nhà giao dịch tin rằng phiên bản tăng giá của Morning Star đáng tin cậy hơn phiên bản giảm giá. Nếu có hai Doji liên tiếp, nó có thể cho thấy xu hướng đảo ngược, nhưng chỉ nếu chúng xuất hiện ở mức kháng cự và không hỗ trợ những người.

5. Mây đen che phủ

Mây đen bao phủ là một mô hình nến cho biết các nhà giao dịch đang cố gắng thực hiện các chiến lược mua. Thị trường đã mở cửa khá lâu và hầu hết các thương nhân có thể tăng giá trên giá cổ phiếu hiện tại. Chân nến có xu hướng hình thành mô hình tăng giá khi có giao dịch khối lượng lớn trong ít nhất hai ngày liên tiếp. Đây thường là một dấu hiệu cảnh báo sớm để các nhà đầu tư chốt lời, đặc biệt nếu họ chưa đạt được mức giá mục tiêu.

Các mô hình của Dark Cloud Cover nên được giám sát chặt chẽ. Khi những mô hình này xuất hiện trong một thị trường giảm giá, chúng nên được coi là những tín hiệu cảnh báo quan trọng về những rủi ro hoặc tổn thất trong tương lai.

6. Cái búa

Nến búa là một mô hình đảo chiều tăng giá đó là điều ngược lại với sự nhấn chìm. Nó xảy ra khi giá mở cửa của tài sản thấp hơn giá đóng cửa trước đó, sau đó giao dịch cao hơn giá mở cửa.

Giải phẫu của loại nến này bao gồm một thân dài mỏng màu xanh lá cây trên cùng với bóng trên và bóng dưới kéo dài bên dưới thân. Giá mở cửa phải thấp hơn giá đóng cửa, nhưng không nhiều.

Tốt để biết!

Sự hình thành nến này là một tín hiệu sớm về tiềm năng quay vòng tăng giá.

Tuy nhiên, nếu nó xuất hiện sau một thời gian giao dịch dài theo một hướng, thì nó dự đoán rằng xu hướng sẽ tiếp tục trong tương lai gần mà không có bất kỳ sự đảo ngược nào vào lúc này.

7. Búa ngược

Một ví dụ về Mô hình nến Inverted Hammer là khi có một xu hướng giảm dài hạn, và nó đảo chiều và tăng vọt. Khi điều này xảy ra, nó giống như một “chiếc búa ngược” theo nghĩa là phần trên của nến ngắn và phần dưới của nến dài.

Mô hình này được coi là một dấu hiệu cho thấy tâm lý giảm giá đã tạm thời bị lấn át bởi tâm lý lạc quan. Kết quả của việc này thường là tăng giá. Đó là tín hiệu cho thấy giá của một tài sản sẽ tăng và có thể tiếp tục như vậy.

búa đảo ngược cũng có thể được sử dụng như một phần của chiến lược nến tùy chọn nhị phân, chẳng hạn như trong Phương pháp Dải bollinger. Người ta đã phát hiện ra rằng nếu bạn đặt cược dài vào thời điểm này, cơ hội thắng các giao dịch của bạn sẽ rất cao. Nó còn được gọi là “Ngôi sao buổi tối”. Điều này xảy ra khi có rất nhiều nhỏ nến màu xanh hoặc màu xanh lá cây, và sau đó là một ngọn nến khác (ngôi sao) khoảng cách xuống ngày hôm sau. Thông thường, điều này được theo sau bởi một sự tăng giá mạnh mẽ.

Tốt để biết!

Ngoài ra, Inverted Hammer cũng có thể được sử dụng như một phần của chiến lược thanh bên trong, là một phương pháp giao dịch trong đó bạn bắt đầu giao dịch dài khi giá vượt qua điểm mở / đóng của nến đó (tức là nó bứt phá) .

8. Người treo cổ

Hanging Man bao gồm ít nhất ba chân nến. Chân nến đầu tiên phải là một nến đỏ đáng kể theo sau một động thái tăng. Chân nến thứ hai phải ngược lại (màu trắng hoặc xanh lá cây); nó cũng phải có kích thước nhỏ hơn ngọn nến đầu tiên. Cuối cùng, nến thứ ba phải có màu trắng hoặc xanh lục và nó phải đóng bên ngoài thân của nến thứ hai.

Những mô hình này được cho là đại diện cho sự không chắc chắn khi chúng hình thành trong môi trường thị trường nơi có đà cao. Một số nhà giao dịch xem xét điều này để biểu thị tiềm năng gia tăng đối với mức cao cao hơn hoặc mức thấp thấp hơn trong thời gian ngắn.

9. Ngôi sao băng

Khi có một xu hướng giảm dài, mô hình nến Shooting Star xuất hiện. Trong trường hợp này, nó có vẻ là một “búa nghịch đảo” vì đỉnh nến ngắn và đáy nến dài.

Tốt để biết!

Mô hình này được hiểu là một dấu hiệu cho thấy tâm lý giảm giá đã tạm thời được khắc phục tâm lý lạc quan. Kết quả là, giá thường tăng lên. Đó là dấu hiệu cho thấy giá của một tài sản sẽ tăng và có thể tăng tốc.

Ngôi sao băng cũng có thể được sử dụng như một phần của chiến lược hình nến cho Tùy chọn nhị phân, chẳng hạn như trong chiến lược Dải bollinger. Người ta nhận thấy rằng nếu bạn tham gia vào các giao dịch bán khống vào thời điểm này, thì khả năng cao là giao dịch của bạn sẽ thành công. Nó còn được gọi là “Ngôi sao Doji buổi tối”. Điều này xảy ra khi có rất nhiều nến nhỏ màu xanh lá cây hoặc xanh dương, theo sau là một cây nến khác (ngôi sao) khoảng trống đó giảm vào ngày hôm sau. Điều này thường được theo sau bởi một sự gia tăng đáng kể.

Kỹ thuật này cũng có thể được sử dụng như một phần của chiến lược thanh bên trong, bao gồm việc tham gia các giao dịch ngắn hạn khi giá di chuyển dưới điểm mở / đóng của nến đó (tức là nó bứt phá).

10. Doji

Dojis là hình thức phổ biến nhất của các mẫu hình nến, bao gồm hai cây nến có bóng hoặc thân ngắn xuất hiện quanh cùng một mức giá. Bản thân các Doji không có ý nghĩa quan trọng nhưng có thể báo hiệu sự đảo chiều hoặc do dự trên thị trường, với cây nến tiếp theo sẽ di chuyển mạnh theo hướng này hay hướng khác sau khi nó được hình thành. Chuyển động này thường nhanh chóng và dứt khoát, vì vậy Doji chỉ nên được giao dịch dựa trên các tín hiệu nến khác, chẳng hạn như lDoji chân ong, Doji chuồn chuồn hoặc mô hình harami.

Doji phù hợp nhất với các xu hướng ngắn hạn kéo dài không quá mười ngày và có thể được sử dụng để dự đoán các biến động giá dài hạn. Một Doji tăng giá dự đoán chuyển động đi lên hơn nữa sau khi nó đã hình thành, trong khi một giảm một cảnh báo về chuyển động đi xuống trong tương lai khi xu hướng đảo ngược.

Đây là một trong những mô hình phổ biến nhất đối với các nhà giao dịch bởi vì khi được sử dụng đúng cách, nó có thể mang lại rất nhiều lợi nhuận.

11. Doji chân dài

Một Doji chân dài được phân loại là một mô hình tiếp diễn. Nó được hình thành khi thị trường mở cửa và sau đó có một phạm vi mở nhỏ với biến động giá tối thiểu nhưng kết thúc với một chuyển động giá đáng kể theo cùng một hướng. Bóng trên và dưới dài của Doji tạo ra hình dạng của một dấu cộng. Một Doji chân dài tăng giá được hình thành khi giá mở cửa ở mức thấp và sau đó phục hồi để đóng cửa gần hoặc tại điểm cao của chúng, trong khi xu hướng giảm hình thành khi giá mở cửa ở mức cao và sau đó giảm xuống để kết thúc gần hoặc tại điểm thấp của chúng. Doji chân dài cũng chỉ ra rằng xu hướng tương tự sẽ tiếp tục.

Các mô hình nến Doji chân dài phù hợp nhất với các xu hướng dài hạn kéo dài khoảng mười ngày trở lên nhưng cũng có thể được sử dụng để dự đoán các biến động giá ngắn hạn. Một Doji chân dài tăng giá dự đoán chuyển động đi lên hơn nữa và một xu hướng giảm giá báo hiệu chuyển động đi xuống trong tương lai sau khi nó đã hình thành.

12. Doji chuồn chuồn

Dragonfly Doji cũng tương tự như Doji chân dài nhưng có biên độ lớn hơn và bóng của 2 thân nến không được chồng lên nhau. Doji chuồn chuồn được sử dụng để chỉ ra rằng xu hướng đang chậm lại và có thể sớm đảo chiều. Nếu bóng của một Doji chuồn chuồn cắt ngang và đóng cửa trong bóng trên hoặc bóng dưới, thì nhiều khả năng giá sẽ tiếp tục di chuyển theo hướng đó. Nếu không, hãy chờ đợi một sự đảo ngược ngay lập tức, với giá di chuyển ngược lại xu hướng này.

Doji chuồn chuồn là phù hợp nhất cho các xu hướng ngắn hạn kéo dài không quá mười ngày nhưng cũng có thể được sử dụng để dự đoán sự dao động giá dài hạn. Một Doji chuồn chuồn tăng giá dự đoán chuyển động đi lên hơn nữa và một xu hướng giảm giá báo hiệu chuyển động đi xuống trong tương lai sau khi nó đã hình thành.

13. Doji bia mộ

Một Doji bia mộ, còn được gọi là “chữ thập chết” hoặc “chữ thập chết”, là một mô hình ngôi sao buổi tối với việc mở và đóng nến gần như bằng nhau. Mô hình này rất quan trọng đối với các nhà giao dịch quyền chọn nhị phân vì nó có thể có nghĩa là giá đã dừng ở mức thấp nhất sau khi giảm.

Khi một nhà giao dịch dự đoán một đợt giảm giá đáng kể, Doji bia mộ là lý tưởng. thiết kế là đặc biệt có lợi trong việc dự đoán sự đảo ngược của một xu hướng tăng. Nó có thể được coi là một tín hiệu mạnh hơn cả mô hình nến sao buổi tối truyền thống, được hình thành trong giao dịch trong ngày.

Một bia mộ mạnh-Doji được hình thành sau khi có áp lực bán trên thị trường qua đêm, khi giá giảm xuống một mức nhất định và sau đó mở cửa ở cùng mức đó trước khi giảm xuống thậm chí thấp hơn trong giao dịch ban ngày. Đây là bằng chứng về áp lực bán mạnh từ các nhà giao dịch đang tìm kiếm cơ hội để mở các vị thế mới hoặc đóng các vị thế hiện có với giá yếu.

Giao dịch đột phá với các tùy chọn nhị phân và chân nến:

Giao dịch đột phá là một phân tích kỹ thuật được sử dụng để phân tích biểu đồ giá của các tài sản khác nhau. Nó thường được sử dụng để xác định xu hướng tiềm năng với xác suất cao hơn. Những lần phá vỡ này thường liên quan đến việc tài sản bắt đầu có xu hướng đi lên với động lượng mạnh hơn hoặc đi xuống với động lượng yếu hơn.

Mục đích của giao dịch đột phá là tận dụng những thay đổi động lượng này bằng cách mua ở đáy và bán ở đỉnh. Nếu kỹ thuật này hoạt động, các nhà giao dịch sẽ thấy khoản lỗ của họ được đảo ngược.

Điều này thường được gọi là “đi theo xu hướng.” Tuy nhiên, điều quan trọng là không được mang đi. Bạn chỉ nên đi với một lượng sức mạnh hoặc động lượng nhất định đằng sau một tài sản. Nếu bạn cố gắng giao dịch quá sớm, thì điều này nhiều khả năng sẽ dẫn đến thua lỗ thay vì lãi vì bạn đang bỏ lỡ lợi nhuận tiềm năng trong khi cố gắng nhảy lên tàu khi nó đang di chuyển với tốc độ cao nhất!

Giao dịch đột phá hoạt động tốt nhất cho thương nhân dài hạn đang tìm kiếm lợi nhuận lớn hơn theo thời gian thay vì giao dịch trong ngày, vốn đòi hỏi phải theo dõi liên tục các biểu đồ trong ngày; điều này làm cho các chiến lược đột phá khá phổ biến trong giới đầu tư những người thích tự động hóa (quyền chọn nhị phân rô bốt) vì họ có thể để chiến lược của mình chạy mà không có bất kỳ sự giám sát nào cho đến khi họ nhận được thông báo qua email/tin nhắn khi giao dịch được thực hiện.

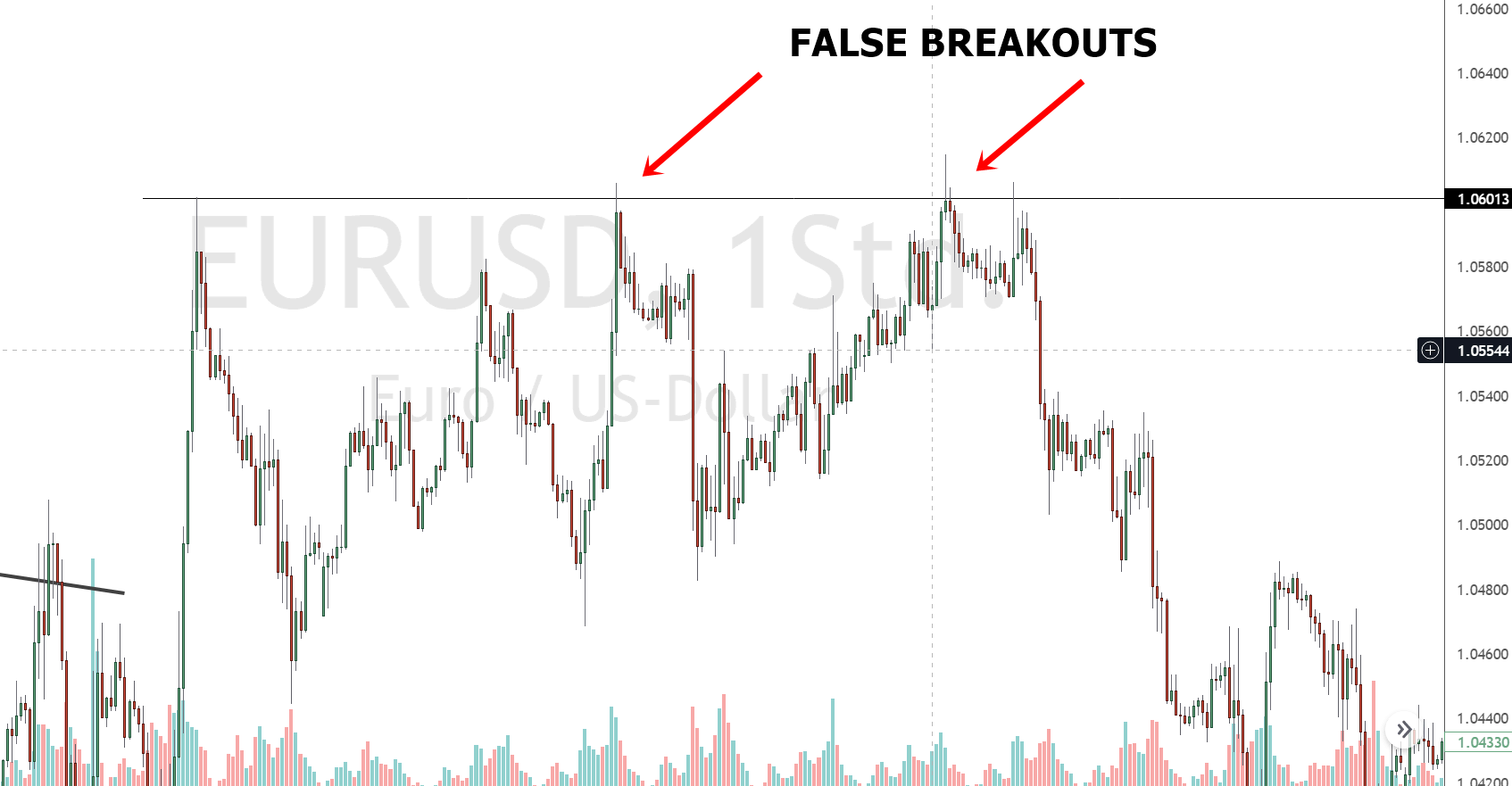

Đột phá giả

Đột phá giả là một mô hình đảo chiều được hình thành khi thị trường mở cửa và đóng cửa trong cùng hoặc gần với giá mở cửa của nó. Mô hình này có xác suất cao để dự đoán sự bứt phá theo hướng này hay hướng khác, nhưng sự bứt phá sẽ chỉ xảy ra khi cổ phiếu đã được phép giao dịch trong hơn 10 phút. Đột phá giả thường được phát hiện bằng cách sử dụng Khung thời gian 1 phút và khung thời gian 15 phút.

Ưu điểm của chiến lược giao dịch mô hình nến

- Một trong những chiến lược giao dịch có lợi nhất cho quyền chọn nhị phân

- ROI cao trên các giao dịch có rủi ro tối thiểu

- Dễ dàng phát hiện các mẫu nến và khung thời gian có thể được tùy chỉnh

Nhược điểm của chiến lược giao dịch mô hình nến

- Thực sự rất khó để tìm ra các mẫu phù hợp để giao dịch

- Bạn sẽ cần phải phân tích nhiều biểu đồ hơn so với bất kỳ hệ thống nào khác

- Nếu phân tích của bạn sai thì sao?

Kết luận - Các chiến lược tuyệt vời có thể giúp bạn kiếm được nhiều lợi nhuận hơn trong giao dịch nhị phân chuyên nghiệp!

Giao dịch nến là một chiến lược phổ biến trong số thương nhân lựa chọn nhị phân bởi vì nó mang lại lợi nhuận và dễ phát hiện. Các mẫu chân nến cũng dễ tìm thấy trên biểu đồ hơn so với các chiến lược khác, vì vậy nếu bạn đang tìm kiếm một cách thay thế để phát hiện xu hướng trong các khoản đầu tư của mình, thì điều này có thể đáng để xem xét!

Câu hỏi thường gặp - Các câu hỏi được hỏi nhiều nhất về các tùy chọn nhị phân và mô hình nến:

Chiến lược tốt nhất cho quyền chọn nhị phân là gì?

Không có chiến lược tốt nhất cho các tùy chọn nhị phân. Điều tốt nhất bạn có thể làm là tìm một hệ thống giao dịch tốt, phù hợp với tính cách và khả năng chấp nhận rủi ro của bạn.

Làm thế nào để giao dịch chân nến với quyền chọn nhị phân?

Các mẫu hình nến hoạt động giống như trong kinh doanh ngoại hối, nhưng với tùy chọn nhị phân. Bạn cần tìm kiếm các tín hiệu đảo chiều hơn là các tín hiệu tiếp tục. Đây là sự khác biệt duy nhất giữa hai thị trường.

Mẫu hình nến nào có lợi nhất?

Có rất nhiều mẫu hình nến với khả năng thiết lập cao. Doji là một trong những mẫu hình nến phổ biến nhất để giao dịch quyền chọn nhị phân.

Mô hình nến nào đáng tin cậy nhất cho khung thời gian nào?

Khi thảo luận về khung thời gian nến lý tưởng cho giao dịch trong ngày, biểu đồ nến 5 phút và 15 phút là khung thời gian được sử dụng thường xuyên nhất cho giao dịch trong ngày. Có bốn điểm trên chân nến, được gọi là OHLC (mở, cao, thấp và đóng).

Mô hình nến tăng giá nào hiệu quả nhất?

Người ta quan sát thấy rằng khi giá đóng cửa thường thấp hơn giá mở cửa, nó được biểu thị bằng màu đen hoặc toàn bộ thân nến là giảm giá, điều này cho thấy áp lực bán. Đồng thời, một nến trắng hoặc rỗng cho thấy giá đóng cửa vượt quá giá mở cửa, cho thấy áp lực mua.

Làm thế nào bạn có thể biết liệu một mô hình nến có mạnh hay không?

Hai thanh nến tăng giá có khoảng cách giữa chúng tạo nên cửa sổ tăng giá, một loại mô hình nến. Có một khoảng cách giữa đỉnh và đáy của hai nến do sự biến động mạnh của giao dịch. Điều này chỉ ra một mô hình nến cho thấy sự hiện diện mua đáng kể trên thị trường.

Mô hình nến có đáng tin cậy và đáng tin cậy không?

Như tên gọi của nó, một mô hình nến đơn chỉ bao gồm một cây nến. Như bạn có thể mong đợi, tín hiệu giao dịch được tạo ra dựa trên hoạt động giao dịch trong một ngày. Miễn là mô hình này được phát hiện và áp dụng một cách thích hợp, giao dịch dựa trên một mô hình nến duy nhất có thể rất thành công.

Xem thêm các bài viết về giao dịch Quyền chọn nhị phân:

Cập nhật lần cuối vào Tháng Tư 14, 2023 bởi Andre Witzel