Hvad er mæglergebyrer og omkostninger, der kan opstå under handel?

Indholdsfortegnelse

Når folk investerer, gør de afsætte en vis kapital. Men de overser alt andet, der ikke er købsprisen eller den oprindelige investering.

An fremragende eksempel er mæglerhonorarer og omkostninger, ofte omtalt som mæglergebyrer. Som navnet antyder, mæglere opkræve investorer en kommission eller et gebyr for at levere relevante tjenester, såsom transaktionsudførelse på deres vegne.

Det er almindeligt i flere brancher, herunder fast ejendom, finansielle tjenesteydelser, leveringstjenester og forsikring. Man betaler gebyrerne for forskellige tjenester såsom levering, forhandlinger, konsultationer, salg og serviceydelser.

Lad os lære mere om disse mæglerhonorarer og omkostninger for en bedre forståelse og kloge beslutninger.

Forskellige typer mæglerhonorarer

Her er en diskussion af de vigtigste typer mæglergebyrer:

- fuld service mæglergebyrer

- rabatmæglerhonorarer

- ikke-handelsgebyrer

- handelsgebyrer

Mæglergebyrer med fuld service

Som navnet antyder, tilbyder disse mæglergebyrer en bred vifte af produkter og tjenester. Lige så vigtigt, vil du grave dybere for at erhverve disse tjenester.

De er normalt vigtige finansielle tjenester såsom ejendomsplanlægning, pensionsplanlægning, forskning og rådgivning, porteføljeudvikling og gennemgang, skatteforberedelse og skatterådgivning.

I de fleste tilfælde er disse mæglergebyrer og omkostninger normalt en fast sats for hver service. Disse mæglere har tendens til undgå opkrævning pr. transaktion.

Alternativt vælger mæglere at opkræve provision afhængigt af produktet. Der er ingen særskilte pakker da mæglerne tilbyder tjenester afhængigt af den pågældende kundes behov.

Men det er ikke kun antallet af tjenester, der gør disse gebyrer og omkostninger så høje; levering af sådanne tjenester kræver menneskelig involvering. Disse mæglere har fravalgt robotrådgivere, et billigere alternativ, hvilket gør deres driftsomkostninger højere.

Prisen du betaler afhænger for det meste af din aktiver under forvaltning (AUM). Det samlede beløb bestående af provision og et årligt gebyr kan være under 1% af dit AUM eller endda overstige 2%, afhængigt af mægleren.

En anden faktor, der bestemmer dette gebyr, er den sikkerhed, mægleren administrerer, ofte opkrævet pr. handel. Du har muligvis brug for en minimumsaldoo åbne eller vedligeholde en handelskonto hos en sådan mægler.

Rabatmæglergebyrer

På den anden side kan en investor vælge en rabatmægler, der ikke tilbyder så mange tjenester som en fuldservicemodpart. Deres tjenester dreje sig om køb og salg af ordrer på investorens vegne.

Hvad angår resten af tjenesterne, bliver du nødt til at søge dem andre steder. Forvent ikke at få investeringsrådgivning fra dem, medmindre det sker i sjældne tilfælde. Det forklarer også hvorfor du ikke skal betale meget for deres tjenester.

Afhængigt af mægler, kan gebyret ligge mellem $4.95 og $20. Imidlertid, de fleste af disse mæglere opkræver fra $7 til $10.

Disse mæglere ofte sænke deres kurtage for at få så mange kunder som muligt. Det hjælper disse mæglere med at vinde markedsandele, så det er det værd i sidste ende. Bliv ikke overrasket over at finde nogle, der tilbyder gratis handler af samme grunde.

Overvej en rabatmægler, hvis du vil spare mange penge i transaktionsomkostningernes navn. Når det er sagt og gjort, kan du kun få gavn af denne måde, hvis du vælger en god mægler.

Rabatmæglergebyrer omtales også som online mæglergebyrer.

Uanset type mæglerhonorarer, nedenfor er de tjenester, som investorer ofte betaler for:

- Ikke-handelsgebyrer

- Handelsgebyrer

Handl mere end 3.000+ markeder fra 0,0 pips spredt uden kommissioner og professionelle platforme:

(Risikoadvarsel: 75% af detail-CFD-konti taber penge)

Ikke-handelsgebyrer

Som navnet antyder, har de intet at gøre med handelsprocessen. De omfatter følgende:

- Kontovedligeholdelsesgebyrer. Nogle mæglere opkræver dette gebyr fra handlende med handelskonti der ikke har mere end en specificeret værdi i sig. Gebyret trækkes månedligt og for hver handelskonto

- Inaktivitetsgebyrer. Næsten alle mæglerfirmaer opkræver et inaktivitetsgebyr, når du ikke konsekvent bruger din konto på deres platform i mere end 12 eller 24 måneder. Der går meget op i at administrere en konto fra bagenden, for hvilken inaktivitet koster mæglere fra deres ende, som de opkræver som inaktivitetsgebyrer fra din konto. Den provision, der opkræves fra investorer på grund af inaktivitet, varierer mellem $5 til $20 hver måned efter henstandsperioden

- Udbetalingsgebyrer. De fleste af de mest anerkendte mæglere har ingen grænse for minimumsindskud eller opkrævet udbetalingsgebyr. Men visse mæglere kan angive en minimumsgrænse for tilbagetrækning, under hvilken du muligvis skal betale et minimalt gebyr

Handelsgebyrer

I løbet af handel kan mæglergebyrer og omkostninger kompromittere følgende:

- Provision og transaktionsgebyrer. Det er det beløb, du betaler, hver gang du foretager en handel med din mægler. Afhængigt af dit mæglerfirma kan det være et fast gebyr eller en procentdel.

- Valutaomregningsgebyrer. Disse gælder, hvis den valuta, du bruger til at indbetale penge, afviger fra basisvalutaen på din handelskonto. Omregning af valutaer tiltrækker dette gebyr.

- Indskudsgebyrer. Som du finansierer din handelskonto, vil nogle mæglere opkræve dig for indbetalingerne.

- Overnatningsgebyrer. Hvis du ønsker at holde en bestemt position natten over, vil din mægler bede dig om dette gebyr. Gearingen er også kendt som swaps.

- Fordel omkostninger er forskellen mellem budprisen og udbudsprisen på et bestemt handelsaktiv. I de fleste tilfælde går spredte omkostninger hånd i hånd med transaktionsgebyrer. Du betaler dem, når du går ind i en handelsposition.

For at hjælpe dig med bedre at forstå dette, buddet er det beløb, der kaldes bedste markedspris for køb sikkerhed. Men spørger er bedste sandsynlige pris for en, der ønsker at sælge en aktie eller sikkerhed.

Investorer eller aktiekøbere får ikke markedsprisen for at købe eller sælge nogen aktie eller aktie. Derfor lokkes de til enten at betale mere end markedsprisen eller modtage mindre, når de sælges. Det bliver du bedt om betale en præmie, hvis du ønsker at købe en aktie til markedspris, som er den afgift, der er angivet af mæglerselskaber.

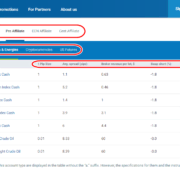

De bedste mæglere for handlende i vores sammenligninger – få professionelle handelsbetingelser med en reguleret mægler:

Mægler: | Anmeldelse: | Fordele: | Gratis konto: |

|---|---|---|---|

1. Capital.com  | # Spreads fra 0,0 pips # Ingen provision # Bedste platform for begyndere # Ingen skjulte gebyrer # Mere end 3.000+ markeder | Live-konto fra $ 20: (Risikoadvarsel: 75% af detail-CFD-konti taber penge) | |

2. RoboForex  | # Høj gearing op til 1:2000 # gratis bonus # ECN konti # MT4/MT5 # Crypto indbetaling/udbetaling | Live-konto fra $ 10 (Risikoadvarsel: Din kapital kan være i fare) | |

3. Vantage Markets  | # Høj gearing op til 1:500 # Høj likviditet # Ingen genangivelser # MT4/MT5 # Spreads fra 0,0 pips | Live-konto fra $ 200 (Risikoadvarsel: Din kapital kan være i fare) |

Effekten af mæglergebyrer på investeringsafkastet

Desværre er der på ingen måde kan du springe over at betale nogle af gebyrerne på ethvert mæglerhus. Du bør foretage disse betalinger for at indkassere din fortjeneste eller købe dine aktier. Et procentgebyr pålægges af de fleste mæglere, hvilket påvirker investeringsafkastet eller porteføljen på en knap så god måde.

For at gøre det nemt for dig at forstå, hver dollar du betaler som gebyrer er en dollar du betaler mindre i investering. For eksempel er der investeringsporteføljer, hvor de samlede omkostninger til gebyrer betalt af en investor er 2% af det samlede beløb på et år.

Derfor, hvis du har investeret $1000 med tanken om at multiplicere det eksponentielt gennem sammensætning gennem årene, så har du faktisk investeret kun $980 for året. Så du kan i sidste ende ikke forvente at få en højere fortjeneste, når du betaler for meget af dine penge i gebyrer.

Men i stedet, hvis du ser efter en mæglerplatform, der tilbyder dig sine tjenester til et lavt gebyr, du vil spare en stor del af din fortjeneste.

Forestil dig at investere $10.000 og holde det op i de næste tredive år. Nu, med et gebyr på 2% og et nettoafkast på 3%, du får kun $24.270. Men hvis gebyrprocenten falder til 0,5%, og nettoafkastet er det samme ved 3%, vil du få omkring $37.450 ved udgangen af tredive år.

Nu har du forskellen foran dig for en bedre forståelse af hvordan mæglergebyrerne påvirker dit samlede investeringsafkast og portefølje.

Så du skal forstå, at de løbende gebyrer pålagt af din mægler handler i forhold til reducere investeringssaldoen på din konto. Som følge heraf kan du miste ethvert godt afkast, du ville have tjent på dette beløb.

Selvom det løbende gebyr virker meget lavt i starten, over tid vil det i høj grad påvirke dit investeringsafkast. Overvej derfor at bruge mæglerplatforme med lave gebyrer for deres tjenester.

Hvordan undgår eller minimerer man mæglergebyrer?

Hvis du vil undgå eller minimere mæglergebyrer, prøv følgende:

- Skift din mægler: Det er ingen hemmelighed, at forskellige mæglere opkræver flere mæglerhonorarer og omkostninger end andre. Så sammenlign hvad dit tilbyder med omkostningerne ved at handle med andre. Hvis der er en billigere, vil det hjælpe dig med at minimere omkostningerne ved at skifte til den.

- Skift kontotype: Vi har diskuteret to kategorier af mæglergebyrer: fuld service og rabatomkostninger. Da sidstnævnte er billigere, kan et skift til en mægler, der tilbyder denne type service, reducere omkostningerne betydeligt. I nogle tilfælde behøver du muligvis ikke skifte til en anden mægler, fordi de tilbyder de to tjenester samtidigt. Så du behøver kun at ændre kontotypen, og så er du klar.

- Vær opmærksom på alle mulige gebyrer: Hvis mægleren opkræver dig for at forblive inaktiv i tre måneder, skal du sikre dig, at du handler mindst én gang inden for denne periode. Det er en glimrende måde at undgå sådanne mæglergebyrer og omkostninger. Det samme gælder for at opretholde den fastsatte minimumskontosaldo. Undgå desuden mæglere, der opkræver gebyrer for at lukke eller overføre en handelskonto.

- Undgå store spredninger: Det er ingen hemmelighed, at spreads er uundgåelige. Nogle investeringshandel har dog mindre spænd end andre. Hvis du vælger dem, kan du være sikker på, at dine mæglergebyrer reduceres.

- Forstå mæglerhonorarets struktur: Før du nøjes med en mægler, skal du sikre dig, at de oplyser alle de gebyrer, de opkræver fra deres kunder. Dette vil hjælpe dig med at undgå overraskelser senere.

- Vælg billigere investeringsmuligheder: Hvis du vælger at investere i investeringsforeninger, vil du blive pålagt et omkostningsprocent gebyr årligt. Hvis du vil minimere dette gebyr, kan du overveje at investere i børshandlede fonde (ETF'er). Deres udgiftsforhold er ret lave, hvilket gør dem til en god investering. Alternativt kan du vælge en investeringsmulighed, der ikke opkræver omkostningerne for at undgå det helt.

- Vælg provisionsfri investering: En investor, der går efter en konkurrents fond, vil pådrage sig en omkostning. Sagen er dog anderledes, hvis man vælger en proprietær fond, da den normalt er provisionsfri. Det er tilrådeligt at vælge en provisionsfri investering, når det er muligt, for at undgå sådanne omkostninger.

- Hold øje med skjulte gebyrer: De dage er forbi, hvor næsten alle mæglere havde nogle skjulte gebyrer. Mens det er sjældent, er det muligt at finde et mæglerfirma, der stadig opkræver disse skjulte gebyrer. Vær ivrig efter at undgå sådanne mæglere for at beskytte dig selv mod sådanne handelsomkostninger.

- Undgå de aktiver, der beder om front-end- eller back-end-belastninger: Front-end loading er, når du betaler provision til mægleren, når du køber et aktiv. Og back-end loading er, når du skal betale en kommission for at handle med aktiverne.

- Gør dig bekendt med intradag- og leveringsgebyrer: Forstå forskellen mellem gebyrfordeling i intradag-handel og leveringsomkostninger. Intradagshandel har et lavt gebyr, da aktierne eller aktierne købes og sælges inden for en dag. Til leveringshandel købes lagrene og opbevares længere. Priserne er således højere i denne form for handel. At forstå denne forskel vil hjælpe dig med at strategisere din handelspraksis og spare nogle penge på mæglergebyrer.

- Se ikke bort fra cashback, fordele og rabatter: Ud over gebyrerne eller gebyrerne bør du også kigge efter cashback, fordele og rabatter på mæglernes årlige vedligeholdelsesgebyrer, som vil blive krediteret din handelskonto. Det vil hjælpe dig med at inddrive nogle penge, du har betalt som gebyrer, som du kan bruge i din handelspraksis.

- Vælg faste provisioner for højere andele: Gå helst med en fastprismægler, da du skal betale den samme kommission igen og igen, uanset hvor store eller små dine ordrer er. I dette system er højere handler ofte fordelagtige, da det gebyr, du betaler, vil være minimalt. Du behøver ikke overholde procentreglen for at betale gebyrerne.

- Vælg kursmægler pr. aktie for små handler: Hvis du foretrækker at lave små handler, kan kursmæglervirksomhed pr. aktie hjælpe dig med at reducere de samlede gebyrer. Disse mæglere har den politik at opkræve en lav provision for hver aktie uden at pålægge en fast pris pr. handel. Det er kun ideelt, hvis du kun køber nogle få aktier ad gangen. Hvis du bruger det til store ordrer, kan gebyrerne hurtigt stige.

- Stop overtrading: Regn ikke med at kompensere for dine tab ved at overhandle over mæglerplatformen. Det vil unødigt øge dine samlede handelsgebyrer. Selvom du vinder nogle handler, vil den kollektive kommission forbruge en stor del af din fortjeneste. Derfor er det bedre at læne sig tilbage og undgå at betale flere provisioner, når der ikke er råderum.

Imidlertid, fokuser ikke for meget på at undgå og minimere mæglergebyrer og omkostninger. Det er fordi billigere alternativer ikke altid er de bedste muligheder.

Du kan støde på en forholdsvis dyr mægler der yder tjenester værd hver en krone, du bruger. Skal du overse kvaliteten og afvise en så sjælden mulighed?

Medmindre du har et billigere alternativ, der matcher det, betaler du det ekstra vil betale sig til sidst. Hvis du investerer betydelige beløb eller langsigtet, kan fuldservicegebyrer være bedre end deres rabatmodparter af indlysende årsager.

Så, bestræber sig kun på at undgå unødvendige gebyrer og omkostninger. Undgå dog at kompromittere kvaliteten af de nødvendige tjenester for at reducere udgifterne.

Bedste lavprismæglere

Nu er du klar over mæglergebyrer og hvordan du minimerer dem med forskellige tips. Selvom der er mange mæglere derude, hvis man skulle gå efter lave gebyrer og omkostninger, følgende ville toppe listen:

- RoboForex

- XTB

- Capital.com

- Vantage Markets

- ActivTrades

- OctaFX

- FBS

1. RoboForex

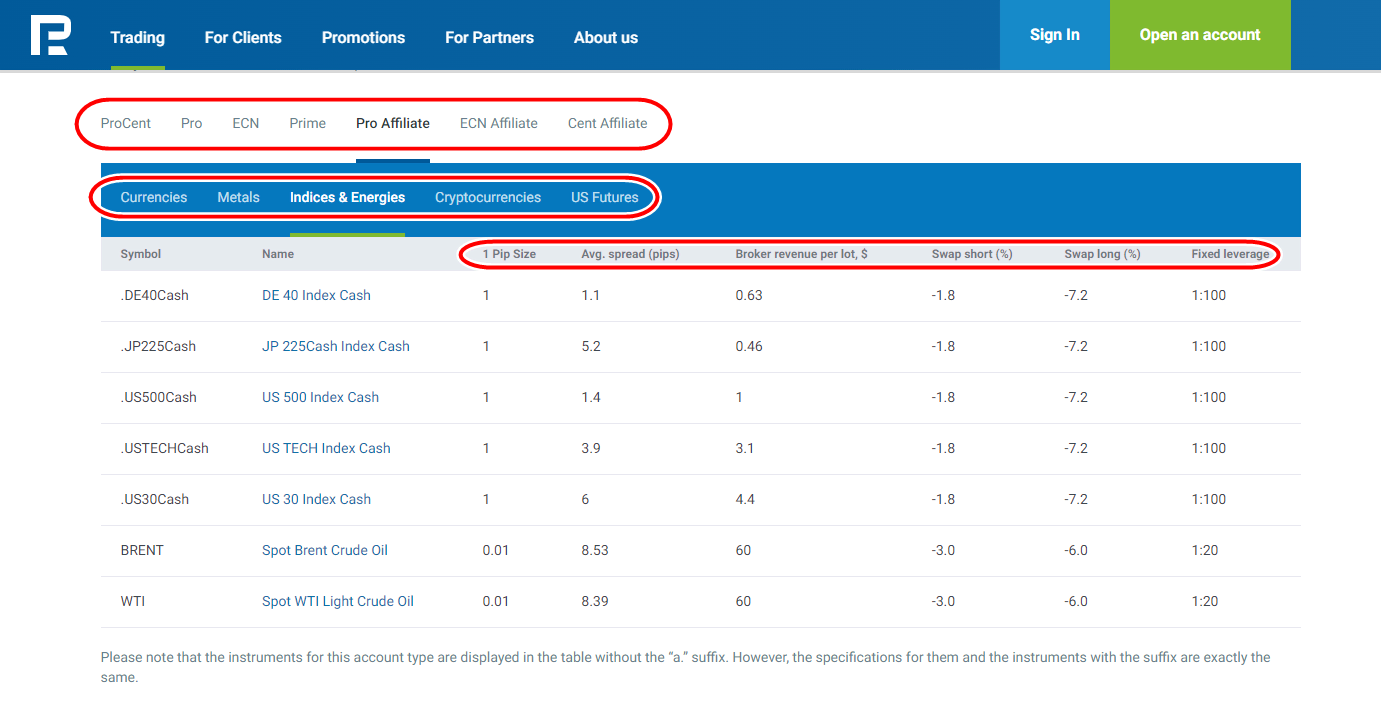

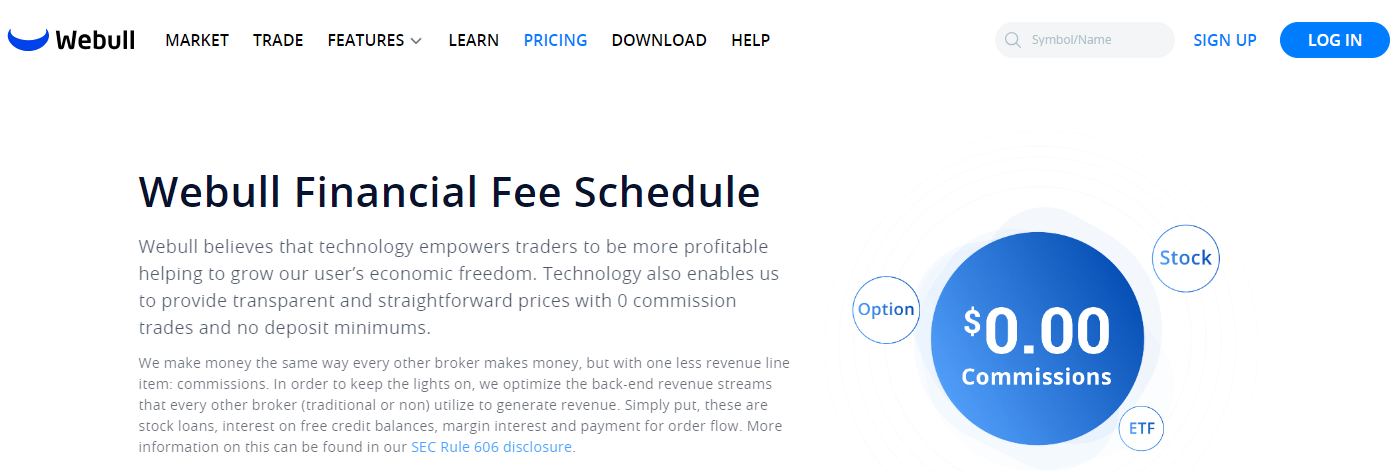

RoboForex er den bedste blandt billige online mæglere. Det er fordi det ikke opkræver sine kunder handelsgebyrer, når de bruger pro-konti.

Lige så vigtigt betaler investorerne ikke meget vedr kontorelaterede omkostninger. På trods af lave omkostninger modtager dens forhandlere gode tjenester til vellykket handel.

Det er ideelt for erfarne handlende og nybegyndere takket være dens brugervenlighed og pædagogisk indhold. For eksempel nyder begyndere demokonti og forskellige tutorials, der hjælper dem med at mestre kunsten at handle.

På den anden side udnytter deres erfarne modparter deres ECN konti. Det samme gælder for RoboForex R StocksTrader.

Man må indrømme, at det er svært at finde en platform, der balancerer, hvad nybegyndere og avancerede handlende har brug for. Denne mægler ser dog ud til at gøre det fremragende.

Nogle bemærkelsesværdige funktioner omfatter porteføljeanalyse, omfattende investeringsværktøjer og detaljerede uddannelsesressourcer. Investeringsafkastet er også imponerende.

Fordele:

- Mægleren tilbyder forskellige platforme, herunder MetaTrader Suite

- Hvis du har en pro-konto, skal du vil ikke betale nogen provision

- Der er også forskellige typer konti

- Det faktum, at det er en prisvindende mægler, siger meget om kvaliteten af tjenesterne du får fra RoboForex

- Handlende vil nyde øjeblikkelige hævninger

- Forventer fantastiske handelsforhold, især når du bruger sine konti som R StocksTrader, Prime og ECN

Ulemper:

- Prime, ECN, Pro-Cent og Pro konti har 36 valutapar som er lavere end de fleste af sine konkurrenter

- Pro kontoindehavere nyder ikke gode handelsbetingelser sammenlignet med deres kolleger

- Du vil pådrage dig en hævningsgebyr når du bruger denne mægler

2. XTB

XTB handelsplatform har flere investeringsmuligheder, normalt på en lave omkostninger, herunder indeksfonde. Det har en bred vifte af omsættelige aktiver, herunder krypto, aktier, forex, ETF'er og råvarer.

Uanset aktivet, forvent lave handelsgebyrer, hvilket gør det ideelt uanset ens budget. Det ikke-handelsgebyrer er også lave, hvis ikke fraværende.

For eksempel er inaktivitetsgebyret så lavt som en månedligt gebyr på $10, som du først pådrager dig efter at have været inaktiv i et år. Hvis du hæver mere end $100, vil udbetalingsgebyret være $0.

På den anden side, udbetalinger under $50 vil koste dig omkring $20. Indbetalingsgebyret er også $0, men kredit- eller betalingskorttransaktioner vil koste dig en kommission på omkring 2%.

Du kan bruge platformen fra din smartphone eller desktop da den har en mobilapplikation. Men uanset hvad du vælger, er handelsoplevelsen fantastisk.

En af de tilgængelige funktioner er fremragende kortlægning og analyse. Enhver erhvervsdrivende ved, at betydningen af sådanne værktøjer til at bestemme ens succes er indiskutabel.

Hvis du er en sofistikeret, men aktiv erhvervsdrivende, denne platform passer perfekt til dine behov. Det tilbyder trods alt stramme spreads, avanceret diagram, genvejstaster og 1-klik handel.

Fordele:

- Platformen er kraftig nok for at lette succesfuld handel

- Handlende finder det let at bruge og dermed pålidelig ved handel

- Selv begyndere finder det brugervenlig og en perfekt mægler til at hjælpe dig med at begynde at handle

- Den kommer med en utrolig mobilapplikation ideel til handel, mens du er på farten

- Dens gearing kan være som høj som 1:500

- Det stiller til din rådighed mere end 2000 underliggende aktiver at vælge imellem under handel

- Forhandlere nyder også beskyttelse mod negativ saldo

- Mægleren har konkurrencedygtige spreads

- Den enorme regulering garanterer investeringsbeskyttelse

- Forvent endelig fremragende forskningsmateriale

Ulemper:

- Det modtager ikke MetaTrader-understøttelse siden den blev suspenderet for ikke længe siden

- Hvis du er en USA bosat, du kan ikke nyde denne platform da det ikke tilbyder sine tjenester i denne region

- Traders har ikke mange valgmuligheder for handelsplatforme

- Det har den kun én tilbagetrækningsmetode, og det er en bankoverførsel

3. Capital.com

Uanset dit niveau af handelserfaring, Capital.com vil ikke skuffe; dens funktioner favoriserer begge parter.

Lige så vigtigt er det minimum indledende indbetaling er så lavt som $20. Det har 6000 omsættelige aktiver og 138 valutapar. Andre detaljer omfatter 38 råvarer, 27 indekser, 239 kryptovalutaer og 2.813 aktier.

Dine handelsmuligheder omfatter CDF handel med kryptovaluta, ikke-CDF amerikansk aktiehandel, ikke-CDF international aktiehandel og valutahandel.

Den har en mobil app der gør det nemt at handle hvor som helst, når som helst. Handlende kan også bruge MT4-appen, især hvis de elsker MetaTrader.

Dens indbetalings- og udbetalingsmetoder inkluderer bankoverførsel, kredit- eller debetkort, Visa og Mastercard og PayPal. Hvis du er en aktiv eller VIP-handler, kan du forvente rabatter fra denne handelsmægler.

Fordele:

- Det har utrolige værktøjer til risikostyring og afdækningstilstand

- Dens kundesupport er fremragende og tilgængelig 24/7, inklusive en live chat funktion

- Platformen bruger AI-teknologi for at forbedre brugeroplevelsen

- Det har forskellige undervisningsmaterialer omfattende træningsvejledninger, onlinekurser og en uddannelsesapp

- Du kan indbetal så lidt som $20 ved hjælp af kortbetalinger

- Mægleren er reguleret af store myndigheder, herunder CySEC, ASIC, FAS og FCA

- Dens demo-konto udløber aldrig

- Dens ordreudførelse er hurtig

- Forventer tætte spredninger

- Mægleren opkræver ikke nogen provision

- Handlende ikke pådrage sig nogen skjulte gebyrer

Ulemper:

- Amerikanske kunder kan ikke bruge denne platform

- Mægleren opkræver overnatningsgebyrer

- MetaTrader 5 er ikke tilgængelig

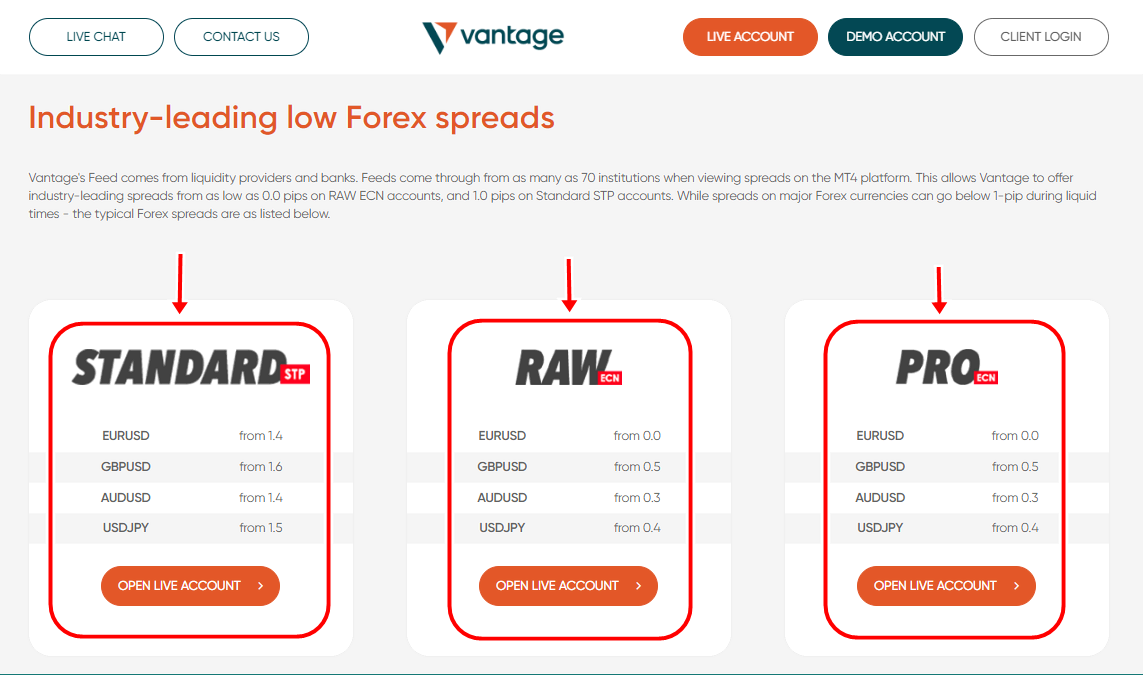

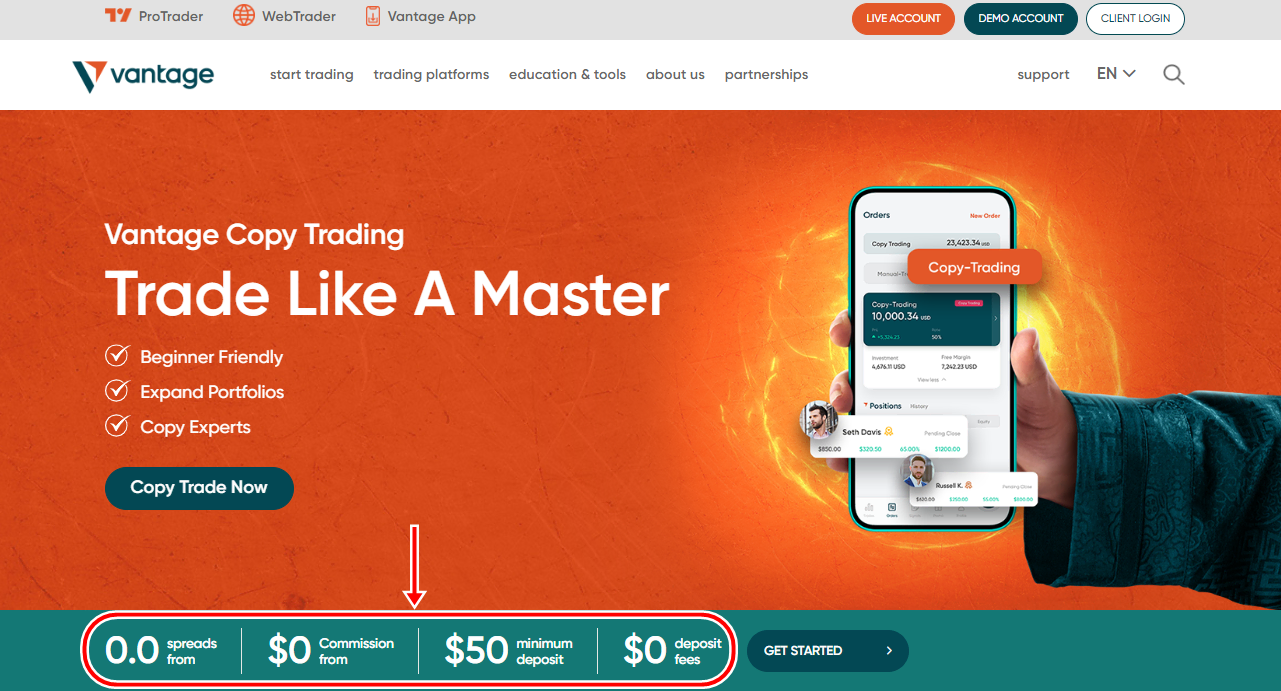

4. Vantage Markets

Vantage Markets promoverer sin MetaTrader platform, som understøtter flere sociale handelsplatforme. Med en minimumsindskud på $200, kan du påbegynde din handelsrejse over Vantage Markets. Men der opkræves ikke noget depositumsgebyr af Vantage for at sikre, at de handlende kan bruge deres fulde indskudte beløb til handel.

Det tilbyder en meget høj gearing på omkring 500:1, udelukkende afhængig af aktivklassen. En af de bedste funktioner ved Vantage er dens PRO trader-værktøjer. Disse værktøjer vil være tilgængelige for handlende med en kontosaldo på over $1000. Disse værktøjer gør det nemt for handlende at spore aktivernes ydeevne.

Fordele:

- Fremragende aktivsporing og prisindikatorværktøjer

- Smalle spredninger og lave provisioner

- Meget funktionel mobilapplikation med nem brugergrænseflade

- Fås med forskellige aktivklasser

Ulemper:

- Kommer med en høj minimumsindbetaling på $200

- Ikke for USA-baserede handlende

5. ActivTrades

ActivTrades er populært kendt for sin lave handelsgebyrer. Det er ret nemt at åbne en konto over ActivTrades, og ind- og udbetalinger opkræves ikke over platformen. De fleste af de anerkendte finansielle regulatorer fra forskellige lande ser ud til ActivTrades.

Det giver mange fordele for handlende igennem uddannelsesressourcer, konkurrenceprægede opslag, belønningsprogrammer og adgang til MetaTrader 4 og 5. Det er også en prisvindende mægler, som sikrer, at den er ægte ved at tilbyde dig en lavpris handelsoplevelse.

Fordele:

- Opkræver ikke handels-, indbetalings- eller tilbagetrækningsgebyrer

- Det kontoåbningsprocessen er nem med ActivTrades

- Fås med pædagogiske værktøjer for begyndere

- Fås med MT4 og Lave spredninger

Ulemper:

- Inaktivitet og konverteringsgebyr er opkrævet

- Den har en slank produkt- eller aktivportefølje

6. OctaFX

OctaFX er en CySEC-licenseret mæglerplatform, der har været har tilbudt sine tjenester siden 2011. Lige nu har det mere end 6,6 millioner kunder fra hele verden. Men OctaFX fokuserer mest på at tilbyde sine tjenester til Asien-Stillehavsområdet.

Platformen er ideel til brug af both aktive handlende såvel som passive investorer. I 2021 tildelte Capital Finance International OctaFX som den bedste CFD-mægler i Asien-Stillehavsområdet.

Fordele:

- Nemt at oprette en konto, og den mindste kontoåbningssaldo er også lav

- Du kan eksekvere strategier som f.eks EA'er, afdækning og skalpering

- Tilgængelighed til gearing på op til 500:1 aktiveret med beskyttelse mod negativ saldo

- Ingen provision eller registreringsgebyrer er involveret

Ulemper:

- Det er ikke tilgængeligt for amerikanske handlende

- Nogle aktiver og valutapar er ikke tilgængelige for dig at handle over platformen

7. FBS

FBS er en licenseret og reguleret mægler, der har udbudt sine tjenester i 13 år og har vundet over 75 internationale priser. I dag er det til stede i over 150 lande og gør det muligt for handlende at investere i CFD'er og Margin FX.

FBS handlende kan adgang til forskellige finansielle markeder og lær handel gennem uddannelsesressourcer over platformen. Du kan bruge videoerne, artiklerne og webinarerne over FBS-webstedet, appen eller via sociale medieplatforme.

Fordele:

- Bakker op høj gearing på op til 1:3000, ideel til højrisikohandlere

- Bakker op superhurtig eksekvering af handler inden for 0,40 sekunder for næsten 95% af alle handler

- Fås i begge web- og mobilhandelsapplikationer

- Lave provisioner og spreder sig

Ulemper:

- Der opkræves et gebyr på både indskud samt udbetalinger

- UK, EU og australske kunder har få kontomuligheder på platformen

Konklusion om mæglerhonorarer og omkostninger

Mæglergebyrer og omkostninger kunne ikke forklares bedre. Artiklen stiller meget til din rådighed, fra hvad de er, og hvordan de påvirker dit investeringsafkast.

Der er to hovedkategorier af disse udgifter som er meget forskellige i tjenester og priser. De har fordele og ulemper; derfor er det vigtigt at vælge, hvad der er bedst for dig.

Der er også forskellige måder at undgå og minimere, hvad du betaler. Overvej for eksempel de 7 bedste lavprismæglere ovenfor.

Handl mere end 3.000+ markeder fra 0,0 pips spredt uden kommissioner og professionelle platforme:

(Risikoadvarsel: 75% af detail-CFD-konti taber penge)

FAQs – ofte stillede spørgsmål om mæglergebyrer og omkostninger

Hvad er det gennemsnitlige mæglerhonorar?

Hvis du vælger fuld service, varierer det gennemsnitlige mæglergebyr fra 1% til 2% af din transaktionsværdi. På den anden side er det gennemsnitlige mæglergebyr for en rabatoption mellem 7% og 10% af transaktionsværdien.

Hvordan kommer jeg uden om et mæglergebyr?

Når det kommer til mæglerhonorarer, kan man undgå eller minimere dem. Man kan undgå omkostningerne ved ikke at opfylde visse betingelser ved at sikre, at de til enhver tid opfylder dem.

Hvad angår minimering af omkostningerne, bør en investor vælge en mægler med rimelige gebyrer.

Hvordan beregnes mæglerhonorarer?

Forskellige mæglerfirmaer beregner deres gebyrer forskelligt. Nogle nøjes for eksempel med en fast sats, mens andre vælger en vis procentdel af investeringen.

Gebyrer kan beregnes pr. transaktion eller også årligt. Så vær altid skarp, når du vælger en mægler, og beregn de gældende gebyrer grundigt.

Hvorfor er mæglergebyrer så høje?

Alle ønsker at tjene penge, der kan opretholde deres behov, og mæglere er ingen undtagelse. Så de har ikke råd til at tilbyde gratis tjenester.

Opgavens kontraktlige karakter bidrager til de høje gebyrer, som mæglere opkræver. Antallet af kunder på et givet tidspunkt er uforudsigeligt.

Så de maksimerer de penge, de tjener, når de får en kunde. De har heller ikke løn, så de er afhængige af honoraret for at dække alle udgifter.

Sidst opdateret den 18. juni 2023 af Yuriy Kunets

(5 / 5)

(5 / 5)