Что такое маржинальная торговля? – Определение и примеры для трейдеров

Оглавление

Определение маржинальной торговли:

Интернет-трейдинг с маржей – это фактическая торговля с заемным капиталом. Этот заемный капитал предоставлен маклер и он доступен трейдеру, который должен внести маржу. Таким образом, трейдер может торговать на финансовых рынках большим капиталом, чем он имеет на самом деле. Таким образом, возможны более высокие прибыли и убытки. Кредитное плечо применяется к залоговому депозиту и значительно увеличивает его. Существует широкий спектр продуктов с кредитным плечом, о которых мы расскажем вам в следующих текстах.

Факты о торговле продуктами с кредитным плечом:

- Маржа называется залогом.

- Гарантийный депозит (маржа) размещается на брокерском счете.

- Залог (маржа) умножается на рычаг.

- В принципе, брокер ссужает трейдеру деньги для увеличения размера позиции.

- Кредитное плечо может увеличить прибыль и убыток.

Как работает маржинальная торговля? - Пример:

Ниже мы хотели бы показать вам пример маржинальной торговли. Трейдер имеет баланс счета $ 10 000. Теперь трейдер хочет торговать акциями с помощью рычага. То маклер предлагает ему CFD (контракты на разницу) с кредитным плечом 1:5 по акциям. Теоретически трейдер теперь может покупать или продавать акции на сумму 5 x $ 10 000 = $ 50 000. По нашему мнению, это не имеет большого смысла, потому что весь счет будет дебетован, а риск будет слишком высок.

Трейдер решает купить акции BMW по цена $ 100 и 200 штук (плечо 1:5). Общая сумма позиции теперь составляет $ 20.000. Благодаря продукту с кредитным плечом требуется только залог в размере $ 4.000. С торговым счетом в $ 10 000 вам потребуется всего $ 4000 для торговли 200 акциями BMW. Общая сумма позиции составляет $ 20 000.

Акция вырастает за неделю сразу на $ 10 до цены $ 110, и трейдер хочет закрыть/продать позицию. Прибыль теперь составляет 200 акций x $ 10 = $ 2.000. Благодаря рычагу трейдер мог зафиксировать прибыль в размере 20% на своем торговом счете. Без продукта с кредитным плечом максимальная прибыль составила бы $ 1000, поскольку трейдер мог купить только $ 10 000 акций.

См. пример доли биткойн/евро:

Можно использовать баланс вашего счета в качестве полной маржи, но мы не рекомендуем это делать, потому что, если вы понесете убытки, вам потребуются дополнительные деньги, чтобы сохранить позицию открытой.

Обобщенный пример (с цифрами для простоты понимания):

- Размер счета $ 10 000

- Трейдер покупает 200 акций по цене $ 100.

- Общий размер позиции $ 20 000

- Благодаря продукту с кредитным плечом (кредитное плечо 1: 5) требуется только гарантийный депозит (маржа) в размере $ 4000.

- 200 акций поднимаются до цены $ 110 и снова продаются.

- Прибыль 200 х $ 10 = $ 2000.

- Благодаря кредитному плечу можно купить больше акций и получить больше прибыли.

Что такое маржин-колл?

Маржин-колл — худший сценарий, который может случиться с трейдером на бирже. Это означает, что происходят убытки, и счет трейдера становится меньше. Позиции все еще открыты на рынке, и у трейдера больше нет достаточной маржи для покрытия позиций.

Теперь автоматический механизм Онлайн-брокер срабатывает, и положения автоматически останавливаются. Это может варьироваться от брокера к брокеру, на каком уровне вы остановились. Некоторые провайдеры даже позволяют вам немного чрезмерно стимулировать маржу. Таким образом, маржин-колл в большинстве случаев означает захоронение баланса вашего счета из-за слишком больших торговых позиций.

Примечание:

Маржин-колл возникает только тогда, когда трейдер открывает необоснованные и слишком большие позиции на рынке, которые не соответствуют балансу его счета.

Торгуйте на более чем 3000+ рынках со спредом 0,0 пункта без комиссий и на профессиональных платформах:

(Предупреждение о рисках: 67% розничных счетов CFD теряют деньги)

Как брокер зарабатывает на продуктах с кредитным плечом?

Сейчас многие новички спросят себя: Почему брокер должен занимать деньги для моей торговли? – Это похоже на кредит, и мне нужен только небольшой залог.

Вы должны понимать, что онлайн-брокер занимает деньги при открытии позиции и возвращает деньги при закрытии позиции. Различные механизмы безопасности предотвращают чрезмерную задолженность трейдера, поэтому позиция останавливается, когда безопасность израсходована. Однако это происходит только в крайне редких случаях. Для этого вам нужно будет использовать свой торговый счет.

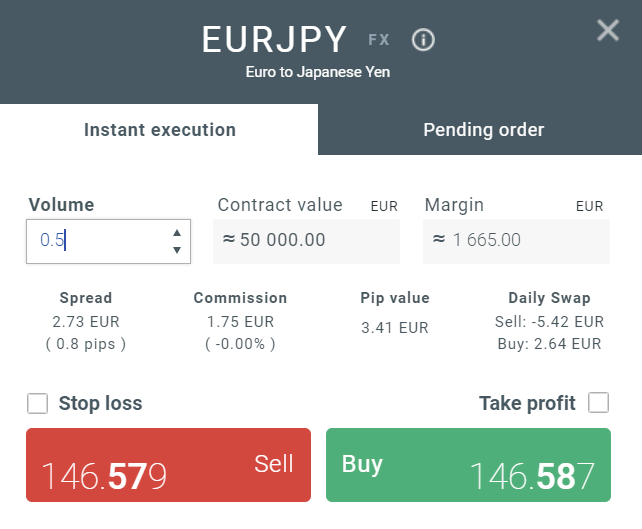

Брокер занимает деньги в крупных банках (обычно инвестиционных банках) и дает эти деньги взаймы трейдеру. В обычной дневной торговле трейдер не платит проценты. Только позиции, удерживаемые на следующий день, несут процентные расходы (своп). Это приводит к процентной марже для брокера, который ссужает деньги трейдеру под более высокие проценты.

Эта модель достаточно проста и понятна. Он имеет много преимуществ, потому что трейдер может очень легко занимать и использовать капитал. Функции автоматизированы.

Факты об онлайн-брокерах:

- Интернет-брокер занимает деньги в банках

- Деньги ссужаются трейдеру

- Процентные расходы понесены только в одночасье

- Брокер зарабатывает на процентной марже и более высоких комиссиях за счет более крупных торговых позиций.

Самые популярные кредитные продукты:

Многие продукты с кредитным плечом торгуются вне биржи. Контракт заключается между брокером и трейдером. Теперь мы дадим вам краткий обзор наиболее торгуемых продуктов с кредитным плечом:

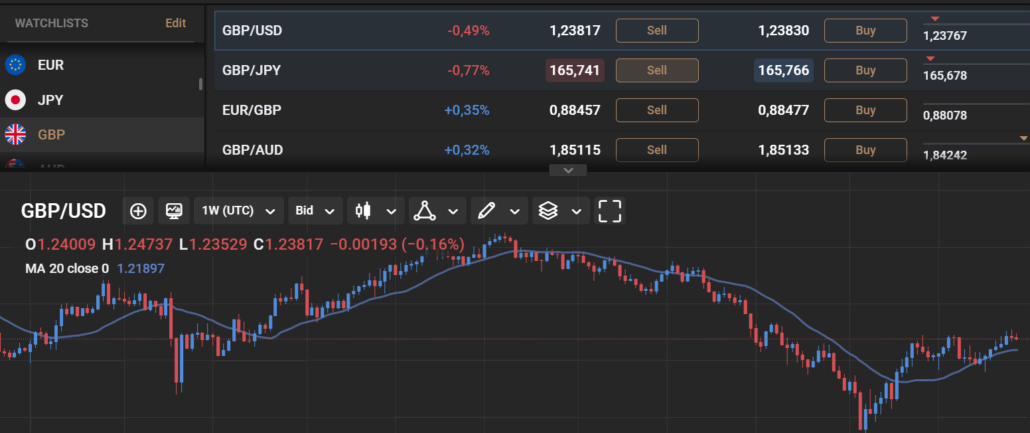

Форекс (валютные пары):

торговля на Форекс означает торговлю валютой. Трейдер может делать ставки на падение и рост обменных курсов. Кредитное плечо имеет важное значение, потому что волатильность очень низкая. Ликвидность очень высока, а торговля очень прозрачна. Многие брокеры предлагают кредитное плечо до 1:500.

CFD (контракт на разницу цен):

Эти контракты могут быть применены к любому рынку. К ним относятся акции, товары, криптовалюты и другие. Это внебиржевая торговля. Преимущество этого заключается в том, что используются небольшие ставки и высокое кредитное плечо. Короткие сделки также возможны с этим финансовым инструментом.

Фьючерсы:

Вероятно, самая старая форма хеджирования на фондовой бирже как компании. Таким образом, цены хеджируются на будущее при покупке или продаже продукта. Здесь возможно высокое кредитное плечо, но необходим большой капитал.

Какой провайдер и онлайн-брокер лучше всего подходят для маржинальной торговли?

Обладая более чем 9-летним опытом работы на финансовых рынках, мы протестировали множество онлайн-брокеры которые предлагают маржинальную торговлю. В таблице ниже вы найдете наши 3 лучших поставщика продуктов с кредитным плечом. Трейдеру важно, чтобы провайдер был серьезным и имел многолетний опыт работы на рынке. Плата также должна быть очень разумной, чтобы у вас не было неприятных сюрпризов.

По нашему опыту, настроить счет для маржинальной торговли довольно просто, и это произошло в течение дня. В качестве альтернативы можно использовать бесплатный демо-счет для тщательного тестирования торговых платформ и финансовых продуктов. Кроме того, поставщик должен иметь хорошую поддержку и информировать вас обо всех рисках, связанных с торговлей продуктами с кредитным плечом.

Лучшие брокеры для трейдеров в нашем сравнении – получите профессиональные торговые условия с регулируемым брокером:

Маклер: | Обзор: | Преимущества: | Бесплатный аккаунт: |

|---|---|---|---|

1. 1ТП134Т  | # Спреды от 0,0 пункта # Без комиссий # Лучшая платформа для новичков # Никаких скрытых комиссий # Более 3000+ рынков | Реальный счет от $ 20: (Предупреждение о рисках: 67% розничных счетов CFD теряют деньги) | |

2. 1ТП192Т  | # Высокое кредитное плечо до 1:2000 # Бесплатный бонус # ECN-счета 1ТП262Т 1ТП255Т/1ТП254Т # Ввод/вывод криптовалюты | Реальный счет от $ 10 (Предупреждение о риске: ваш капитал может оказаться под угрозой) | |

3. Преимущественные рынки  | # Высокое кредитное плечо до 1:500 # Высокая ликвидность # Нет реквотов 1ТП262Т 1ТП255Т/1ТП254Т # Спреды от 0,0 пункта | Реальный счет от $ 200 (Предупреждение о риске: ваш капитал может оказаться под угрозой) |

Возможности и риски маржинальной торговли: защита от отрицательного баланса

Высокое кредитное плечо может привести к значительным рискам на рынке. Высокое кредитное плечо позволяет трейдеру открывать крупные позиции. Однако ответственность за это несет сам трейдер. Трейдер должен сам решить, какие размеры позиций подходят для торгового счета.

По нашему мнению, позиции с очень высоким кредитным плечом очень плохи для начинающих и опытных трейдеров и обычно приводят к большим убыткам. Вы должны придерживаться разумного управления рисками и не помещать весь свой торговый счет в одну позицию. В прошлом существовало обязательство производить дополнительные платежи, и трейдеры могли залезть в долги. Благодаря новым правилам и мерам предосторожности у большинства брокеров есть защита от отрицательного баланса при торговле CFD (контракт на разницу). Таким образом, они больше не могут влезть в долги.

Кредитное плечо дает трейдеру возможность получить более высокую прибыль. Это может быть использовано очень конкретно в определенных сделках. Но трейдер также должен ожидать потери. Чем выше прибыль, тем выше риск. Трейдеры должны в совершенстве овладеть хорошим управлением рисками и не открывать преувеличенных позиций.

- Маржинальная торговля открывает возможности для получения более высокой прибыли.

- Больше невозможно влезать в долги при торговле CFD (нет обязательств делать дополнительные взносы).

- Неосведомленные негабаритные позиции могут привести к большим убыткам

Заключение: наш опыт маржинальной торговли

Маржинальная торговля продуктами с кредитным плечом дает трейдеру новые возможности для получения прибыли на рынках. Например, можно заключать более крупные сделки кэрри (используя дифференциал процентной ставки между валютами и ежедневно получать проценты на Forex).

Наконец, трейдер по-прежнему несет ответственность за свои прибыли и убытки. Некоторые трейдеры винят слишком большое кредитное плечо в собственных неудачах и убытках. Это полное нарушение правил, потому что трейдер сам определяет размер позиции через платформу. Продукт кредитного плеча только дает вам возможность использовать больше.

Наконец, риск увеличивается из-за вашего собственного решения торговать на рынке. Маржинальная торговля, безусловно, не более опасна, чем торговля без маржинального счета. Используйте кредитное плечо разумно, принимая правильные решения по управлению рисками.

Маржа позволяет вам получать больше прибыли через торговые позиции с кредитным плечом. Но вы должны знать о риске, который увеличивается

1ТП2Т

Опытные трейдеры с 2013 годаТоргуйте на более чем 3000+ рынках со спредом 0,0 пункта без комиссий и на профессиональных платформах:

(Предупреждение о рисках: 67% розничных счетов CFD теряют деньги)

Часто задаваемые вопросы — наиболее часто задаваемые вопросы о маржинальной торговле:

Насколько распространена маржинальная торговля?

Несмотря на очевидные риски маржинальной торговли, миллионы инвесторов полагаются на маржу в торговле. отчеты ФИНРА предполагают, что по состоянию на август 2022 года трейдеры заняли $687 млрд для маржинальной торговли. Но интересно отметить, что трейдеры имеют больше на своих денежных счетах ($226 миллиардов), чем на своих маржинальных счетах ($175 миллиардов).

Что произойдет, если трейдеры не смогут погасить свой долг по маржинальной торговле перед брокерской конторой?

Трейдер может быть не в состоянии выполнить маржин-колл по двум причинам. Они либо не вносят дополнительные средства, запрошенные в ходе технического обслуживания, либо не имеют достаточного количества активов для ликвидации на своем счете. В обоих случаях кредит становится необеспеченным долгом, который трейдер не выполнил. Затем брокерская компания может выступать в качестве кредитора и принимать меры по взысканию долга. Сообщение о долге в бюро кредитных историй является нормой, но брокерская компания также может подать в суд на трейдера.

Как избежать маржин-колла?

Понимание рисков использования кредитного плеча при торговле жизненно важно, особенно при заимствовании близко к первоначальному лимиту маржи. Чтобы избежать маржин-колла, трейдер должен постоянно следить за своим счетом, воздерживаться от использования всех средств и быть готовым к маржин-коллу, имея резерв средств вне счета.

Смотрите другие статьи об онлайн-трейдинге:

Последнее обновление: 21 апреля 2023 г., автор: Рез Марти

(5 / 5)

(5 / 5)