O que é negociação de margem? – Definição e exemplos para traders

Índice

Definição de negociação de margem:

Comércio on-line com margem é a negociação real com capital emprestado. Este capital emprestado é emprestado pelo corretor e está disponível para o trader, que deve depositar uma margem. O trader pode, portanto, negociar mais capital nos mercados financeiros do que realmente possui. Lucros e perdas maiores são assim possíveis. A alavancagem é aplicada ao depósito de segurança e o multiplica muito. Existe uma ampla gama de produtos de alavancagem, que apresentaremos a você nos textos a seguir.

Fatos de negociação de produtos de alavancagem:

- A margem é chamada de depósito de segurança.

- O depósito de segurança (margem) é depositado na conta da corretora.

- O depósito de segurança (margem) é multiplicado pela alavanca.

- Em princípio, o corretor empresta dinheiro ao trader para tamanhos de posição maiores.

- A alavancagem pode aumentar o lucro e a perda.

Como funciona a negociação de margem? - Exemplo:

A seguir, gostaríamos de mostrar um exemplo de negociação de margem. O trader tem um saldo de conta de $ 10.000. Agora o trader quer negociar ações com uma alavanca. O corretor oferece a ele CFDs (contratos de diferença) com uma alavancagem de 1:5 para as ações. Em teoria, o trader agora pode comprar ou vender ações no valor de 5 x $ 10.000 = $ 50.000. Isso faz pouco sentido em nossa opinião porque toda a conta seria debitada e o risco seria muito alto.

O trader decide comprar a ação BMW a um preço preço de $ 100 e 200 peças dele (alavancagem 1:5). O valor total da posição agora é $ 20.000. Graças ao produto alavancado, apenas é necessário um depósito de segurança de $ 4.000. Com uma conta de negociação de $ 10.000, você precisará apenas de $ 4.000 para negociar 200 ações da BMW. A soma total da posição é $ 20.000.

A ação sobe em uma semana diretamente em $ 10 para o preço de $ 110 e o trader deseja fechar/vender a posição. O lucro agora é de 200 ações x $ 10 = $ 2.000. Graças à alavanca, o trader pode registrar um lucro de 20% em sua conta de negociação. Sem um produto alavancado, o lucro seria no máximo $ 1000 porque o trader poderia comprar apenas $ 10.000 ações.

Veja o exemplo da ação Bitcoin/EUR:

É possível usar o saldo da sua conta como margem total, mas não recomendamos porque se você perder, precisará de dinheiro adicional para manter a posição aberta.

Exemplo resumido (com números para facilitar a compreensão):

- Tamanho da conta $ 10.000

- Um trader compra 200 ações ao preço $ 100

- O tamanho total da posição é $ 20.000

- Graças ao produto alavancado (alavancagem 1:5) apenas um depósito de segurança (margem) de $ 4.000 é devido

- As 200 ações sobem ao preço de $ 110 e são vendidas novamente

- O lucro é 200 x $ 10 = $ 2.000

- Graças à alavancagem, mais ações podem ser compradas e o lucro é maior

O que é uma chamada de margem?

Uma chamada de margem é o pior cenário que pode acontecer a um trader na bolsa de valores. Isso significa que as perdas ocorrem e a conta do trader fica menor. As posições ainda estão abertas no mercado e o trader não tem mais margem suficiente para cobrir as posições.

Agora, um mecanismo automático do Corretor on-line engata e as posições são paradas automaticamente. Pode variar de corretor para corretor em que nível você está parado. Alguns provedores até permitem que você estimule um pouco a margem. Em resumo, uma chamada de margem na maioria dos casos significa o enterro do saldo da sua conta, devido a posições de negociação muito grandes.

Observação:

Uma chamada de margem ocorre apenas quando o trader abre posições não razoáveis e muito grandes no mercado que não correspondem ao saldo da sua conta

Negocie em mais de 3.000 mercados com spread de 0,0 pips sem comissões e plataformas profissionais:

(Aviso de risco: 78.1% de contas de CFD de varejo perdem dinheiro)

Como a corretora ganha dinheiro com produtos alavancados?

Agora, muitos iniciantes se perguntarão: Por que o corretor deve pedir dinheiro emprestado para minha negociação? – É semelhante a um empréstimo e só preciso de uma pequena caução.

Você tem que entender que o corretor online empresta o dinheiro ao abrir uma posição e recebe o dinheiro de volta ao fechar a posição. Vários mecanismos de segurança evitam que o trader fique superendividado, de modo que a posição seja interrompida quando o título estiver esgotado. No entanto, isso acontece apenas em casos extremamente raros. Você teria que alavancar sua conta de negociação para fazer isso.

O corretor empresta dinheiro de bancos maiores (geralmente bancos de investimento) e empresta esse dinheiro ao comerciante. Na negociação normal do dia, não há custos de juros para o trader. Apenas as posições mantidas durante a noite incorrem em custos de juros (swap). Isso resulta em uma margem de juros para o corretor, que empresta o dinheiro ao comerciante a taxas de juros mais altas.

Este modelo é bastante simples e fácil de entender. Tem muitas vantagens porque o trader pode emprestar e usar capital com muita facilidade. As funções são automatizadas.

Fatos sobre corretores online:

- O corretor online pede dinheiro emprestado aos bancos

- O dinheiro é emprestado ao comerciante

- Os custos de juros são incorridos apenas durante a noite

- O corretor ganha dinheiro com uma margem de juros e comissões mais altas por meio de posições de negociação maiores

Os produtos de alavancagem mais populares:

Muitos produtos de alavancagem são negociados fora da bolsa. Um contrato é celebrado entre corretor e comerciante. Agora vamos dar-lhe uma breve visão geral dos produtos de alavancagem mais negociados:

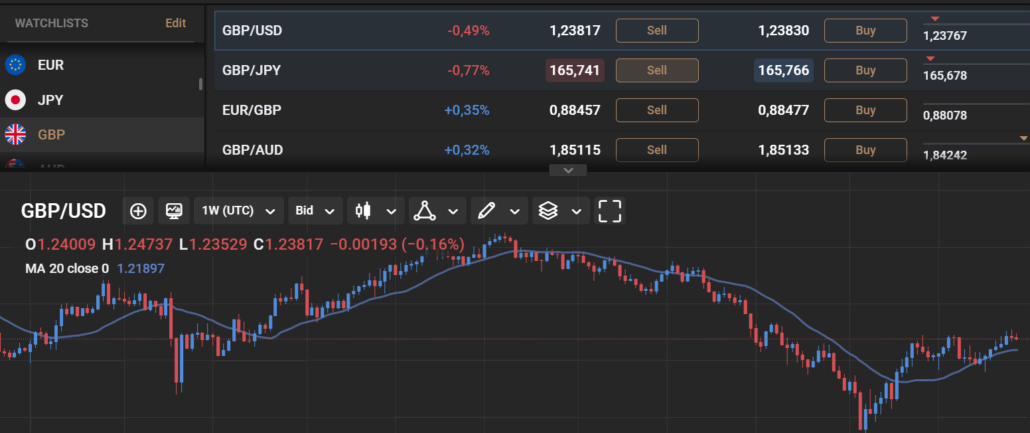

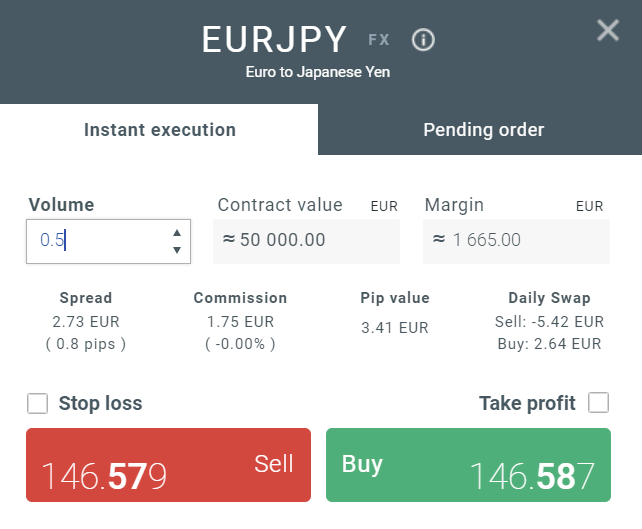

Forex (pares de moedas):

negociação forex significa negociar moedas. O trader pode apostar em taxas de câmbio em queda e em alta. A alavancagem é essencial porque a volatilidade é muito baixa. A liquidez é muito alta e a negociação é muito transparente. Muitos corretores oferecem alavancagem de até 1:500.

CFDs (Contrato por Diferença):

Esses contratos podem ser aplicados a qualquer mercado. Isso inclui ações, commodities, criptomoedas e outros. É um comércio de balcão. A vantagem disso é que pequenas apostas e alta alavancagem são usadas. Negociações curtas também são possíveis com este instrumento financeiro.

Futuros:

Provavelmente a forma mais antiga de hedge na bolsa de valores como empresa. Os preços são assim protegidos para o futuro para a compra ou venda de um produto. Alta alavancagem é possível aqui, mas é necessário muito capital.

Qual provedor e corretor on-line é o melhor para negociação de margem?

Com mais de 9 anos de experiência no mercado financeiro, testamos muitos corretores online que oferecem negociação de margem. Na tabela abaixo, você encontrará nossos 3 principais fornecedores de produtos de alavancagem. É importante para um trader que o provedor seja sério e tenha muitos anos de experiência no mercado. As taxas também devem ser muito razoáveis para que você não tenha surpresas desagradáveis.

A configuração de uma conta de negociação de margem é bastante simples com base em nossa experiência e aconteceu em um dia. Alternativamente, uma conta demo gratuita pode ser usada para testar completamente as plataformas de negociação e produtos financeiros. Além disso, o provedor deve ter um bom suporte e educá-lo sobre todos os riscos envolvidos na negociação de produtos alavancados.

Os melhores corretores para traders em nossas comparações – obtenha condições de negociação profissionais com um corretor regulamentado:

Corretor: | Análise: | Vantagens: | Conta gratis: |

|---|---|---|---|

1. Capital.com  | # Spreads de 0,0 pips # Sem comissões # Melhor plataforma para iniciantes # Sem taxas ocultas # Mais de 3.000 mercados | Conta ativa de $ 20: (Aviso de risco: 78.1% de contas de CFD de varejo perdem dinheiro) | |

2. RoboForex  | # Alta alavancagem até 1:2000 Bônus grátis # # contas ECN # MT4/MT5 Depósito/retirada de criptografia # | Conta ativa de $ 10 (Aviso de risco: seu capital pode estar em risco) | |

3. Mercados de Vantagem  | # Alta alavancagem até 1:500 # Alta liquidez # Sem requotes # MT4/MT5 # Spreads de 0,0 pips | Conta ativa de $ 200 (Aviso de risco: seu capital pode estar em risco) |

Oportunidades e riscos na negociação de margem: proteção de saldo negativo

A alta alavancagem pode levar a riscos consideráveis no mercado. A alta alavancagem permite que o trader abra grandes posições. No entanto, o próprio comerciante é responsável por isso. O trader deve decidir por si mesmo quais tamanhos de posição são adequados para a conta de negociação.

Em nossa opinião e visão, posições alavancadas muito altas são muito ruins para iniciantes e traders avançados e geralmente levam a grandes perdas. Você deve manter um gerenciamento de risco sensato e não colocar toda a sua conta de negociação em uma posição. No passado, havia a obrigação de fazer pagamentos adicionais e os comerciantes podiam se superendividar. Graças a novos regulamentos e precauções de segurança, a maioria dos corretores tem proteção de saldo negativo ao negociar CFDs (Contract For Difference). Assim, eles não podem mais se endividar.

A alavancagem oferece ao trader a chance de obter um lucro maior. Isso pode ser usado muito especificamente em certos negócios. Mas o trader também deve esperar ter uma perda. Quanto maior o lucro, maior o risco. Os comerciantes devem dominar absolutamente o bom gerenciamento de risco e não abrir posições exageradas.

- A negociação de margem abre oportunidades para obter um lucro maior.

- Não é mais possível contrair dívidas na negociação de CFD (sem obrigação de fazer contribuições adicionais).

- Posições superdimensionadas ignorantes podem resultar em alta perda

Conclusão: Nossas experiências com negociação de margem

A negociação de margem com produtos de alavancagem oferece ao comerciante novas oportunidades de obter lucro nos mercados. Por exemplo, carry trades maiores podem ser concluídos (usando o diferencial de taxa de juros entre moedas e ganhando juros diariamente em Forex).

Finalmente, o trader ainda é responsável por seus lucros e perdas. Alguns traders culpam o excesso de alavancagem por suas próprias falhas e perdas. Esta é uma má conduta completa porque o trader determina o tamanho da posição através da plataforma. O produto de alavancagem só lhe dá a chance de usar mais.

Finalmente, o risco aumenta através de sua própria decisão de negociar no mercado. A negociação de margem certamente não é mais perigosa do que a negociação sem uma conta de margem. Use a alavancagem de forma sensata por meio de boas decisões de gerenciamento de risco.

A margem permite que você obtenha mais lucro por meio de posições de negociação alavancadas. Mas você deve estar ciente do risco que é aumentado

Trusted Broker Reviews

Traders experientes desde 2013Negocie em mais de 3.000 mercados com spread de 0,0 pips sem comissões e plataformas profissionais:

(Aviso de risco: 78.1% de contas de CFD de varejo perdem dinheiro)

FAQs- As perguntas mais frequentes sobre Margin Trading:

Quão comum é a negociação de margem?

Apesar dos aparentes riscos de negociação de margem, milhões de investidores dependem de margens para negociar. Relatórios FINRA sugerem que, em agosto de 2022, os traders emprestaram $687 bilhões para negociação de margem. Mas é interessante notar que os traders têm mais em suas contas de caixa ($226 bilhões) do que em suas contas de margem ($175 bilhões).

O que acontece se os comerciantes não puderem pagar sua dívida de negociação de margem à corretora?

Um trader pode não conseguir atender a uma chamada de margem por dois motivos. Eles não depositam os fundos adicionais solicitados em uma chamada de manutenção ou não possuem ativos suficientes para liquidar em sua conta. Em ambos os casos, o empréstimo torna-se uma dívida não garantida que o trader deixou de pagar. A corretora pode então atuar como credora e tomar medidas para cobrar a dívida. Reportar a dívida às agências de crédito é a norma, mas a corretora também pode processar o trader.

Como evitar uma chamada de margem?

Compreender os riscos de usar alavancagem ao negociar é vital, especialmente ao tomar emprestado perto do limite de margem inicial. Para evitar uma chamada de margem, um trader deve monitorar continuamente sua conta, abster-se de usar todos os fundos e estar preparado para chamadas de margem por ter uma reserva de fundos fora da conta.

Veja outros artigos sobre negociação online:

Última atualização em 21 de abril de 2023 por Res Marty

(5 / 5)

(5 / 5)